Как известно, современное общество стремится к постоянному улучшению уровня и условий жизни, которые может обеспечить только устойчивый экономический рост. Однако наблюдения показывают, что долговременный экономический рост не является равномерным, а постоянно прерывается периодами экономической нестабильности.

Экономика имеет свойство развиваться циклически: у нее есть свои кризисы, подъемы, «бумы». Люди всегда стремятся к пику, «буму» своего благополучия, правительство – к пику развития экономики своего государства. Но экономика страны не может находиться вечно на пике своего развития, за ним неизбежно следует спад, кризис. Кризисы отрицательно влияют практически на все и поэтому с ними пытаются бороться. Но даже в таких развитых странах, как США, Великобритания, Франция, Германия и других странах Западной Европы особых успехов во избежание экономических кризисов мы не видим.

Проблема экономических кризисов актуальна в настоящее время в нашей стране. Исследования экономических кризисов на мировом уровне, в частности в России, должно помочь экономистам все-таки научиться безболезненно и быстро выходить из них.

Объект исследования – мировые экономические кризисы.

Предмет исследования – современный финансовый кризис, его последствия и влияние на мировое хозяйство.

В связи с этим целю данной работы является изучение современного мирового финансового кризиса.

Что бы достичь данной цели нужно решить следующие задачи:

- Рассмотреть теорию понятия мировой финансовый кризис;

- Исследовать мировые финансовые кризисы, их причины и последствия;

- Проанализировать новый финансовый кризис, и его последствия для России;

- Рассмотреть меры, предпринятые для борьбы с кризисом.

1.1.

Виды экономических кризисов и их причины.

Экономический кризис

Все многообразие кризисов можно классифицировать по трем разным основаниям.

масштабам нарушения равновесия

Общие

Частичные

финансовый

Денежно–кредитный

Валютный

Биржевой

регулярности нарушения равновесия

Периодические

Промежуточные

Нерегулярные

Отраслевой

Аграрный

Структурный

характеру нарушения пропорций воспроизводства

перепроизводства товаров

недопроизводства товаров

Системный подход в экономическом исследовании

... в то же время существенные трудности системного подхода при исследовании экономических систем. Использование системного подхода в экономике открывает пути оптимизации структуры и функционирования как отдельных частей экономической системы, так и системы в целом. Системный подход, включающий системный анализ ...

Кризисы ХIХ и начала ХХ столетий проходили по единому драматическому сценарию. Рынок, впитывавший беспрепятственно все производимые товары, в какое-то время оказывался переполненным, но товары продолжали поступать. Спрос же постепенно начинал уменьшаться, он отставал от предложения, и, наконец, почти прекращался. Спрос падал, а между тем множество предприятий все еще продолжали работать в силу инерции и выбрасывали на рынок все новые и новые партии товаров. Стремительно падали цены. Начинались ликвидации и крахи, причем, прежде всего, гибли финансовые и кредитные учреждения, банки. В условиях нехватки ликвидности для расплаты по долгам банки повышали ссудный процент, кредит становился недоступным для основной массы предпринимателей. Начинали разоряться уже крупные предприятия, останавливались фабрики, заводы. Так, или, во всяком случае, почти так проходили кризисы в 1825 году в Англии, в 1836 году в Англии и США, в 1841 году в США. Кризис 1847 года охватил уже США, Англию, Францию и Германию. Следующий за ним кризис 1858 года явился, по сути, первым мировым циклическим кризисом. После этого экономические кризисы сотрясали мировую экономику в 1873, 1882, 1890 годах.

Великой депрессии

1.2. Стадии кризисного процесса в экономике.

Необходимо разделение кризисного процесса на различные стадии связана в первую очередь с тем, чтобы определить точку и время применения мероприятий по оказанию влияния на кризис, недопущению и преодолению кризиса.

Известный экономист Кристек характеризует стадии кризисного процесса с точки зрения возможностей, потенциала преодоления кризиса и раннего оповещения о нем (см. рис.1).

Рис.1. Стадии кризисного процесса

Отдельные стадии кризисного процесса по Кристеку можно описать следующим образом:

1. Стадия: потенциальный кризис

Кризис предприятия как процесс находит свое начало в фазе потенциального, т.е. только возможного но еще не реального кризиса предприятия. И из-за отсутствия достоверных симптомов кризиса данное состояние предприятия характеризуется как квазинормальное, т.е. практически как состояние в котором постоянно находится предприятие, и оно дает время/точку отсчета возникновения кризиса на предприятии.

2. Стадия: латентный/скрытый кризис

Эта фаза кризисного процесса характеризуется скрытым уже имеющимся или с большой вероятностью скоро начинающимся кризисом, воздействия которого не определяемы имеющимся в наличии у предприятия стандартным инструментарием. Но применение специальных методик раннего распознавания позволяет на этой стадии оказать активное воздействие на латентный кризис с помощью предупреждающих мероприятий.

В общем на данной стадии имеющийся в наличии у предприятия потенциал преодоления кризиса как правило не используется в полном объеме. Основной упор здесь лежит в применении систем раннего оповещения/распознавания.

3. Стадия: острый преодолимый кризис

На этом этапе начинается непосредственное ощущение предприятием исходящего от кризиса негативного воздействия. Вместе с этим усиливается интенсивность реальных, против предприятия направленных деструктивных воздействий, что вызывает резкую нехватку, давление времени, срочность/неотложность принятия решений. При дальнейшем уменьшении альтернативных вариантов действий из-за исчерпывания имеющегося в наличии времени повышаются требования по нахождению действенных путей решений проблем (факторов преодоления кризиса).

Является ли кризис неотъемлемой частью экономического процесса ...

... в экономической системе, поэтому современный рынок труда нуждается в высококвалифицированных специалистах в области антикризисного управления. Весь процесс антикризисного управления строится не на том, чтобы полностью ликвидировать кризис, а на том чтобы направить его в ... кризис позволяет выявить не только предел возможностей, но и пути развития экономики, стимулируя к прогрессу. В кризисное ...

На этом этапе для преодоления кризиса требуется мобилизация все больших сил предприятия и исчерпываются полностью имеющиеся в наличие резервы по преодолению кризиса. На данной стадии еще есть возможность преодоления (обуздание) острого кризиса, т.к. имеющийся в наличии потенциал преодоления кризиса достаточен для того чтобы справиться с кризисом. Повышаются до предела требования к преодолению кризиса, и мероприятия по преодолению кризиса должны проявить свое действие на улучшение ситуации за очень незначительный промежуток времени, имеющийся в распоряжении.

4. Стадия: острый не преодолимый кризис

Если не удается обуздать острый кризис, то предприятие вступает в последнюю стадию развития кризисного процесса, которая заканчивается ликвидацией предприятия. На этом этапе требования для преодоления кризиса значительно превышают имеющийся потенциал. Преодоление кризисного процесса не возможно, в особенности из-за отсутствия или неудачных мероприятий, действий, из-за экстремально сильного давления времени и из-за усиливающейся интенсивности направленных против предприятия деструктивных воздействий.

2.1. Мировой финансовый кризис. Аналогии с прошлым.

Кризис — это проблема, решаемая многими странами. Несмотря на всю сложность и глобальность современной экономической рецессии, в мировой истории уже происходило подобное событие, которое имеет очень много сходств с данным экономическим кризисом. В историю оно вошло под названием Великая депрессия 1929-1939 годов.

Предшествовали Великой депрессии события биржевого краха США, обвальное падение цен акций, начавшееся в «Черный четверг» 24 октября 1929 г., принявшее катастрофические масштабы в «Черный понедельник» (28 октября) и «Черный вторник» (29 октября).

Это положило началу массового изъятия вкладов, что и привело к банкротству сотен банков. Во многих промышленных городах прекратилось строительство, происходило падение цен на сельскохозяйственную продукцию. Кризис сразу же стал мировым и особенно сильно повлиял на наиболее развитые страны, такие как, США, Великобритания, Франция и Германия и СССР.

Одной из самых экономических развитых стран, в которой и начался финансовый кризис, были США. Статистика говорит, что США больше всего пострадали от великой депрессии. За экономическим кризисом неизбежно следовал кризис политический, поскольку вся вина возлагалось на действующее правительство. Американская общественность считала, что меры президента Гувера неэффективны и выдвинула на вершину власти Франклина Рузвельта и демократическую партию. Новый курс президента Рузвельта был направлен в основном на создание рабочих мест и экономическую стимуляцию потребителя. Была создана Федеральная администрация чрезвычайной помощи (ФАЧП), занимающейся строительством, ремонтом, иными словами общественными работами. В это время в США был введен мощный государственный сектор экономики для полного контроля над экономической ситуацией в стране. Благодаря радикальным мерам американского правительства замедлилось падение ВВП, но остановить рост безработицы они не смогли.

Мировые цены на нефть и их влияние на экономику России

... по теме работы, а также возможные направления и перспективы развития цен на мировом рынке нефти. 1. Состояние и основные тенденции развития мирового рынка нефти 1.1 Обеспеченность стран мира природными запасами нефти ... мировых цен на нефть; оценить уровень влияния мировых цен на нефть на экономику России; исследовать основные тенденции и направления развития российского и мирового рынка нефти и ...

Великобритания – держава победительница в первой мировой войне, могучая колониальная империя имела очень большой вес в мировой экономике. Кризис коснулся Англию лишь в 1930 году, но у правительства не было четкого антикризисного плана. Стремление лейбористов поддержать бедных засчет дополнительных налогов на имущих, не встретило широкой поддержки в английском обществе. В августе 1931 года был сформирован новый кабинет министров, преимущественно состоящий из консерваторов. Важным моментом стала отмена золотого паритета национальной валюты, и начавшаяся в силу этого решения девальвация фунта. 25 государств, включая британские доминионы и колонии, устанавливали курс своей валюты в соответствии с английским фунтом-стерлингом, и, следовательно, им пришлось покупать английские товары, а значит, и поддерживать британскую экономику. Также, в Великобритании принимались и другие меры по борьбе с рецессией. В первую очередь вся экономика страны перешла на принцип протекционизма, поддерживания своих производителей, что способствовало стабилизации ситуации уже в 1933 году. Однако подавляющее большинство государственных заказов было сделано в военной отрасли, что настораживало другие страны мира.

Последствия экономического кризиса во Франции были очень тяжелы, что и отразилось на политической ситуации в стране. В стране происходила ожесточенная борьба между силами Народного фронта, социалистической и коммунистической партий, и противоборствующих им фашистскими организациями. Победу Народному фронту принесла их программа, ориентированная на широкие слои общества. Однако большие расходы на социальную поддержку повлияли на увеличение дефицита бюджета. Последующая девальвация франка больно ударила по карману простых граждан Франции, существенно выросло число безработных. Провал антикризисной политики повлек за собой распад Народного фронта. Новое правительство Эдуарда Даладье пыталось спасти положение военным строительством и оборонными заказами, что превращало страну в военный лагерь.

Германия, в следствии поражение в первой мировой войне, была в экономически тяжелом положении. 1932 год был ознаменован в Германии годом гиперинфляции и безработицы (около 8 миллионов человек.).

Практически полностью был разрушен промышленный сектор, лишивши возможности на выживание и банки. Все это сопровождалось резким падением уровнем жизни и принижением немцев как нации. Именно на волне экономической депрессии национал-социалистическая партия была поднята на вершину власти. Нацисты создают рычаг давления на рынки страны. Осуществляется жесткий государственный контроль над добычей и использованием ресурсов, одновременно происходит самоизоляция страны. Огромные инвестиции вкладываются в создание армии-вермахта. Идеи фашизма, идеи арийской нации целиком захватывают население Германии, поддерживающее нацистскую диктатуру.

СССР была страна уникальная по своей политической структуре и экономике. В условиях финансового кризиса именно командная система экономики имела свои существенные преимущества. В то время когда на Западе развивался кризис, СССР добился серьезных успехов в социалистической индустриализации страны и быстрыми темпами развивал промышленность. Статистика приводит ошеломляющие примеры: В то время как в СССР промышленность за три кризисных года (1930-1933) выросла более, чем вдвое и составляла в 1933 году 201 процент в сравнении с уровнем 1929 года, промышленность США упала к концу 1933 года до 65 процентов от уровня 1929 года, промышленность Англии — до 86 процентов, промышленность Германии — до 66 процентов, промышленность Франции — до 77 процентов. Однако представлять СССР, как страну лишенную экономических проблем было бы наивно. Голодомор на Украине, вызванный беспощадной коллективизацией, а также низкий уровень жизни советского гражданина в то время можно причислить к последствиям экономического кризиса, так как ради индустриализации и военного обеспечения страны жертвовали аграрным сектором, собирая непомерные налоги с колхозов.

Мировой финансовый кризис

... Мировой финансовый кризис 2008 года Финансово-экономический кризис, проявившийся в 2008 году в виде ухудшения основных экономических показателей в большинстве стран, и последовавшая в конце того же года мировая рецессия. Предшественником финансового кризиса 2008 года был ипотечный кризис ... кризис августа 1998 года в России. Главной его причиной стал завышенный курс рубля по отношению к доллару, ...

Рассмотрев борьбу с кризисом в вышеперечисленных странах, можно сделать печальный вывод, что, несмотря на все меры со стороны руководящих лиц стран мировой кризис был завершен только второй мировой войной. Вовсе неслучаен рост военной промышленности в этих странах, так как именно рецессия вынуждала идти на увеличение государственных заказов вооружениями, целью которых было дать людям рабочие места. Великая депрессия подтолкнула народы к войне. По-моему мнению сам Гитлер не хотел развязывать войну, но не смог выполнить обещания перед германским народом ему пришлось начать самую кровопролитную из всех войн в истории человечества. Современный кризис идет по такому же пути развитие, чем очень пугает и настораживает. Однако я считаю, что главным минусом, не позволившим преодолеть кризис в 1929-1939 годах, было отсутствие совместной работы, и противопоставление национальных идей. Я верю, что сейчас именно при условии объединения всех сил мирового сообщества кризис будет преодолен мирным путем — путем интеграции экономик всех стран, что является важнейшей задачей дипломатии.

2.2. Причины возникновения мирового финансового кризиса.

Экономический кризис в США зарождался десятилетиями. Сама теория капитализма заключается в том, что количество спроса (в деньгах) постоянно догоняет количество предложения, а количество предложения постоянно растет из-за научно-технологического прогресса. И чтобы окупить этот самый НТП нужно дать денег потребителям, чем и занимается Федеральная Резервная Система последние 30 лет, наращивая эмиссию долларов. Эмиссия составляет от 100 до 200 млрд. долларов в месяц. В 70-е годы в Америке начался кризис перепроизводства — нужно было куда-то девать всю продукцию и услуги. Был объявлен дефолт по доллару, и ФРС заявили, что больше доллар не обеспечен золотом, вследствие чего началось их неограниченное штампование.

Основной причиной мирового экономического кризиса является перепроизводство основной мировой валюты — доллара США. Именно с 1971 г., когда была отменена привязка доллара к золотому содержанию, обеспечивающемуся золотым запасом США, доллары стали печататься в неограниченных количествах. Покупательная способность доллара обеспечивалась не только ВВП США (как это происходит в каждой нормальной стране), но и ВВП стран всего мира. Все бы ничего, но те государства, экономики которых стали обеспечивать силу доллара, никогда не имели и не имеют контроля за объемом эмиссии доллара. Этого контроля реально не имеет и правительство США. Таким правом обладает только ФРС США.

Кризис 1998 года в России и его последствия

... с дефицитной политикой бюджета. В 1995-1996 гг. в России наблюдается ситуация, когда на финансовых рынках сохраняются высокие процентные ставки, бюджет находится в дефиците, а значит, внутренний ... как она может предоставить российской экономике временное облегчение. 12. В конце июля 1998 г. Россия получает первый транш - 4.8 млрд. долларов. Кризис переходит в открытую фазу. Угроза девальвации рубля ...

Федеральная Резервная система США (иными словами Центральный Банк США) — это частная организация, принадлежащая 20-ти частным банкам США. Это их главный бизнес — печатать мировые деньги. Чтобы достичь этого, нынешние владельцы ФРС затратили много и времени — десятилетия, а точнее — столетия, и усилий — здесь 1-я и 2-я Мировые войны и Бреттон-Вудские соглашения 1944 г. и т.д. и, конечно, само создание ФРС в 1907 году. Таким образом, группа частных лиц окончательно получила право выпускать в обращение доллары, определять объем, сроки выпуска и т.д. С 1971 г. по 2008 г. объем долларовой массы в мире вырос в десятки раз, превзойдя во много раз реальный объем товарной массы в мире.

Такое положение дел было исключительно выгодно, в первую очередь, владельцам ФРС как частной организации, во вторую очередь — самим США как государству. А еще к числу выгод США относится возможность вообще с 1944 года, а особенно с 1971 года, т.е. в течение 37 последних лет жить не по средствам, т.е. в значительной мере за счет остального мира.

Так ВВП США составляет 20% от мирового ВВП, а потребляет 40%, то ведь за это кто-то должен платить? Действительно платит остальной мир, который отдает Америке свои товары в обмен на необеспеченные бумажки. При этом происходит огромное перераспределение мировых богатств в пользу США.

Возникает вопрос: а зачем ФРС нужно было производить долларов больше, чем нужно для нормального функционирования мировой экономики? Если бы все страны, которые добровольно «встроили» свои экономики в механизм поддержания и обеспечения покупательной способности доллара, имели бы право осуществлять контроль за эмиссией доллара, то ничего плохого с экономикой мира не произошло бы. Долларовая масса соответствовала бы тому реальному объему активов, которые должны были бы обеспечиваться долларом.

Но в том-то все и дело, что, если ты частное лицо и имеешь право печатать доллар, обеспечиваемый экономикой всего мира, то, если конечно ты не святой, а банкиры ФРС не святые, то ты просто обязан начать перепроизводство доллара, так как это дает тебе фантастические возможности. Именно для этого ФРС и создавалась, именно для этого делалось все, чтобы доллар стал мировой валютой. Твое перепроизводство доллара, это твой и только твой товар. Причем самый лучший товар в мире. По прибыльности он превосходит любые другие виды зарабатывания денег.

Значительные средства тратились на обеспечение «доступных» кредитов — потребительских, в том числе на жилье. Правда, под обязательство работать на погашение кредита 30 лет. Оплачивать все это (выдавать огромные объемы кредитов) можно было только за счет необеспеченной эмиссии доллара. При этом владельцы ФРС прекрасно знали, что возвращать эти деньги потребителю в полном объеме не придется, т.к. наступит этап «контролируемого обрушения» и все изменится, в том числе рухнет и доллар. Этот процесс уже запущен в действие.

Следующая причина — это «лопнувший пузырь» необеспеченной ипотеки. В Соединенных штатах с 2001 по 2005 год рос спрос на жилье со стороны населения, подогреваемый так называемым ростом недвижимости. Чем-то это напоминает российскую современную тенденцию. Повышение цен всегда сопровождается повышенным спросом. Покупая квартиру в период роста цен, люди тем самым повышают капитализацию своих денег. В этот период в США активно стали выдаваться кредиты «subprime», то есть, в переводе – «ненадежные». Они снижают требования к берущему кредит человеку, разумно и в то же время наивно полагая, что даже если тот не сможет отдать вовремя долг, квартиру можно будет изъять, продать и заработать на повышении цен. На рынке появилось бесчисленное множество организаций, предлагающих подобные кредиты, это, в значительной мере, можно объяснить банальным стремлением людей к легкой наживе. Рынок вырос, насытился, и следующее поколение больше не захотело покупать жилье по заявленной цене. Конечно, рыночная экономика отреагировала, как и положено, – цены тут же стали падать.

История развития Центрального банка России

... и «укрепить денежно-кредитную систему». Но большая часть ресурсов банка на первом этапе своего развития поглощалась прямым и косвенным финансированием казначейства, а также операциями по ... который в 1817 году решил основать «Государственный коммерческий банк». Постепенно этот банк обзавелся обширной сетью региональных представительств, которые открылись в крупных городах царской России - Москве, ...

В последствии, залогом кредита выступает сама недвижимость, но конечная ее стоимость на момент продажи оказывается значительно ниже суммы первоначального кредита. Человек, получивший subprime-кредит, не может отдать его, фирма, предоставившая кредит, забирает дом, но его рыночная стоимость оказывается в два раза меньше, чем сумма кредита. В единичном случае это не имело бы значения, но американский рынок огромен, и потому началась паника. Это проблема ипотечного кризиса в США. В России ситуация другая. Потому что в нашей стране только 5% людей покупали квартиры с ипотекой (это цифры в среднем по стране), в Москве – около 20%. Поэтому финансовый кризис в этом аспекте мало проявился в России. Но он коснулся нашей страны с другой стороны. Многие банки брали заемные ресурсы за границей, вследствие финансового кризиса за рубежом новые порции финансов уже не поступают. Образовался дефицит ресурсов в банках. А это значит, что они перестали быть источником кредитования реального сектора бизнеса. Кризис в России – это, в первую очередь, кризис в банковской сфере. Правительство пытается выделить ресурсы, чтобы несколько стабилизировать ситуацию. И действует довольно энергично, чтобы обеспечить банки денежными ресурсами. Те, в свою очередь, отдают эти деньги реальному сектору, чтобы работали компании.

Недвижимость, разгоняемая ипотекой, еще больше разогнала цены. Деньги появились те самые, которые ФРС эмиссирует, которые были инвестированы в развивающиеся рынки.

Пузырь рос, управлять им было все сложнее и сложнее. В Америке ипотека начала выдаваться всем подряд, обеспеченными и не обеспеченными деньгами. Помимо этого, экономика США получила сильный перекос — один из секторов сильно превалировал над другими , а давал для государства гораздо меньше.

2.3. Влияние кризиса на экономику стран мира

Россия

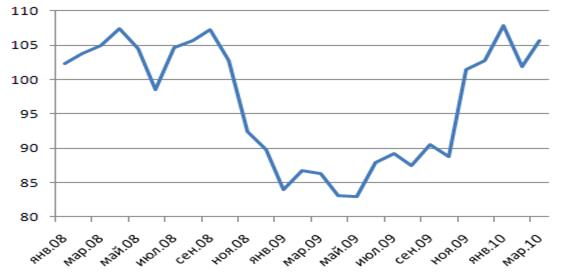

Российский фондовый индекс ММВБ в сравнении c американским индексом DJIA. В процентах от значений апреля 2008 года

Индекс промышленного производства в России в 2008—2010 годах, в процентах к соответствующему периоду предыдущего года

По оценке Всемирного банка, российский кризис 2008 года «начался как кризис частного сектора, спровоцированный чрезмерными заимствованиями частного сектора в условиях глубокого тройного шока: со стороны условий внешней торговли, оттока капитала и ужесточения условий внешних заимствований».

Первым признаком начинающегося кризиса в России стал понижающий тренд на российских фондовых рынках в конце мая 2008 года, который перешёл в обвал котировок в конце июля, вследствие, как полагают некоторые эксперты, заявлений Председателя Правительства РФ Владимира Путина в адрес руководства компании «Мечел» в июле и военно-политических действий руководства страны в начале августа (Вооружённый конфликт в Южной Осетии).

Банковские кризисы

... базе официальных отчетов и интервью экспертов в 29 странах, где имели место банковские кризисы в последние 15 лет **Доля обследованных стран, где данный фактор играл главную роль в развитии банковского кризиса. Источник: Caprio, ...

Особенностью российской экономики перед кризисом являлся большой объём внешних корпоративных долгов при незначительном государственном долге, и третьих в мире по величине золотовалютных резервах государства.

18 сентября 2008 года Председатель Правительства В. Путин на встрече в Сочи с иностранными предпринимателями, приехавшими на экономический форум, заявил: «Мы видим напряжение на наших торговых площадках, но считаем, что это не связано с нашими проблемами, у нас нет системных проблем. Все капитальные показатели российской экономики — в норме.» На следующий день В. В. Путин заявил автору ряда книг о себе, корреспонденту газеты «Коммерсантъ» А. И. Колесникову: «Так уже же нет никакого кризиса!» 28 января 2009 года в Давосе В. Путин в своём выступлении сказал, в частности, что кризис «буквально висел в воздухе. Однако большинство не желало замечать поднимающуюся волну».

Кризис ликвидности в российских банках, резкое падение биржевых индексов РТС и ММВБ, падение цен на экспортную продукцию (сырьё и металл) начали в октябре — ноябре 2008 года сказываться на реальном секторе экономики: начался резкий спад промышленного производства, первая волна сокращений рабочих мест. 12 декабря 2008 заместитель главы МЭРТ Андрей Клепач признал, что в IV квартале 2008 экономика России вошла в рецессию. 15 декабря 2008 года заявление Клепача было опровергнуто министром финансов Алексеем Кудриным, предсказавшим рост ВВП в России в 2009 году на 3 %.

В сентябре-октябре 2008 года правительством России были объявлены первые антикризисные меры, направленные на решение самой неотложной на тот момент задачи: укрепление финансовой системы России. В число этих мер вошли инструменты денежно-кредитной, бюджетной и квазифискальной политики, которые были нацелены на обеспечение погашения внешнего долга крупнейшими банками и корпорациями, снижение дефицита ликвидности и рекапитализацию основных банков. Расходы бюджета, направленные на поддержку финансовой системы, превысили 3 % ВВП. Эти расходы осуществлялись по двум каналам: предоставлением ликвидности в виде субординированных кредитов и посредством вливаний в капитал банковской системы. По оценке Всемирного банка, «это позволило добиться стабилизации банков ской системы в условиях крайнего дефицита ликвидности и предотвратить панику среди населения: чистый отток вкладов из банковской системы стабилизировался, начался рост валютных вкладов, удалось избежать банкротств среди крупных банков, и был возобновлён процесс консолидации банковского сектора».

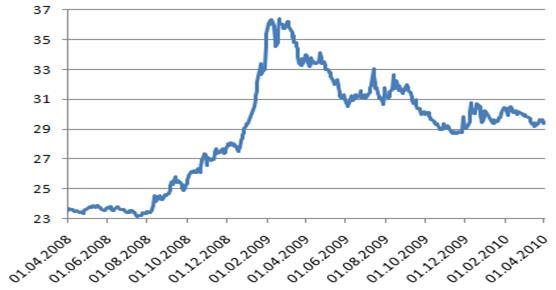

Попытки правительства сдержать падение курса российского рубля привели к потерям до четверти золотовалютных резервов Российской Федерации; с конца ноября 2008 финансовые власти приступили к политике «мягкой девальвации» рубля, которая, по мнению журналиста «Независимой газеты», значительно ускорила спад в промышленности в ноябре — декабре 2008 года, вынуждая предприятия свёртывать производство и выводить оборотные средства на валютный рынок.

4 декабря 2008 председатель правительства Владимир Путин в ходе «прямой линии» с населением объявил о сокращении квоты на привлечение в Россию трудовых мигрантов в два раза (ранее в 2008 году она была увеличена в два раза).

Российская банковская система в условиях глобального кризиса

... банковских кризисов; 3. Проанализировать развитие банковской системы России во время кризиса; 4. Рассмотреть особенностей развития банковских кризисов в зарубежных странах (США и Китай). 1. ИСТОРИЧЕСКИЕ И ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ВОЗНИКНОВЕНИЯ КРИЗИСНЫХ ЯВЛЕНИЙ В ЭКОНОМИКЕ ...

По заявлению министра финансов Алексея Кудрина 27 декабря 2008 года, в 2009 году госбюджет РФ ожидает дефицит в 1,5-2 трлн рублей, который будет покрыт из резервных фондов.

Согласно данным, обнародованным 23 января 2009 года Росстатом, в декабре 2008 года падение промышленного производства в России достигло 10,3 % по отношению к декабрю 2007 года (в ноябре — 8,7 %), что стало самым глубоким спадом производства за последнее десятилетие; в целом в 4-м квартале 2008 года падение промпроизводства составило 6,1 % по сравнению с аналогичным периодом 2007 года.

Золотовалютные резервы России снизились за первый квартал 2009 года примерно на 10 %.

30 декабря 2009 года В. В. Путин заявил, что активная фаза российского экономического кризиса преодолена.

По итогам 2009 года российский фондовый рынок оказался мировым лидером роста, индекс РТС вырос в 2,3 раза. 12 марта 2010 года «Независимая газета» отмечала, что российскому фондовому рынку удалось отыграть большую часть падения, произошедшего в начале мирового финансового кризиса. По мнению «Независимой газеты», это произошло благодаря осуществлённой российским правительством антикризисной программе.

В марте 2010 года в докладе Всемирного банка отмечалось, что потери экономики России оказались меньше, чем это ожидалось в начале кризиса. По мнению Всемирного банка, отчасти это произошло благодаря масштабным антикризисным мерам, которые предприняло правительство.

Австралия

Ханс Редекер, текущий руководитель BNP Paribas, заявил, что Австралии придётся генерировать 4 % своего ВВП, для покрытия выплат иностранным держателям своих активов. Правительство Австралии будет выступать гарантом по всем банковским вкладам в финансовых организациях страны, сообщило AFP со ссылкой на заявление премьер-министра Австралии Кевина Радда. В случае банкротства одного из банков возмещение по вкладам будет производиться без каких-либо ограничений. Кроме того, Австралия также будет гарантировать все краткосрочные долговые обязательства своих банков, работающих на международном рынке.

В период сентября — октября 2008 австралийский доллар был девальвирован на 23 %, предприняты меры по вливанию в экономику до 7,3 млрд американских долларов с целью стимулирования потребительского спроса. Также Резервный банк Австралии предпринял снижение ставки рефинансирования.

Падение цен на акции (в том числе и акции австралийских компаний) вызвало значительные убытки австралийских пенсионных фондов.

Уменьшение спроса на сырье со стороны промышленности Китая, и падение мировых цен, негативно сказалось на добывающей промышленности Австралии.

Кризис также создал давление на рынок труда. 25 октября 2008 министр иммиграции Австралии Крис Эванс заявил о том, что в связи с кризисом, возможно будет сокращена иммиграционная квота на 2009 год, составлявшая ранее до 160—190 тыс. чел. в год при населении Австралии в 21 млн чел. Однако, спустя несколько дней, Крис Эванс отказался от этих мер под давлением компаний и профсоюзов добывающей промышленности штата Западная Австралия.

В декабре 2008 департамент иммиграции Австралии составил «критический список» из нескольких десятков особо остродефицитных специальностей, заявления на иммиграцию по которым будут рассматриваться в приоритетном порядке.

Несмотря на негативные факторы, по прогнозам МВФ и Резервного банка Австралии, прогнозируется рост экономики до 2 % в 2009 году, тогда как большинство западных экономик будут находиться в состоянии рецессии.

Бразилия

В декабре 2008 президент Бразилии подписал указ о формировании «суверенного фонда благосостояния» суммой до 6 млрд долл., финансируемого за счёт профицита госбюджета (составляющего до 3,8 % ВВП).

Целью фонда является обеспечение инвестиций для бразильских компаний в условиях краха внешних источников кредитования. (см. Приложение 3(рис 1))

По прогнозу Центрального банка Бразилии, ожидался рост ВВП в 2008 году в 5,6 %, в 2009 м — 3,2 %. Прогноз на 2008 был, несмотря на кризис, повышен с 5 до 5,6 %.

Индия

Ожидался рост ВВП Индии на 6,8 % по итогам 2008 года, и 5,5 % по итогам 2009. Правительство объявило о выделении до 5 млрд долл. на содействие экспортёрам. Ряд аналитиков ожидают частичной переориентации экономики Индии на торговлю с другими азиатскими странами, особенно Китаем, также на внутренний спрос, и на крупные инфраструктурные проекты. По заявлению премьер-министра Манмохана Сингха, сделанному в сентябре 2008, индийское правительство «придаёт высший приоритет мерам по изоляции страны от глобального финансового кризиса».

Предприняты меры по девальвации индийской рупии, и по вливанию государством средств в экономику. Центральный банк Индии снизил базовую процентную ставку.

В июле-августе 2008 наблюдался спад продаж новых легковых автомобилей, в основном местного производства. В ноябре продажи упали на 19 %.(см. Приложение 3(рис 1))

В декабре 2008 отмечено, впервые за 15 лет, сокращение промышленного производства, происходящее на фоне негативной реакции инвесторов на террористическую атаку в Мумбаи. Наблюдается резкое падение котировок акций, и бегство иностранного капитала из Индии.

Казахстан

Во второй половине августа 2007 года в стране начался кризис ипотечного кредитования.

23 декабря 2008 года Президент Казахстана Нурсултан Назарбаев на публичной церемонии заявил: «Видимо, ко дну подходим: снижение экономики везде и всюду.»

Вхождение Казахстана в состояние экономического кризиса было констатировано Президентом Казахстана Нурсултаном Назарбаевым 6 февраля 2008 года в его выступлении с ежегодным посланием к нации

ВВП Казахстана, по оценке национального Агентства по статистике, сократился в январе 2009 года на 2,9 % к январю 2008 года; промышленность — на 1,8 %.

В «Российской газете» от 2 февраля 2009 года Н. Назарбаев выступил со статьёй «План радикального обновления», в которой автор вводил ряд новых терминов и понятий (например, «дефектал» — «дефектный капитал, который оперирует дефектной валютой»[120]) и выдвигал «глобальную инициативу ПРО» — «План радикального обновления», который заключался в «подготовке всего мира к практическому переходу из эпохи частично дефектного „транзитализма“ в грядущий мир „акметализма“».

2 февраля 2009 г. Правительство Республики Казахстан сообщило о выкупе 78 % акций БТА Банка и 76 % акций Альянс банка.

4 февраля 2009 г. Национальный Банк Республики Казахстан девальвировал национальную валюту тенге на 25 %.

2 апреля 2009 г. фонд национального благосостояния «Самрук-Казына» поддержал Народный банк, выкупив 21 % акций банка.

Активы Нацфонда Казахстана уменьшились почти на 20 % за первый квартал 2009 года.

10 апреля 2009 г. Goldman Sachs ухудшил прогноз падения ВВП Казахстана с 0 до 3 %.

Нурсултан Назарбаев поручил агентству по финансовому надзору (АФН) Казахстана рассмотреть возможность реструктуризации внешних займов.

Канада

Основная статья: Экономика Канады

В мае 2008 года Канадский ВВП сократился на 0,1 % в связи с сокращением в горнодобывающей, нефтяной и газовой промышленности на 1,2 % и уменьшением автомобилестроения на 3,6%.(см. Приложение 3(рис 1))

В начале декабря 2008 Банк Канады снизил ставку рефинансирования до самого низкого уровня с 1958 года, и признал, что экономика страны вошла в рецессию.

Китай

Основная статья: Экономика Китая

По итогам первых трёх кварталов 2008 года, объём золотовалютных резервов КНР составил около 2 трлн долл., однако в IV квартале началось снижение этих запасов, сократившихся до 1,9 трлн долл. Власти КНР объявили план по вложению до 586 млрд долл. в обновление инфраструктуры, и в сельское хозяйство. Эта сумма составляет до 18 % ВВП КНР, тогда как «План Полсона» в США составляет до 6 % ВВП. (см. Приложение 3(рис 1))

20 ноября 2008 года министр человеческих ресурсов и социального обеспечения , член Государственного совета КНР Инь Вэйминь официально признал увеличение числа безработных в стране, назвав ситуацию «критической»: фабрики, ориентированные на экспорт, вынуждены закрываться.

В связи с сокращением внешнего спроса анонсируются намерения китайского правительства по переориентации экономики на внутренний спрос. Также представители КНР объявили о предполагаемом переводе своих резервов в золото.

По итогам 2008 года ожидается рост ВВП КНР на 9-10 %, на 2009 год прогнозируется рост, по разным оценкам, от 5 до 10 %. Так, Всемирный банк прогнозирует рост на уровне 7,5 %, Goldman Sachs — на уровне 6 %.

Ухудшение мировой конъюнктуры привело к тому, что китайская промышленность снизила спрос на сырьё, что, в свою очередь, повлекло за собой снижение мировых цен, в том числе на продукцию металлургии.

7 января 2009 года агентство «Синьхуа», комментируя заявления Генри Полсона и Бена Бернанке, возложило ответственность за мировой кризис на власти США, обвинив их в «чрезмерной эмиссии долларов при попустительстве контрольных ведомств».

Украина

Украиной во время кризиса взят крупный заём МВФ в размере 16,5 млрд долларов, при суммарных золото-валютных резервах страны на этот момент около 32 млрд долларов. При этом Фондом были поставлены и Украиной приняты условия управления экономикой страны. На 1 декабря 2008 получен первый транш — 4 млрд долл. Заем предназначен для выплат западным кредиторам долгов коммерческих предприятий и банков Украины. Невзирая на займ, Украина является одной из наиболее пострадавших от кризиса:

В октябре 2008 года промышленное производство на Украине упало на 19,8 % и впервые с августа 2005 года было зафиксировано падение ВВП — на 2,1 %.

В ноябре 2008 ВВП Украины упал на 14 % по отношению к ноябрю 2007 года.

В ноябре 2008 падение производства к ноябрю 2007 года составило: лёгкая промышленность −19,1 %, перерабатывающая промышленность −29 %, добывающая промышленность −32,1 %, химическая промышленность −35,2 %, машиностроение −38,8 %, металлургия −48,8 %.

Гривна девальвировала более чем вдвое по отношению к доллару США за период 4 месяца: с 4,60 грн. в августе до 10 грн. 18 декабря 2008 за 1 доллар США. Следует, однако отметить, что с апреля 2009 г. курс гривны резко пошёл вверх и к середине мая уже достиг 7,4 грн./долл.

Публичный отказ в ноябре 2008 Национального Банка Украины, в соответствии с условием предоставления кредита МВФ, от поддержки курса гривны.

По заявлению премьер-министра Украины Ю.Тимошенко 18 и 19 декабря 2008, НБУ вместо поддержки стабильного курса гривны, что записано в ст. 99 Конституции, проводил на валютном рынке «махинации с курсом» и «специальную спекулятивную операцию» по «теневым схемам» в пользу нескольких коммерческих банков, в частности банка «Надра», продавая им валюту и предоставляя рефинансирование по существенно заниженному курсу, за что руководство НБУ получало «откат» до 7 % от суммы. Также руководство НБУ угрожало Тимошенко, если она разгласит эти сведения. 18 декабря создана Временная следственная комиссия Верховной Рады по расследованию деятельности НБУ (426 голосов «за», единогласно).

НБУ 19 декабря заявил о возможности «внутреннего дефолта», заранее обвинив в нём правительство.

В октябре НБУ специальным постановлением запретил досрочно снимать деньги из банков. В результате «замороженные» гривневые депозиты населения, которые невозможно забрать из банков, сильно обесценились и продолжают обесцениваться.

В ноябре-декабре многие коммерческие банки в одностороннем порядке подняли процентные ставки по ранее выданным валютным и гривневым кредитам — в среднем в полтора раза. Таким образом, валютные кредиты стали ловушкой. По состоянию на 11 декабря по официальному (заниженному) курсу 7,47 грн./долл. валютные кредиты только физическим лицам составили 191,7 млрд гривен, увеличившись со 130 млрд грн. в октябре исключительно за счёт падения гривн. С ноября кредитование населения банками практически полностью прекращено.

Дефицит внешнеторгового баланса (превышение импорта над экспортом), достиг за 10 месяцев 2008 года 17 миллиардов долларов. Для покрытия данного дефицита были привлечены заёмные средства за рубежом и внутри страны.

Существенное сокращение ликвидных золотовалютных резервов НБУ — с 38 млрд 1 сентября до 27,2 млрд долларов в декабре

По итогам 2009 года ВВП Украины упал на 14,1 %, что являлось одним из худших показателей динамики ВВП в мире. За тот же год промышленное производство упало на 25,0 % (более сильное падение было только в Ботсване и Эстонии).

Эстония

С начала 2008 года в экономике Эстонии проявились негативные тенденции. Промышленное производство упало, бюджет на 2009 год был впервые принят с дефицитом.

По итогам 2009 года ВВП Эстонии упал на 13,7 %, что являлось одним из худших показателей динамики ВВП в мире. За тот же год промышленное производство упало на 26,5 % (более сильное падение было только в Ботсване).

Япония

10 октября 2008 года индекс Nikkei 225 упал до самого низкого значения с мая 2003 года, опустившись на 881,06 пункта (-9,62 %) и составив 8276,43 пункта. Центробанк Японии заявил о намерении направить 35,5 млрд долл. для поддержки финансового рынка, ранее ЦБ выделил около 40 млрд долл. В тот же день стала банкротом страховая компания Yamato Life Insurance Co. Ltd., сумма задолженности которой составила около $2,7 млрд.

24 экономиста, опрошенные Bloomberg News в феврале 2009 года, полагали, что из-за снижения внешнего спроса ВВП Японии в 4-м квартале 2008 года рухнул на 11,7 %.

Греция

Эксперты Фонда экономических и промышленных исследований (IOBE, Греция) заявили о том, что Греции в связи с политической и экономической нестабильностью грозит широкомасштабный социальный кризис. Совокупный долг Греции превысил 300 миллиардов евро, причем только в 2009 году страна одолжила около 80 миллиардов евро, или 30 % ВВП. Бюджетный дефицит составил рекордные для еврозоны 12,7 % ВВП. При этом следует заметить, что кризис 2009-2010 гг. в Греции грозит осложнениями во всей еврозоне, а экономическая ситуация Греции 2009-2010 гг. схожа с тяжелой ситуацией в других странах ЕС, получивших название PIGS

Эксперты IOBE особо обеспокоены тремя тенденциями: ростом государственного аппарата и зарплат в госсекторе, резким повышением расходов на пенсии и принявшим беспрецедентные размеры уклонением от уплаты налогов. Эксперты призывают правительство отказаться от «закрытых» профессий, которые пользуются рядом привилегий, снять многочисленные ограничения на внутренних рынках, облегчить процесс регистрации компаний. Кроме того необходимо немедленно «открыть» госсектор для прямой конкуренции с частными компаниями и принять меры для повышения конкурентоспособности страны на международном уровне.

Греческое правительство предполагает начать программу приватизации. Государство владеет 77 % Агробанка Греции и 34 % Почтового банка, блокирующими или контрольными пакетами в электрической и телефонной монополиях. Кроме того, государству принадлежит национальная газовая компания DEPA и оператор газотранспортной системы DESFA. Наконец, правительство владеет грузовыми портами страны и игорной монополией OPAP, а также недвижимостью.

Планируется, что контрольный пакет государства (более 51 %) останется лишь в некоторых компаниях, наиболее важных с точки зрения безопасности, инфраструктуры и предоставления услуг населению. В остальных случаях пакет государства будет снижен до блокирующего (34 %) или ниже.

Нынешнее левоцентристское правительство пришло к власти в Греции в октябре 2009 года. Предыдущий кабинет правоцентристов также проводил программу приватизации: в частности, были проданы бывший национальный авиаперевозчик Olympic Airlines, блокирующий пакет национальной телекоммуникационной компании ОТЕ, и грузовой портовый терминал в Пирее. Однако все эти сделки проходили с трудом на фоне массовых протестов работников. Кроме того, выгодной продаже активов может помешать продолжающийся экономический спад, который, как прогнозирует правительство, продлится до конца 2010 года.

По мнению экономиста Ярослава Романчука, выделяемые сегодня десятки миллиардов долларов кредитов – это только в небольшой степени спасение самой Греции. В значительной степени это – спасение денег беспечных кредиторов.

Португалия

20 мая 2010года прошло заседание, на котором правительство Португалии одобрило пакет дополнительных антикризисных мер, сообщил министр финансов страны Фернанду Тейшейра душ Сантуш.

Среди правительственных мер – повышение до 21% налога на добавленную стоимость, увеличение на 1−1,5 процентных пункта налогов на личные доходы граждан и налогообложения компаний, прибыль которых превышает 2 млн евро в год. Также правительство Португалии постановило снизить на 5% зарплаты государственных чиновников и приостановить прием на работу в администрацию центральных, региональных и местных органов власти новых сотрудников. По замыслу властей, данные меры должны успокоить рынки и снизить большой дефицит госбюджета.

В марте этого года Лиссабон представил в Еврокомиссию антикризисную экономическую программу, согласно которой выросший в 2009 году до 9,4% дефицит госбюджета должен к концу нынешнего года снизиться до 8,3%. Согласно новым обязательствам португальских властей, дефицит госбюджета-2010 должен составить 7,3%, а в будущем году не превысить 4,6%.

Для принятия антикризисной программы правительству требуется заручиться поддержкой оппозиции, поскольку правоцентристской Социалистической партии – правящей партии страны – в парламенте Португалии принадлежит всего 97 мест из 230 возможных. Лидер основной оппозиционной правой Социал-демократической партии Педру Пассуш-Коэлью ранее пообещал оказать поддержку чрезвычайным мерам властей. Впрочем, политический деятель не исключает, что в дальнейшем может быть поднят вопрос об отставке правительства страны.

3.1. Влияние финансового кризиса на экономику России

Мировой финансовый кризис, начавшийся в Америке в середине 2008 года, влияние которого Россия ощутила в полной мере в 2009 году, до сих пор сохраняет свою силу, не смотря на уверения некоторых политиков и экономистов в обратном.

К сожалению, реальность такова, что простые граждане вполне могут наблюдать вокруг себя все «прелести» выхода страны и мира из кризиса.

Как большое достижение властей, нам преподносится привлечение людей к общественным работам и к работе дворниками, поломойками и так далее в управляющих компаниях, которым люди задолжали астрономические суммы за обслуживание жилья.

Имея долг в сумме 64-100 тысяч рублей, сидя без работы, люди вынуждены браться за любую работу для того, чтобы не иметь проблем с жильём и хоть как-то сводить концы с концами. Безработица никуда не делась. Она как была на высоком уровне, так и осталась. Более того, безработица растёт.

Грамотные специалисты, которые могли бы приносить пользу России, повышая её ВВП, занимаются тем, что скалывают лёд на улицах, моют полы в подъездах, посыпают дорожки песком. И всё это за 4000 рублей в месяц, большая часть которых уходит на покрытие долгов перед коммунальщиками и управляющей компанией.

Всё это позволяет оценить меры по выведению страны из кризиса, предпринимаемые правительством, недостаточными.

При этом, винить центральное руководство в бездеятельности никак нельзя. Президент России Дмитрий Медведев, а также Председатель Правительства Владимир Путин, со своей стороны делают всё от них зависящее для того, чтобы обеспечить финансирование и продвижение социальных программ. Развитие науки, высокотехнологичных производств. Уход от сырьевой направленности экономики, привлечение грамотных специалистов к работе на перспективных направлениях развития экономики страны.

Но бюрократическая машина государства, взращенная ещё в советское время, очень неохотно поддаётся преобразованиям.

Многие чиновники на местах, к сожалению, до сих пор стараются увидеть во всех реформах свою личную выгоду и интерес. И если такового не наблюдается, они не стремятся к воплощению в жизнь реформ, инициированных центром.

Более того, в некоторых регионах средства, выделяемые на социальные проекты, не доходят до конечных получателей, т.е. до нас с вами, только из-за того, что бюрократическая машина не может или не хочет включать свои механизмы.

Выделяемые деньги крутятся в коммерческих банках вместо того, чтобы идти в реальную экономику. А люди, для помощи которым они были выделены, получают отписки и отговорки на все запросы по их получению. От людей требуют сбора огромного количества бумаг, подтверждающих их право, воспользоваться льготами и получить дотации.

Инвалиды, получившие инвалидность из-за отсутствия конечности, вынуждены каждый год подтверждать свою инвалидность, выстаивая в очередях в поликлиниках и в органах социальной защиты для получения пособий. Такую инвалидность нужно присваивать пожизненно.

По данным Министерства труда РФ, продолжается увеличение числа безработных в России. Люди теряют работу из-за кризиса. Закрываются предприятия, некоторые организации вынужденно сокращают численность рабочих мест, чтобы сократить расходы на заработную плату в условиях недостаточной загруженности персонала из-за отсутствия заказов. Правительство РФ предпринимает все возможные меры для смягчения ситуации с безработицей.

В Министерстве Внутренних Дел Российской Федерации не исключают увеличения преступлений, связанных с финансовым кризисом. Так, например, прогнозируется рост краж и грабежей, автомобильных краж и разбойных нападений. Особо выделяются преступления, совершаемые гастарбайтерами, потерявшими работу. Рост числа таких преступлений уже произошёл, а учитывая количество приехавших в Россию гастарбайтеров, тенденция ожидается неутешительная. В связи с прогнозирующимся обострением криминогенной обстановки в России.

В Европе и США экономический кризис стал причиной дефляции – производители и продавцы снижают цены, чтобы подстегнуть потребительский спрос. Россию эта тенденция обошла стороной, несмотря на падение производства, цены в стране продолжают расти, причем очень быстрыми темпами. Это говорит о том, что экономика РФ входит в состояние стагфляции, когда застой в промышленности сочетается с ростом цен и ростом безработицы.

Спад экономики неизбежно ведет к падению спроса, а значит и к снижению цен на производственную продукцию и сырье. Еще в сентябре 2008 года российские производители опустили цены на свою продукцию в среднем на 5% по сравнению с предыдущим месяцем. А в январе 2009-го, по данным Росстата, промышленные цены по отношению к предыдущему месяцу опустились на 2,7%, и на 9,2% по отношению к январю 2008-го.

Но до российского потребителя это снижение цен производителей не докатилось. Напротив, за первые полтора месяца 2009 года инфляция в стране составила 3,2%. Возможно, все дело в большой доле импорта на российском рынке, ведь около 40% продовольствия (в крупных городах этот показатель достигает 70%) и большая часть потребительских товаров ввозится в нашу страну из-за рубежа? Однако и на мировых рынках полным ходом идут дефляционные процессы: падают цены на сырье, промышленные товары и продовольствие. Например, пшеница подешевела примерно вдвое, цены на молоко упали на 50%, на мясо – на 30-35%, на фрукты – примерно на 20%.

Российская экономика упорно не желает укладываться в «прокрустово ложе» мировых тенденций. По итогам 2008 года в РФ отмечен самый высокий (13,3%) рост потребительских цен среди 11 экономически развитых государств. Для сравнения: в Индии инфляция составила – 9,7%, в Бразилии – 5,9%, в странах Евросоюза она колебалась в пределах 1-3%, в США и вовсе отмечено снижение цен.

Директор Института глобализации и социальных движений Борис Кагарлицкий уверен, что российскую экономику, в принципе, некорректно сравнивать с экономиками США и ЕС. В современной миросистеме Россия играет незавидную роль поставщика сырья для более развитых экономик. А если проанализировать структуру внешней торговли, то окажется, что многие страны с развивающимися экономиками (например, Турция), на фоне РФ будут выглядеть более передовыми.

В предкризисные годы хорошие экономические показатели в РФ обеспечивались почти исключительно за счет высоких цен на энергоносители. Но, уже доказано, что в условиях экономического кризиса цены на сырье падают гораздо быстрее, чем цены на промышленные товары. А значит, и последствия кризиса для населения РФ будут более тяжелыми.

«Нефтяное процветание» сыграло с российской экономикой еще одну злую шутку, дав возможность подавляющей части населения переместиться в непроизводственные сферы, а это могут позволить себе только высокоразвитые страны. Например, по данным Росстата, только с 2005-го по 2007 годы число занятых в сельском хозяйстве и в обрабатывающей промышленности сократилось на 5% и 2% соответственно, в то время как в оптовой и розничной торговле и в госуправлении и обеспечение военной безопасности (не считая правоохранительных структур) — выросло на 6% и 2,6% соответственно. В результате, на земле и на производстве в 2007 году трудились в общей сложности порядка 18 млн. человек, а в торговле, госуправлении и армии – больше 15 млн. Такое распределение трудовых ресурсов при невысокой производительности труда, о чем не раз говорили в руководстве страны, не могло не отразиться, в том числе, на уровне потребительских цен.

Устранение диспропорций — процесс болезненный, а российское руководство пока предпочитает консервативные методы лечения, всеми силами пытается сохранить нынешнюю структуру экономики. Последствия такой политики могут быть весьма тяжелыми. Кагарлицкий не исключает, что во второй половине 2009 года российские власти могут утратить контроль над инфляцией и она достигнет 25%.

Участие РФ в финансовой «восьмерке» традиционно ограничивается обсуждением энергетической составляющей и вопросов борьбы с терроризмом. Финансовый кризис изменил формат обсуждения мировой экономики министрами финансов и главами Центробанков стран G8: на заседании, прошедшем в октябре 2008 года в Вашингтоне, Россия участвовала в обсуждении вопросов мировой экономики, которые традиционно рассматривались исключительно в формате «семерки».

В Риме Россия, благодаря Италии, участвовала во всех обсуждениях, кроме традиционного обзора мировой экономики.

Говоря о реформировании мировой финансовой архитектуры, Кудрин сообщил, что выработаны шаги на ближайшее время, «но часть решений потребуют доработки, некоторые варианты еще обсуждаются».

Главной темой обсуждения стало расширение участия развивающихся стран в Международном валютном фонде и Мировом банке, что увеличит их представительство, и, следовательно, финансовую ответственность. Многие страны уже выразили желание увеличить свою долю в этих организациях, сказал Кудрин.

3.2. Меры борьбы с современным мировым финансовым кризисом и их эффективность.

Мировой финансовый рынок вступил в полосу системной неустойчивости. Ряду ключевых звеньев был причинен серьезный, в некоторых случаях – невосполнимый, ущерб. Причин у современного кризиса множество. К ним относятся: цикличность воспроизводственного процесса, исходные макроэкономические диспропорции, слишком мягкая монетарная политика со стороны некоторых стран, и, как следствие, избыток дешевой ликвидности на мировом финансовом рынке, неадекватность существующей системы регулирования финансовых рынков их объемам и финансовым инновациям. Необеспеченный спекулятивный рост мирового финансового рынка за счет притока дешевого долгового капитала привел к недооценке реальных рисков участниками финансового рынка и сбою функционирования всей системы. Кроме того, изменение мировой финансовой конъюнктуры привело к резкому удорожанию внешних заимствований для развивающихся стран, что вкупе с сильным левериджом и отсутствием внутренних источников финансирования, породило кризис ликвидности.

Однако поражает глубина и охват современного кризиса. Начавшись с рынка недвижимости США, кризис достиг реального сектора развитых и развивающихся стран, выразился в снижении роста мировой экономики и рецессии в развитых странах, резко увеличил риск возникновения системного банковского дефолта (Приложение №1).

В условиях неопределенности развития мирового финансового рынка важно выработать сбалансированную последовательную политику по смягчению финансовых, экономических и социальных последствий кризиса, и скорейшему выходу из состояния финансовой «турбулентности» и экономической рецессии с наименьшими потерями. А ведь уже на данном этапе некоторыми странами в процентном соотношении к ВВП потрачено больше, чем в предыдущие кризисы (Приложение №2, №3).

В связи с этим особую актуальность приобретает обобщение и анализ антикризисных мер, предпринимаемых всеми странами, а также их краткосрочных и долгосрочных целей.

Первоочередные цели антикризисных мер, направленные на сглаживание остроты социально-экономических последствий:

- нейтрализация негативных экономических и социальных последствий кризиса;

- восстановление нормального функционирования мирового финансового рынка, его основных сегментов (валютного, фондового, денежного рынка, рынка капиталов, страхового рынка и рынка золота) и устойчивости их институциональных участников;

- восстановление инвестиционного процесса и потребления;

- поддержка институциональных участников рыночной экономики, в т.ч.

финансового рынка.

Кроме того, кризис проявил уязвимость мирового финансового рынка и его инфраструктуры, недостатки регулирования финансовых рынков и отсутствие стабилизирующих опор. Поэтому сейчас перед всеми странами встала необходимость принятия не только оперативных мер, направленных на временную стабилизацию, но и системных мер, целями которых являются:

- ·Совершенствование системы регулирования мирового финансового рынка – создание постоянной системы отслеживания и предотвращения системных рисков, постоянный мониторинг трансграничных рисков;

- ·Устранение дисбалансов между объемами финансовых инструментов и их доходностью – и ценами на базовые активы;

- ·Повышение устойчивости к будущим шокам и кризисам – разработка глобальной системы предупреждения кризисов.

·Предотвращение возникновения диспропорций в деятельности отдельных секторов финансового рынка, основанных на спекуляциях, неверной оценке стоимости финансовых активов, «ассиметричности информации» и пр.

·Нейтрализация рисков, связанных с резким оттоком спекулятивного капитала;

- ·Повышение прозрачности деятельности участников МФР.

Совершенствование международного регулирования должно идти по нескольким направлениям. Во-первых, в условиях глобализации и свободы перемещения капитала, регулятивные решения одной страны оказывают прямое и косвенное воздействие на финансовые рынки других стран, поэтому необходимо увеличить взаимную координацию и согласованность действий регулирующих органов всех стран, в особенности регуляторов мировых финансовых центров. Многие специалисты высказывают мнение о необходимости создания наднационального органа регулирования мирового финансового рынка.

Во-вторых, как показывает практика, риск концентрируется не только в институциональных участниках мирового финансового рынка, но и в самой системе взаимосвязей между ними. Поэтому необходим комплексный подход к регулированию и надзору за участниками финансового рынка во всех его сегментах. Представляется обоснованным предложение г-на Котлярова осуществлять надзор и регулирование финансового рынка не по ведомственному принципу, а по содержательному (по экономическому содержанию проводимых операций) .

В-третьих, кризис выявил неэффективность классических методов регулирования финансовых рынков. Рост объемов финансового рынка, вовлечение огромного числа транснациональных участников, развитие технологий и разработка сложных инновационных финансовых инструментов требуют создания адекватной системы регулирования и надзора. Традиционные концепции регулирования не могут обеспечить устойчивость роста МФР, требуется качественно новый подход.

Для России важными антикризисными мерами также являются: создание эффективных механизмов формирования внутренних финансовых ресурсов, снижение зависимости от краткосрочных пассивов и от мировой конъюнктуры (для чего требуется диверсификация внешней торговли), снижение инфляционного давления.

Разнообразие мер по борьбе с современным кризисом огромно. Их можно классифицировать следующим образом:

- Меры, направленные на обеспечение ликвидности институциональных участников финансового рынка:

o Рекапитализация банков, предотвращение банкротств путем временного огосударствления и внесения денег в уставные капиталы банков, выкуп неперспективных долгов, рефинансирование ипотечных кредитов;

o Активизация межбанковского рынка путем:

- Расширения инструментов рефинансирования;

- Снижения требований для получения кредита ЦБ, выдачи необеспеченных кредитов, увеличения кредитных лимитов и тд;

- Снижения требований к достаточности капитала, норм обязательного резервирования;

- o Повышение ставок по депозитам в центральных банках.

o Увеличение гарантий вкладов населения.

- Финансовая поддержка реального сектора:

o Прямая поддержка частного сектора через дотации, субсидии и государственные заказы;

- o Субсидирование процентных ставок предприятий некоторых отраслей и предоставление государственных гарантий;

- o Помощь в реструктуризации задолженности;

- o Покупка акций на фондовом рынке.

- Поддержка экономики, занятости и потребительского спроса

o Протекционистские меры – повышение импортных пошлин, квотирование, субсидирование, лицензирование и пр.

o Государственные инвестиции в инфраструктурные проекты и строительство дорог – повышение занятости и совокупного спроса.

o Увеличение пособий по безработице, политика активной занятости, отсрочки по погашению ипотечных кредитов, увеличение налоговых вычетов и пр.

o Налоговые льготы, налоговые кредиты, сокращение налогов – поддержка частного предпринимателя.

В частности, О. Бланшард предлагает сделать основной акцент на бюджетную политику и увеличить государственные расходы или сократить налоги на 2% во всем мире, тогда, полагая мультипликатор равным единице, мировая экономика вырастет на 2%, что позволит избежать рецессии.

Фактические меры по преодолению последствий кризиса, предпринятые Российской Федерацией:

Россия

| Мероприятие | Сумма |

| Предоставление субординированных кредитов (в т.ч. Сбербанку — 500 млрд. руб., ВТБ — 200 млрд. руб., РСХБ — 25 млрд. руб., иным банкам — 225 млрд. рублей при условии привлечения эквивалентного софинансирования их акционерами) | 950 млрд. руб. |

| Снижение нормативов обязательных резервов (до 0,5%) по всем видам обязательств | высвобождение около 380 млрд. руб. ликвидности |

| Увеличение возможностей ЦБ по рефинансированию банков, в т.ч. расширение инструментов рефинансирования, выдача беззалоговых кредитов, увеличение сроков предоставления (до года) и лимитов кредитов ЦБ. | 3 трлн. руб. |

| Компенсация части убытков на рынке межбанковского кредитования, возникших из-за отзыва лицензии у банка-контрагента | |

| Размещение на депозитах в банках средств госкорпораций и федерального бюджета. | 430 млрд. руб. |

| Предоставление средств Агентству по страхованию вкладов для санации и оздоровления банков | 200 млрд. руб. |

| Поддержка финансового рынка и реального сектора через Внешэкономбанк: 75 млрд. рублей внесено в уставный капитал, 175 млрд. рублей средств Фонда национального благосостояния размещены на депозит | 250 млрд. руб. |

| Размещение депозита в ВЭБ для кредитования российских заемщиков в целях рефинансирования их зарубежных займов, взятых под залог активов, расположенных на территории России | 50 млрд.долл. |

| Увеличение гарантий вкладов населения (до 700 тыс.руб.).

|

|

| Участие в торгах на фондовом рынке | 85 млрд. руб. |

| Изменение правил функционирования фондового рынка: запрет на короткие продажи и изменение критериев остановки торгов ценными бумагами (приостановка торгов в случае 5% движений котировок) | |

| Поддержка ипотечного кредитования через АИЖК (60 млрд. рублей внесено в уставный капитал АИЖК) | 60 млрд. руб. |

| Увеличение размера налогового вычета для граждан, приобретающих или строящих жилье, в 2 раза (до 2 млн. руб.) | |

| Снижение налоговой нагрузки: снижение налога на прибыль с 24% до 20%; регионам разрешено снижать ставку налога, взимаемого по упрощенной системе с 15% до 5%; компаниям – применять ускоренную схему амортизации | 550 млрд. руб. |

| Поддержка предприятий, имеющих существенное социально-экономической значение («список 300») путем субсидирования процентных ставок, вхождения в уставный капитал и предоставления госгарантий | 342 млрд. руб. |

| Поддержка ОПК | 50 млрд.руб. |

| Поддержка АПК — увеличение уставных капиталов Россельхозбанка, Росагролизинга, компенсация затрат на приобретение корм, удобрений | 128 млрд. руб. |

| Поддержка авиакомпаний | 32 млрд. руб. |

| Поддержка автомобилестроения путем увеличения государственных закупок автомобильной техники | 82,5 млрд. руб. |

| Поддержка малого и среднего бизнеса | 10,5 млрд. руб. |

| Поддержка занятости (организация общественных работ, переобучение, содействие в переезде к новому месту работы) | 50 млрд. руб. |

| Увеличение пособия по безработице | 35 млрд. руб. |

| Погашение из средств материнского капитала ипотечных кредитов | 26,3 млрд. руб. |

| Валютные интервенции в целях смягчения падения рубля |

Международный опыт мер по преодолению кризиса

| Стоимость антикризисных мер по странам, по состоянию на декабрь 2008 г. | ||||

| Вливания капитала | Гарантии | Общий объем заявленных мер | В процентах от ВВП | |

| США | 250 млрд. долл. | 700 млрд. долл. | 5,1 | |

| Германия | 70 млрд. евро | 400 млрд. евро | 480 млрд. евро | 19,8 |

| Франция | 40 млрд. евро | 320 млрд. евро | 360 млрд. евро | 19 |

| Италия | 40 млрд. евро | 2,6 | ||

| Великобритания | 50 млрд. фунтов | 250 млрд. фунтов | 400 млрд. фунтов | 28,6 |

| Канада | 75 млрд. канадских долларов | 4,8 | ||

| Австрия | 15 млрд. евро | 85 млрд. евро | 100 млрд. евро | 36,9 |

| Дания | 35 млрд. крон | 2,1 | ||

| Греция | 5 млрд. евро | 15 млрд. евро | 28 млрд. евро | 11 |

| Ирландия | 450 млрд. евро | 450 млрд. евро | 235,7 | |

| Корея | 100 млрд. долл. | 100 млрд. долл. | ||

| Нидерланды | 200 млрд. евро | 200 млрд. евро | ||

| Португалия | 20 млрд. евро | 20 млрд. евро | 6,1 | |

| Швейцария | 60 млрд. швейцарских франков | |||

| Испания | 50 млрд. евро | 100 млрд. евро | 150 млрд. евро | 14,3 |

Источник: Davide Furceri and Annabelle Mourougane, Financial Crises: Past Lessons and Policy Implications. ECOWorkingpaper (2009) 9.

Данная таблица отражает только первый этап борьбы с кризисом. В рамках второго этапа США в середине февраля согласовали новый план по восстановлению финансово-экономической ситуации в стране на 787 млрд. долл., включающий налоговые послабления, увеличение бюджетных расходов, развитие инфраструктуры, поддержку населения и прямые инвестиции.

Проводя сравнительный анализ антикризисных мер, нельзя не отметить, что в этот раз действия российских властей были достаточно оперативными, а финансовая помощь – сравнима по масштабам и характеру с другими развитыми странами. Недооцененными в России по сравнению с США остаются меры по снижению ставок по ипотечному кредитованию и реструктуризации ипотечных кредитов населения, прямая помощь населению, сокращение ставок НДС и ЕСН; упрощение процедур слияний и поглощений для банков, контроль за эффективным распределением государственной помощи.

Подводя итоги, следует отметить, что несмотря на обилие и масштабность разнообразных антикризисных мер, они все сводятся к неокейнсианским рецептам увеличения совокупного спроса путем увеличения государственных расходов и снижения налогов, и обеспечению финансового рынка дополнительной ликвидностью. Но нельзя забывать и то, что дополнительная монетизация экономики также влечет за собой новые риски, такие как инфляционные давление. Необходимо стимулировать банки выдавать кредиты на предоставленные государством средства и обеспечить поступление ресурсов в приоритетные сферы, а не запасаться валютной ликвидностью. Подчеркнем, что важно не просто ликвидировать отдельные проявления кризиса, как это делается сейчас, а приступить к разрешению системных противоречий мирового финансового рынка. Для повышения эффективности государственных мер необходим контроль за использованием средств, направляемых на борьбу с кризисом и объективный подход к экономическим субъектам.

3.3. Влияние мирового финансового кризиса на страны евросоюза

Последствия мирового финансового кризиса ощущаются в мировой экономике всё заметнее и заметнее.

Сократились объёмы торговли между странами, торговый оборот внутри стран также заметно сократился.

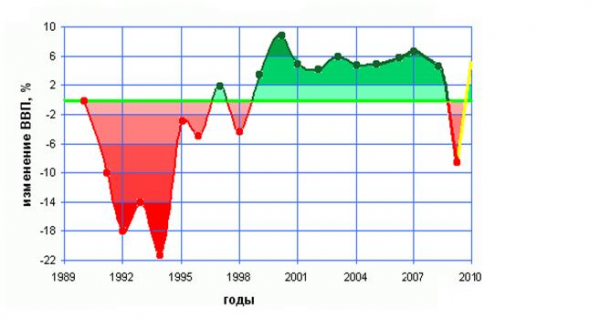

Уменьшились прогнозируемые объёмы ВВП за 2009 год. Так, в России рост ВВП с планируемых 9% в год сократили сначала до 3,9%, а затем и до 0,3%.

Это говорит об уменьшении темпов экономического роста. Не исключена также рецессия, т.е. снижение ВВП по сравнению с предыдущим годом.

В политической жизни планеты пока последствия мирового финансового кризиса не столь ощутимы. Хотя, например, американский президент Барак Обама занял свой пост во многом благодаря предвыборным обещаниям по борьбе с мировым финансовым кризисом и его последствиями для Америки.

Очень заметны последствия мирового финансового кризиса, отразившиеся на крупных интернациональных корпорациях. Автомобильные концерны, производители бытовой техники и электроники, мобильных телефонов, компьютеров – все они несут колоссальные убытки, снижается спрос на их продукцию. Компании вынуждены снижать объёмы производства и даже приостанавливать работу своих предприятий. Работников компаний увольняют или отправляют в неоплачиваемые отпуска.

По прогнозам экспертов, последствия мирового финансового кризиса будут ощущаться ещё не менее 10 лет, а выйти на докризисный уровень состояния экономики, ведущие экономические державы смогут не раньше чем через 11 лет.

В целом, последствия кризиса можно разделить на две большие группы:

Первая группа – это текущие последствия. Они являются оперативной реакцией на кризис. Их анализ позволяет оценить состояние экономики и общества в краткосрочной перспективе. Наиболее ощутимыми из таких последствий являются безработица, инфляция, темпы падения экономических показателей.

Вторая группа последствий – это те изменения, которые ожидают нас в долгосрочной перспективе. На данной стадии оценка таких последствий мирового финансового кризиса относится скорее к области прогнозов. Но именно от того, в какой мере кризис отразится на мировой экономике, как изменит ее содержание будет зависеть все ее будущее.

Глобальный характер кризиса не означает, однако, что его последствия будут одинаковы для всех стран и всех секторов экономики. Как и в случае с причинами возникновения кризиса, его последствия сильно различаются в зависимости от уровня промышленного развития государств и антикризисных мер, которые предпринимаются властями. Это хорошо видно на примерах текущих последствий – темпы падения ВВП в разных странах за сравнимые периоды отличаются весьма существенно, естественно предположить, что долгосрочные последствия у них также вряд ли будут одинаковыми.

Мировой финансовый кризис так обострил проблемы ЕС, что поставил под угрозу сам факт существования зоны евро и союза, отмечают некоторые аналитики. Но паниковать преждевременно: ЕС не распадется, однако будет неопределенно долго бороться с кризисными явлениями, поскольку они напрямую связаны с национальным менталитетом в отдельных странах.

Не только мировой кризис, но даже погода, кажется, противостоит решению европейских финансовых проблем. В четверг Брюссель, где проходил экстренный саммит Евросоюза, завалило снегом. Начало заседания, посвященного согласованию действий по стабилизации ситуации в зоне евро, пришлось отложить на несколько часов. Центральным вопросом, рассматриваемым на срочной встрече, стало оказание помощи Греции. В итоге ЕС пообещал при необходимости помочь этой стране, однако только при соблюдении ею определенных условий.

Между тем, накануне на заседании Еврогруппы, объединяющей министров финансов шестнадцати государств, входящих в зону евро, согласовать пакет финансовой помощи Греции не удалось. Более того, в ходе дискуссии греческий кризис отошел на второй план. В центре внимания министров оказался вопрос о стабильности зоны евро в целом. Не только Греция, но и Испания, Португалия, Ирландия, а также ряд других европейских государств пытаются справиться с резким ростом бюджетного дефицита.

По данным Еврокомиссии, сегодня больше половины из 16 стран зоны евро и 20 из 27 государств ЕС превышают предельно допустимый уровень бюджетного дефицита в 3% от ВВП, установленный Маастрихтским соглашением. А это является нарушением Пакта стабильности и роста стран ЕС, который все государства зоны евро должны неукоснительно соблюдать. Именно так и обстояла ситуация всего несколько лет назад. Однако кризис изменил расстановку сил, и в последнее время условия этого соглашения не выполняются. В частности, экономисты UniCredit указали в одной из своих аналитических записок, что пакт «стал очевидным провалом», призвав европейских законодателей заменить его новым законом, «который будет иметь большую силу» и сможет предотвратить подобного рода кризисы в будущем.

Как отмечает заведующий отделом стран и регионов Института Европы РАН Владислав Белов, евро – стабильная валюта, которая основывается на жесткой политике Европейского центрального банка, являющегося наднациональным образованием и проводящим последние десять лет довольно жесткую политику. Другое дело, что государства еврозоны, оберегая собственную социальную стабильность, наполнили общую экономику ЕС монетарными вливаниями, вопреки политике Евроцентробанка искусственно накачивая национальные экономики финансами.

Сейчас внимание Европы приковано к Греции, бюджетный дефицит которой, по состоянию на 2009 год, составляет 12,7% от ВВП. Однако мало кто замечает Ирландию, занимающую печальное второе место со своими 12,5%. Третья позиция у Испании – 11,5%, далее следует Франция – 8,3% и только потом Португалия – 8%.

Таким образом, несмотря на небольшую по объему экономику, Ирландия – это следующая бомба, заложенная под евроблагополучие. По оценке Еврокомиссии, бюджетный дефицит Греции в этом году может составить 12,2%, а Ирландии — 14,7%. Не стоит забывать и страны Прибалтику, тяжким грузом повисшие на «ногах» Евросоюза.

На этом фоне относительно благополучно выглядит Германия – страна с мощной экономикой, на первый взгляд, заинтересованная в сохранении стабильности финансовых рынков. Но немцы держат кукиш в кармане. Для них слабый евро может обернуться большим «плюсом». И здесь уж Маастрихтские критерии забываются. Чем слабее евро, тем лучше для германских кампаний. А это уже явный вызов основам европейской финансовой системы, ибо Евросоюз позиционирует себя как единое наднациональное образование, способное справиться с проблемами своими силами, не обращаясь к Международному валютному фонду.

Поэтому сейчас и идет речь о том, каким образом Евросоюз может предотвратить неплатежеспособность Греции и успокоить не только общеевропейские рынки, но и мировой. Однако, например, Великобритания, не входящая в зону евро и прогнозирующая дефицит собственного бюджета свыше 9% по итогам 2009-2010 финансового года, не спешит участвовать в программе спасения греческой экономики, считая, что этим должны заниматься страны зоны евро, объявил в четверг британский министр финансов Алистер Дарлинг.

В целом же Евросоюз окажет необходимую финансовую помощь Греции, заявил председатель Европейского Совета Херман ван Ромпей. И он, и глава Еврокомиссии Жозе Мануэл Баррозу, и главные потенциальные доноры – президент Франции Николя Саркози и германский канцлер Ангела Меркель — подтвердили, что помощь будет, но подробности соглашения раскрывать отказались. Позднее французская газета Le Monde уточнила, что в ЕС согласились оказать помощь Греции в обмен на обещание Афин улучшить систему государственных финансов. В Брюсселе требуют, чтобы Греция в дальнейшем следовала рекомендациям ЕС по выходу из бюджетного кризиса. «Уже 16 февраля министры финансов ЕС по инициативе Еврокомиссии должны одобрить проект рекомендаций для Греции. Речь идет о проекте, составленном 3 февраля, но усиленном новыми обязательствами, которые берет на себя Греция», — пишет издание.

Еврокомиссия 3 февраля одобрила пакет рекомендаций правительству Греции по снижению планки дефицита бюджета ниже 3% ВВП к 2012 году, а также по реформированию национальной экономики. Заявленная греческими властями программа антикризисной стабилизации, получившая одобрение исполнительной власти ЕС, предполагает резкое сокращение расходов и повышение доходов за счет налоговой реформы. Кроме того, как заявил экс-еврокомиссар по экономике, который в Еврокомиссии нового состава курирует вопросы конкуренции, Хоаким Альмуния, Еврокомиссия «будет очень внимательно отслеживать исполнение бюджета и ход реформ», приветствуя готовность правительства Греции принять в дальнейшем при необходимости дополнительные меры.

«Отслеживать» и «принимать дополнительные меры», конечно, можно. Вопрос в том, что делать с национальным менталитетом – греческим, испанским, португальским, итальянским», — отмечает Владислав Белов. На примере Греции, поясняет он, это выглядит следующим образом: «Теневая экономика страны составляет, по некоторым оценкам, 25%. Финансовые потоки малого и среднего бизнеса проходят мимо налогов. Сами греки это прекрасно понимают. Но доход среднестатистического греческого гражданина — в пределах трех тысяч евро. При этом с 40 тысяч евро в год начинается налогообложение по повышенной ставке. Таким образом, повышение налогов для Греции — не выход. Известно, что чем выше налоги, тем изощреннее методы ухода от них. Сокращение же бюджетных расходов – это средство, но оно грозит политической нестабильностью. Под вопрос ставится инвестиционная привлекательность Греции, где превышение планки дефицита является скорее нормой, чем исключением».

Несомненно, в связи с мировым экономическим кризисом практически каждая страна зоны евро нарушает определенные Маастрихтским пактом пределы дефицита. Однако крупные и развитые экономики зоны евро делают все возможное, чтобы не допустить роста бюджетного дефицита, и уж тем более не скрывают информацию о превышении установленной планки в 3%.