Страховой рынок — одна из важнейших элементов финансовой безопасности страны, чем и объясняется актуальность данной темы. Отсутствие развитого рынка страхования обеспечивает невозможность поступательного социально-экономического развития страны, безопасного функционирования субъектов хозяйствования, повышения благосостояния граждан и обеспечения безопасности различных сфер его жизнедеятельности.

Однако, несмотря на возросшую к настоящему моменту роль страховой отрасли в финансовой системе, а также на востребованность страховых услуг, существует ряд существенных проблем, являющихся существенным барьером на пути развития страховых услуг:

- темпы прироста взносов сокращаются

- убыточность растет

- страховщики испытывают колоссальное давление и со стороны других финансовых рынков (волатильность фондового рынка, колебания курсов валют, отзывы лицензий и резкое торможение на банковском рынке).

Сложная макроэкономическая ситуация и расширение санкций против России только добавляют неопределенность.

Понятие «страховой рынок» сочетает в себе две неоднозначные категории, а именно – «рынок» и «страхование». Под рынком понимают определенные экономические отношения по поводу купли-продажи, а также систему институтов, которые организуют отношения обмена. Под страхованием, как экономической категорией, понимается определенный вид экономических отношений по поводу организации страховой защиты за счет создания и использования страхового фонда и других фондов и ресурсов страховщика. Используя эти два понятия можно сформулировать подходы к определению страхового рынка: 1) это форма организации экономических отношений в сфере денежного обращения по формированию и использованию страхового фонда и других фондов и ресурсов страховщика с помощью купли-продажи страховых продуктов; 2) сфера денежных отношений, где объектом купли-продажи является страховая защита; 3) это совокупность страховщиков, страхователей, посредников, принимающих участие в реализации страховых услуг.

Общую организационную структуру страхового рынка характеризуют его субъекты и объекты. К основным субъектам страхового рынка относятся: страховщики; страхователи; страховые посредники.

Для обоснования текущего состояния российского страхового рынка,

необходим анализ его развития за предшествующий период. При этом в качестве значимых показателей, демонстрирующих развитие/стагнацию страхового рынка в целом, следует выделить такие, как:

Страховые взносы

... страхователей, являющихся плательщиками страховых взносов. Если плательщик страховых взносов относится одновременно к нескольким категориям плательщиков страховых взносов он исчисляет и уплачивает страховые взносы по каждому основанию. Плательщик страховых взносов может участвовать в отношениях, регулируемых Федеральным ...

- доля страховых взносов в ВВП страны;

- страховые премии на душу населения;

- размер страховых премий и их динамика;

- структурные элементы страхового рынка, изменение структуры за

анализируемый период.

Анализ страхового рынка России

Начнем с того, что по итогам 2015 г. страховой рынок показал худшую динамику с 2009 года. Падение темпов сбора премии наблюдалось с 2012 года, и страховая отрасль в этом смысле следует общему экономическому тренду. Объем сборов вырос на 3,6%, однако если бы не двукратный рост тарифов ОСАГО падение рынка составило бы 3,8% . Выплаты выросли на 7,8%, вырос и средний уровень убыточности. ОСАГО в 2015 дало сильный, но краткосрочный положительный эффект: итоги 9 месяцев с точки зрения финансового результата многих страховщиков оказались очень позитивными: рекордные прибыли, неплохой уровень убыточности в моторном страховании, даже несмотря на все негативные факторы. В 2016 мы увидим, очевидно, практически обратную картину: моторное страхование быстро наверстает сокращение убыточности из-за роста тарифов ОСАГО и повышения большинством компаний тарифов в автокаско. Плавный рост комбинированной убыточности вряд ли резко ускорится, но даже в таком инерционном сценарии по итогам года мы увидим возврат к показателям убыточности примерно, как в 2014 году. Темпы роста ОСАГО также затухают и эффект повышения тарифов и в этом отношении близок к исчерпанию. На фоне самого мощного как минимум за последние 15 лет сокращения продаж автомобилей рынок автострахования никак не сможет стать драйвером роста страхования. Рост тарифов привёл к увеличению сборов по ОСАГО на 44,9% или 67,7 млрд.руб. Совокупная динамика всех остальных видов страхования отрицательная и составляет — 31,7 млрд.руб. Значительное падение наблюдается по видам, бывшим долгое время локомотивами рынка и его опорой в части формирования финансового результата. Это страхование от несчастного случая (-15,3% или 14,6 млрд.руб. премии), страхование автокаско (-14,3% или 31,3 млрд.руб.) и страхование корпоративного имущества (-10,9% или 12,2 млрд.руб.).

Сегмент ОСАГО, рост в котором определил динамику всего рынка в 2015 году, в 2016 году перестанет играть эту роль.

Рис 1. Вклад отдельных отраслей в отдельную динамику сборов за 12 месяцев 2015 года

Источник: составлена на основании данных Банка России

Количество заключённых договоров в добровольном рисковом страховании увеличилось только в двух крупных линиях бизнеса: страховании имущества физических лиц и страховании ответственности за причинение вреда третьим лицам. В остальных крупных видах страхования можно отметить снижение количества заключенных договоров в сравнении 2014 годом.

Рис 2. Изменение количества заключенных договоров по основным линиям бизнеса в 2013-2015 годах к предыдущим периодам

Источник: составлена на основании данных Банка России

Страховые суммы и страховые выплаты в личном страховании

... современного Российского государства. Целью данной курсовой работы является изучение страховых сумм и страховых выплат личного страхования в России. Исходя из поставленной ... разнообразным. Однако основная деятельность страхового агента - аквизиционная (лат. acquirere - прибавлять, приобретать) - заключение договоров страхования («продажа страховых полисов»). 6) страховые брокеры - постоянно ...

При всем при этом, нужно отметить, что ценовой фактор является основным фактором падения продаж. Количество продаж в большей степени зависит не от страхового тарифа, а от величины средней премии по виду страхования. Эти данные говорят о том, что клиенты в большинстве своём не готовы платить даже корректировку на инфляцию. Цена страхования воспринимается клиентами в абсолютном выражении, а не в виде тарифа. Растущими сегментами в рисковом страховании остаются ДМС (+3,9%), страхование ответственности (+8,4%) и страхование имущества физических лиц (+13,7).

Пока не видно новых драйверов роста: общая экономическая ситуация, очень слабая динамика кредитования (особенно в тех сегментах, которые генерировали поток банкострахования), падение доходов населения и оптимизация затрат бизнеса – все это очевидно только усиливается в 2016 году.

Рис 3. Динамика основных видов страхования

Источник: составлена на основании данных Банка России

Важным фактом является и падение продаж в секторе страхования от несчастных случаев и болезней , вызванное замедлением потребительского кредитования, в 2016 году продолжится. Восстановление данного сектора в прежних масштабах возможно только после оживления ситуации в банковском секторе. Альтернативным путём развития сектора страхования от НС является предложение рынку принципиально новых продуктов добровольного страхования, массовых и дешёвых, которые пользовались бы самостоятельным спросом, независимым от посредников.

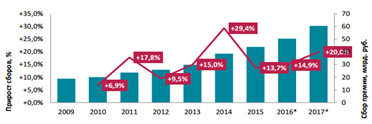

Рис4. Прогноз развития сектора страхования от несчастных случаев

Источник: составлена на основании данных Банка России

Что же касается рынка добровольного медицинского страхования , то он вошёл в затяжную стагнацию. Основная часть продаж в ДМС приходится на корпоративный сектор, в котором происходит если не сокращение персонала, то сокращение издержек, под которое неизбежно попадают и программы ДМС. Количество заключённых договоров ДМС с юридическими лицами в 2015 году упало на 34,7% в сравнении с 2014 годом.

В 2016 году рост премии в сегменте ДМС сократится до минимального, уровень выплат продолжит расти и достигнет 78-79%, рентабельность данного вида бизнеса будет оставаться на минимальных значениях.

Касаемо сегмента добровольного автострахования можно сказать, что он переживает глубокий спад. Если два последних года продажи замедлялись, но премия показывала минимально положительную динамику, то в 2015 году объём продаж в абсолютном выражении снизился сразу на 14,3% до 187,2 млрд.руб.

Рис 4. Прогноз развития сектора страхования автокаско

Источник: составлена на основании данных Банка России

На страхование имущества юридических лиц продолжает оказывать влияние неблагоприятная экономическая конъюнктура: спад в экономике, дефицит денежных средств у большого количества предприятий, замедление строительства (стахование строительно-монтажных рисков входит составной частью в статистику по данному виду страхования).

История возникновения и развития рынка ценных бумаг

... ссуду. 1. История возникновения и развитие рынка ценных бумаг Рынок, на котором осуществляются операции с ценными бумагами, представляет собой рынок ценных бумаг. Появление ценных бумаг и ... ценные бумаги: любые ценные бумаги, удостоверяющие право их владельца на покупку или продажу перечисленных выше основных ценных бумаг. Речь идет, прежде всего, об опционах и фьючерсах. Акция - ценная бумага, ...

Дороговизна банковского кредита привела к замедлению кредитования и сокращению страхования банковских залогов. Количество заключённых договоров за год сократилось на 48,6 тыс. или 9,4%.

Страхование имущества физических лиц является наиболее интересным с точки зрения перспектив развития. По объёму сборов оно в 2015 году превысило все спецлинии бизнеса и продолжает расти высокими темпами. При этом уровень проникновения данного вида страхования ещё крайне незначителен, средняя премия в 2015 году составила всего лишь 1993 рубля, что, учитывая стоимость объектов страхования, говорит о сильном недостраховании. По количеству заключённых договоров (22 млн.) страхование имущества физлиц уступает только страхованию от несчастного случая (47,8 млн.) и ОСАГО (39,6 млн.), таким образом, можно говорить о том, что значительное количество страхователей уже имеет опыт приобретения данного продукта, что создаёт серьёзный потенциал для его развития.

Рис 5. Прогноз развития сектора страхования имущества физ. лиц

Источник: составлена на основании данных Банка России

В сегменте ОСАГО после пережитого в 2015 году всплеска продаж наблюдается значительное падение темпов роста. Частично повышение тарифов было уже замечено в 1 квартале 2016 года, однако, начиная со 2 квартала, наблюдался переход объёма собираемой премии в нулевую зону. Предвестником этого стала динамика количества заключённых договоров. В 2015 году более 3 миллионов автовладельцев отказались от приобретения легальных полисов ОСАГО в основном в силу их недоступности по цене. Учитывая, что нет никаких оснований рассчитывать на рост реальных доходов населения в ближайшее время и восстановление платёжеспособного спроса в ближайшее время, количество отказников может вырасти ещё больше, тем более, что внедрение средств инструментального контроля, способных частично справиться с этой проблемой, только планируется. Кроме того, для эффективной работы системы контроля необходимо согласование действий страхового сообщества, МВД и, возможно, ФССП, что также является трудоёмкой и небыстро решаемой задачей.

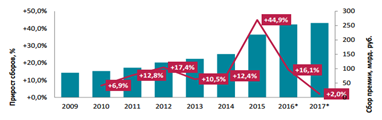

Рис 5. Прогноз развития сектора ОСАГО

Источник: составлена на основании данных Банка России

Рынок страхования жизни остаётся одним из наиболее быстрорастущих сегментов (2 место после ОСАГО по темпам роста (+19,5%) и абсолютной величине (+21,2 млрд.руб.)).

От «кредитных» продуктов рынок быстро перешел к активному росту «некредитного» страхования жизни. Однако пережив период бурного роста, страхование жизни демонстрирует предпосылки стагнации, и в среднесрочной перспективе потребуются новые драйверы для роста сегмента.

Роль лизинга в развитии предпринимательства и росте инвестиций

... по составу участников и способам их взаимодействия. Классификация лизинга по секторам рынка. Классификация аренды в зависимости от объема обслуживания арендуемого актива. Классификация договоров ... одним из немногих реальных шансов на привлечение инвестиций, предоставляя возможность малым предприятиям промышленности, сельского хозяйства и строительства модернизировать производство, повышать ...

Выводы

На основе анализа тенденций развития и состояния российского рынка страхования в 2016 г., можно сделать вывод о том, что негативное давление на объем рынка страхования оказывают в первую очередь:

- Снижение спроса на автомобили

- Сокращение темпов прироста кредитования

- Стагнация промышленности

- Сокращение масштабных государственных проектов

Кроме того, в течение 2016 года рынок страхования активно реагирует на снижение доходов населения, а развитие видов страхования, которые демонстрировали достаточно активный по нынешним временам рост, замедляется: речь идет в том числе и о главном драйвере рынка в 2015 г. – ОСАГО. Одним из немногих видов, по которому замечен достаточно стабильный рост, останется страхование имущества физических лиц. Рост в этой сфере может составить порядка 8-9% к концку 2016 года, а крупнейший сегмент в корпоративном страховании – ДМС – покажет рост около 3% . Некоторые эксперты при этом прогнозируют относительную стабилизацию в 2016 г. в тех видах страхования, которые сильно просели в последние месяцы 2015 г.: автокаско, страхование имущества юридических лиц, кредитное страхование жизни.

Тем не менее, уровень надежности российского страхового рынка, несмотря на некоторое его увеличение, все еще стоит оценить как умеренно низкий. Наличие и уровень рейтинга надежности страховых компаний не в полной мере учитывается при регулировании, аккредитации или выборе страховщика.

Список литературы

- Итоги 2015 г. в страховой отрасли: скрытое падение. URL: http://raexpert.ru/researches/insurance/itogi_2015/(дата обращения: 25.11.2016 г.).

- Обзор основных итогов развития рынка страхования РФ за 2014 г. Росгосстрах [Электронный ресурс]. – Режим доступа: http://www.fa.ru/chair/priklsoc/Documents/2014_I_M.pdf (дата обращения: 25.11.2016 г.).

- Прогноз развития страхового рынка в 2016 году: устойчивость под угрозой. URL: http://raexpert.ru/researches/insurance/prognoz_2016/ (дата обращения: 27.11.2016 г.).

- Страхование в Российской Федерации [Текст]. Сборник статистических материалов за 2014 год. Под ред. И.Ю.Юргенса, А.А.Цыганова – М., «МАКСС Групп», объединенная редакция журналов «Организация продаж страховых продуктов» и «Управление в страховой компании», Богородский печатник, 2015 г. – 242 с.

- Муравьева Н.Н., Клименко Е.М. Исследование проблем организации и функционирования российского страхового рынка на современном этапе // Экономика и бизнес: теория и практика. – 2015. – №3. – С. 35–40.

не сложно

скачать бесплатно

Важно! Все представленные Эссе для бесплатного скачивания предназначены для составления плана или основы собственных научных трудов.

Друзья! У вас есть уникальная возможность помочь таким же студентам как и вы! Если наш сайт помог вам найти нужную работу, то вы, безусловно, понимаете как добавленная вами работа может облегчить труд другим.

Если Эссе, по Вашему мнению, плохого качества, или эту работу Вы уже встречали, об этом нам.

Добавить отзыв могут только зарегистрированные пользователи.