Последовательное реформирование бухгалтерско-финансовой сферы экономики, ориентированное на интеграцию с мировыми фондовыми рынками и рынками капитала, поставило задачу активного совершенствования бухгалтерского учета и аудита. Первый этап реформирования, начатый в 1998 г., позволил в значительной мере приблизить организацию бухгалтерского учета и составления отчетности в России к требованиям международных стандартов финансовой отчетности. Быстрое развитие аудита как самостоятельной профессиональной области деятельности, направленной на обеспечение участников бизнес-процессов качественной достоверной финансовой информацией, позволило в определенной степени адаптироваться российским аудиторам в мировом аудиторском сообществе и добиться определенного признания.

Однако новые экономические условия и задачи, поставленные перед нашей страной на среднесрочную перспективу, определили необходимость дальнейшего взаимосвязанного совершенствования бухгалтерского учета и аудита. Актуальность данного процесса возросла в связи с тем, что существенные изменения в этой области происходят в большинстве стран мира, что связано с повышением требований к качеству отчетности и ее надежности, которые особенно ужесточились после финансовых скандалов конца ХХ – начала XXI в.

Аудиторская деятельность — это предпринимательская деятельность по независимой проверке бухгалтерского учета и финансовой (бухгалтерской) отчетности организаций и индивидуальных предпринимателей.

Целью аудита является выражение мнения о достоверности финансовой (бухгалтерской) отчетности аудируемых лиц и соответствии порядка ведения бухгалтерского учета законодательству России.

Мнение аудитора о достоверности финансовой отчетности способствует большему доверию к этой отчетности со стороны заинтересованных пользователей.

На макроэкономическом уровне аудит является элементом рыночной инфраструктуры.

Экономическая обусловленность аудита объясняется возросшей потребностью пользователей финансовой отчетности в экспертной оценке ее достоверности, так как показатели финансовой отчетности используются для принятия управленческих решений. Все те, кто желал взаимодействовать с экономическим субъектом, а также уже принимал участие в его деятельности, были заинтересованы в получении качественной информации. Пользователи финансовой отчетности самостоятельно не могут проверить достоверность ее показателей в связи с отсутствием доступа к соответствующим сведениям, специальных знаний, однако зависимость последствий принятых решений от качества используемой информации может быть значительна. Все эти предпосылки привели к возникновению общественной потребности в услугах независимых экспертов.

Аудит учёта материалов

... курсовой работы были использованы следующие методы: сравнительный метод; метод компьютерных технологий; расчетно-конструктивный метод. 1. Теоретические основы аудита учета материалов 1.1 Экономическая сущность аудита учета материалов Цель аудиторской проверки учета материалов состоит в подтверждении достоверности ...

В настоящее время аудиторы должны иметь соответствующую подготовку, квалификацию, опыт, решение на право осуществления таких услуг.

Организационные принципы осуществления контроля наиболее полно освещены в зарубежной литературе: Р. Адамс, А. Аренс, М. Готлиб, К. Друри, Д. Кармайкл, Дж.К. Лоббек, Р. Монтгомери, Д. Робертсон; приоритет в вопросах разработки методологии осуществления проверок принадлежит отечественным исследователям, среди которых необходимо отметить: Н.Т. Белуху, Ю.А. Данилевского, Н.П. Кондракова, В.Ф.Палия, В.П. Суйца, А.А. Терехова, В.А. Терехова, А.Д. Шеремета и др.

Каждое предприятие в своей хозяйственной деятельности ведет расчеты с поставщиками и подрядчиками. В зависимости от масштабов и характера деятельности предприятия количество партнеров-организаций может достигать несколько сотен, формы расчетов также могут быть разнообразны, вследствие чего проверка расчетных операций занимает у аудитора значительное время и нередко связана с определенными сложностями в ее проведении.

В зависимости от количества участвующих в расчетах организаций аудитор сам определяет метод проведения проверки – сплошной или выборочный.

В большинстве случаев проверяющий использует выборочный метод, но если учет расчетов находится в запущенном состоянии, целесообразно принимать сплошной метод проверки. Этот метод используется и при незначительном количестве участвующих в расчетах организаций.

Объектами аудита по учету расчетов с поставщиками и подрядчиками являются показатели кредиторской и дебиторской задолженности.

Целью аудита расчетов с поставщиками и подрядчиками является проверка законности возникновения задолженности, своевременности ее погашения, правильности организации учета и мероприятий, проводимых руководством для устранения причин возникновения просроченной задолженности и ее последствий.

Цель курсовой работы — проанализировать аудиторскую проверку расчетных операций.

Данная цель реализуется в работе на основе решения следующих задач:

- описать вопросы тестирования расчетных операций при аудиторской проверке и типичные ошибки;

- описать понятие дебиторской и кредиторской задолженности, этапы проведения аудиторской проверки расчетных операций;

- исследовать этапы проведения аудиторской проверки расчетных операций.

Объектом исследования являются особенности аудита в различных сферах экономики, аудит расчетных операций в коммерческом банке.

Предмет исследования – план и программа аудиторской проверки расчетных операций.

Правовой основой являются: Конституция Российской Федерации 1993 г., федеральные законы, федеральные стандарты аудита, монографии и научные статьи, посвященные данной проблеме.

1. Аудиторская проверка расчетных операций: нормативно-правовая база и этапы

1.1 Цели, задачи и нормативно-правовая база аудита расчетных операций: понятие дебиторской и кредиторской задолженности

Учет операций по расчетным счетам

... средств и расчетных операций являются: учет и контроль наличия и движения денежных средств в кассе и на счетах в учреждениях банков; своевременное и правильное документирование операций по движению денежных средств и расчетов; контроль правильности ...

Целью аудита расчетных операций с поставщиками, покупателями, дебиторами и кредиторами является выражение мнения о достоверности отражения в учете и отчетности показателей дебиторской, кредиторской задолженности.

Задачами аудита расчетов с поставщиками, покупателями, дебиторами и кредиторами, подотчетными лицами являются установление правильности определения и отражения в учете расчетов с поставщиками, покупателями, дебиторами и кредиторами.

При учете и аудите расчетов необходимо руководствоваться следующими законодательно-нормативными документами:

- Федеральным законом «О бухгалтерском учете» [4];

- Положениями по ведению бухгалтерского учета и бухгалтерской отчетности [8];

- Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкцией по его применению;

- Положениями по бухгалтерскому учету «Доходы организации» [9] и «Расходы организации» [7];

- Порядком ведения кассовых операций в Российской Федерации и пр.

Аудитору предоставляются следующие документы: договоры поставки продукции, накладные, счета-фактуры, приказ об учетной политике организации, акты сверок, авансовые отчеты, акты о зачете взаимных требований, учетные регистры по счетам 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 71 «Расчеты с подотчетными лицами», 75 «Расчеты с учредителями», 76 «Расчеты с разными дебиторами и кредиторами», 79 «Внутрихозяйственные расчеты», 007 «Списанная в убыток задолженность неплатежеспособных дебиторов», Главная книга, бухгалтерская отчетность.

Под дебиторской понимают задолженность других организаций, работников и физических лиц данной организации. Организации и лица, которые должны данной организации, называются дебиторами [29, с.169].

Кредиторской называют задолженность данной организации другим организациям, работникам и лицам, которые называются кредиторами.

В бухгалтерском балансе дебиторская и кредиторская задолженности отражаются по их видам. Дебиторская задолженность отражается в основном на счетах 62 «Расчеты с покупателями и заказчиками», 76 «Расчеты с разными дебиторами и кредиторами», а кредиторская – на счетах 60 «Расчеты с поставщиками и подрядчиками», 76 «Расчеты с разными дебиторами и кредиторами».

По истечении срока исковой давности дебиторская и кредиторская задолженности подлежат списанию. Общий срок исковой давности установлен в три года. Для отдельных видов требований законом могут быть установлены специальные сроки исковой давности, сокращенные или более длительные по сравнению с общим сроком. Срок исковой давности начинает исчисляться по окончании срока исполнения обязательств, если он определен, или с момента, когда у кредитора возникает право предъявить требование об исполнении обязательства. Дебиторская задолженность по истечении срока исковой давности списывается на уменьшение прибыли или резерва сомнительного долга.

Списание задолженности оформляется приказом руководителя и следующими записями: Д-т сч. 91 «Прочие доходы и расходы» — К-т сч.62, 72; Д-т сч. 63 «Резервы по сомнительным долгам» — К-т сч.62, 76.

Бухгалтерский учёт анализа расчётов с поставщиками и подрядчиками

... с краткосрочными обязательствами по пассиву, которые сгруппированы по степени срочности погашения. По имеющимся данным произведем расчет степени ликвидности баланса в таблице 8. Для этого рассчитаем показатели каждой группы актива и ... задолженности и денежных средств не покрываются наиболее ликвидными активами предприятия, что в свою очередь означает то, что оно не может расплачиваться по ...

Списанная дебиторская задолженность не считается аннулированной. Она должна отражаться на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет с момента списания для наблюдения за возможностью ее взыскания в случае изменения имущественного положения должника.

При поступлении средств по ранее списанной дебиторской задолженности дебетуют счета учета денежных средств (50, 51, 52) и кредитуют счет 91 «Прочие доходы и расходы». Одновременно на указанные суммы кредитуют забалансовый счет 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

Кредиторская задолженность по истечении срока исковой давности списывается на финансовые результаты и оформляется бухгалтерской записью: Д-т сч. 60, 76 – К-т сч. 91.

1.2 Этапы проведения аудиторской проверки расчетных операций

Работы при проведении аудита расчетов с поставщиками, покупателями, дебиторами и кредиторами, подотчетными лицами можно разделить на три последовательных этапа: ознакомительный, основной и заключительный.

Основной задачей аудита расчетов с поставщиками, покупателями, дебиторами и кредиторами является: установление правильности определения и отражения в учете такого рода расчетов. Аудитор должен изучить договоры поставки сырья и материалов и другие хозяйственные договоры на выполнение работ. Эти договоры должны отвечать требованиям, изожженным в Гражданском кодексе РФ.

Сделки между юридическими лицами должны заключаться в простой письменной форме (ст.161 Гражданского кодекса РФ) [1].

Однако несоблюдение такой формы сделки не всегда влечет ее недействительность, если имеются письменные доказательства ее совершения и законом не установлено, что она ничтожна (ст.162 Гражданского кодекса).

Содержание сделки должно соответствовать не только требованиям Гражданского кодекса РФ, но и другим законам.

Одним из способов защиты гражданских прав является признание оспоримой сделки недействительной и применение последствий ее недействительности, применение последствий недействительности ничтожной сделки (ст.12 Гражданского кодекса РФ) [1].

Налоговые органы вправе предъявлять в суды общей юрисдикции или арбитражные суды иски в случаях, предусмотренных Налоговым кодексом России (п.1 ст.31 Налогового кодекса РФ) [2].

Права на предъявление исков о признании сделок недействительными Налоговый кодекс не предусматривает. Отсутствие данного правила не препятствует налоговым органам в пользовании правами, предоставленными иными законами.

Таким образом, в настоящее время налоговые органы вправе предъявлять в суды иски о признании сделок недействительными. Налоговый орган обращается в суд с исками о признании сделок недействительными по основаниям, предусмотренным ст.168, 169 Гражданского кодекса РФ [1], в тех случаях, когда создается ситуация отсутствия денежных средств на расчетном счете налогоплательщика.

Аудитор должен внимательно изучить договоры, для того чтобы описать все возможные риски. Во избежание рисков со стороны контролирующих органов в обязанность аудитора при проверке операций с покупателями входит обязательное изучение лицензий на те виды деятельности организации, которые подлежат проверкам.

Учет кредиторской задолженности

... учета кредиторской задолженности Задачи курсовой работы: 1. Раскрыть понятие кредиторской задолженности 2. проанализировать учет и документальное оформление кредиторской задолженности 3. Сделать выводы и составить ряд мероприятий по учету кредиторской задолженности. понятие и сущность кредиторской задолженности 1.1 Роль и значение кредиторской задолженности ...

Расчеты с поставщиками и подрядчиками – раздел учета, где наряду с проверкой отражения операций в системе бухгалтерского учета немаловажное значение приобретает оценка системы первичного учета. Связано это с тем, что практически все документы, оформляющие операции данного раздела, поступают в организацию извне. Рассматриваемому участку учета свойственны определенные факторы риска, обусловленные следующими причинами: отсутствие многократного контроля за первичными документами на стадии из создания и проверки; сложность восстановления отсутствующих и исправления неправильно оформленных документов, большая вероятность несвоевременного поступления подтверждающих документов.

При аудите дебиторской задолженности аудитор должен учитывать, что в ее состав входит задолженность: поставщиков и подрядчиков по выданным им авансам, учтенная по дебету счета 60 «Расчеты с поставщиками и подрядчиками», субсчет «Авансы выданные»;

- покупателей и заказчиков по отгруженным им товарам, учтенная по дебету счета 62 «Расчеты с покупателями и заказчиками»;

- налоговой инспекции по излишне уплаченным налогам и сборам, учтенная по дебету счета 68 «Расчеты по налогам и сборам»;

- подотчетных лиц по выданным и невозвращенным в кассу фирмы подотчетным средствам, учтенная по дебету счета 71 «Расчеты с подотчетными лицами»;

- работников фирмы по предоставленным им ссудам и займам, а также по возмещению материального ущерба, учтенная по дебету счета 73 «Расчеты с персоналом по прочим операциям»;

- учредителей по вкладам в уставный капитал фирмы, учтенная по дебету счета 75 «Расчеты с учредителями»

- по штрафам, пени и неустойкам, которые признаны должником или по которым получены решения суда об их взыскании, учтенная по дебету счета 76 «Расчеты с разными дебиторами и кредиторами» [22, с.77].

Аудитор должен сопоставить дебетовое сальдо по вышеуказанным счетам и данные формы № 1 «Бухгалтерский баланс», указанные по строкам 230 «Дебиторская задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты» и 240 «Дебиторская задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты».

По строке 620 «Кредиторская задолженность» формы № 1 «Бухгалтерский баланс» отражается общая сумма кредиторской задолженности организации, не погашенная на отчетную дату. Указывается задолженность: перед поставщиками и подрядчиками (стр.621); перед персоналом фирмы (стр.622); перед государственными внебюджетными фондами (ст.623); по налогам и сборам (стр.624); перед прочими кредиторами (ст.625).

Также необходимо обратить внимание на то, что при составлении формы № 1 «Бухгалтерский баланс» следует учитывать, что сальдо расчетов с поставщиками, покупателями другими лицами надо показать в балансе развернуто, т.е. дебетовое сальдо – в активе баланса (стр.230 и 240), кредитовое – в пассиве (стр.620 и 625).

В соответствии с Положением по бухгалтерскому балансу «Бухгалтерская отчетность организации» [10] не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету.

Аудитор должен сопоставить данные о составе дебиторской и кредиторской задолженности, указанные в форме 5 «Приложения к бухгалтерскому балансу» со счетами: 58 «Финансовые вложения»; 60 «Расчеты с поставщиками и подрядчиками», субсчет «Расчеты по авансам выданным»; 62 «Расчеты с покупателями и заказчиками»; 66 «Расчеты по краткосрочным кредитам и займам»; 67 «Расчеты по долгосрочным кредитам и займам»; 68 «Расчеты по налогам и сборам»; 69 «Расчеты по социальному страхованию и обеспечению»; 70 «Расчеты с персоналом по оплате труда»; 71 «Расчеты с подотчетными лицами»; 73 «Расчеты с персоналом по прочим операциям»; 75 «Расчеты с учредителями»; 76 «Расчеты с разными дебиторами и кредиторами».

Учёт расчётов с дебиторами и кредиторами

... подробно рассмотрены операции по счету 76 Учет расчетов с разными дебиторами и кредиторами и мало освещенные в научной литературе операции с покупкой (продажей) дебиторской задолженности и оказанием услуг, связанных с ее взысканием на примере предприятия А. ...

При проверке операций по выданным авансам необходимо выяснить, открыт ли специальный отдельный субсчет «Расчеты по авансам выданным». В том случае, если в проверяемом периоде были получены материальные ценности, аудитор должен проверить зачет выданного аванса.

Нередко в договорах указано, что товар оплачивается в рублях по курсу иностранной валюты на день перечисления денег покупателем. В данной ситуации аудитор должен проверить правильность применения Положения по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006), выяснить: отражена ли задолженность контрагента на момент перехода к нему права собственности на отгруженные ценности; была ли увеличена или уменьшена дебиторская задолженность, исходя из суммы денежных средств, фактически перечисленных покупателем.

В том случае, если курс валюты на дату оплаты материальных ценностей выше, чем на дату их отгрузки, аудитор должен проверить полноту исчисления положительной суммовой разницы. Если курс валюты на дату оплаты материальных ценностей ниже, чем на день их отгрузки, то возникает отрицательная суммовая разница. Соответственно задолженность покупателя уменьшается, налог на добавленную стоимость сторнируется.

Часто организации используют товарные векселя. В этом случае аудитор должен обратить внимание на следующие моменты: открыт ли для учета задолженности по выданным товарным векселям отдельный субсчет к счету 62 «Векселя полученные»; правильно ли отражены хозяйственные операции в регистрах бухгалтерского учета; верно ли отражена полученная разница в случае превышения номинальной стоимости товарного векселя, выдаваемого покупателем поставщику, над суммами его задолженности. Она должна быть отражена как процент, уплаченный за отсрочку платежа, и на эту сумму должна быть увеличена сумма дебиторской задолженности.

В ходе аудита необходимо обратить внимание на задолженность, срок исковой давности по которой истек. В этом случае организация имеет право списать указанную задолженность. Если организацией принято решение о списании, сумма списанной задолженности должна быть отражена в бухгалтерском учете в составе прочих расходов.

Списанная задолженность должна быть учтена на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов» в течение пяти лет. Следовательно, аудитор должен проверить полноту исчисления налога на добавленную стоимость со списанной дебиторской задолженности.

Часто организация создает резервы по сомнительным долгам. Аудитор сначала должен проверить, как данный факт отражен в учетной политике, а затем проверить, была ли проведена инвентаризация дебиторской задолженности.

Необходимо выяснить, как была определена величина резерва на счете 63 «Резервы по сомнительным долгам». В соответствии с действующим законодательством величина резерва определяется отдельно по каждому сомнительному долгу в зависимости от финансового состояния должника и оценки вероятности погашения долга полностью или частично.

Аудит учредительных документов и формирование уставного капитала

... данной курсовой работы является анализ внешнего инициативного аудита уставного капитала и учредительных документов, формирование мнения о достоверности данных, отражающих состояние уставного капитала, и ... ходе аудита капитала аудитору необходимо провести проверку регистров аналитического и синтетического учета счетов 5100 «Уставный капитал», 5400 «Резервный капитал», 5220 «Добавочный капитал», 5300 ...

Если до конца отчетного года, следующего за годом создания резерва по сомнительным долгам, этот резерв в какой-либо части не будет использован, то при составлении бухгалтерского баланса на конец отчетного года неизрасходованные сумы должны быть присоединены к финансовым результатам.

При проверке правильности формирования кредиторской задолженности перед поставщиками аудитор должен внимательно изучить комплект документов, на основании которых задолженность была сформирована, а именно договоры поставки, накладные, счета-фактуры, акты выполненных работ. Отсутствие любого из этих документов не является основанием для формирования кредиторской задолженности в регистрах бухгалтерского учета.

В случае списания кредиторской задолженности по истечении срока исковой давности, аудитор должен проверить приказ на списание задолженности и комплект документов, на основании которых было принято такое решение. При этом необходимо подтвердить полноту включения списанных сумм в состав прочих доходов для целей как бухгалтерского, так и налогового учета.

Аудитор должен учитывать следующий момент: в соответствии со ст.200 Гражданского кодекса срок исковой давности начинает отсчитываться с той даты, не позже которой покупатель должен перечислить деньги по договору. Если дата в договоре не установлена, то срок исковой давности исчисляется с того момента, когда право собственности на товар перешло от продавца к покупателю.

Срок исковой давности может быть прерван и отсчитываться снова. Для этого поставщик должен обратиться в суд с иском к организации. В этом случае срок исковой давности прерывается в тот день, когда суд принял исковое заявление. Срок исковой давности прерывается, если организация признала за собой долг письменно.

Срок прерывается и в том случае, если организация перечислила поставщику часть суммы денег. Во всех вышеуказанных случаях организация не имеет оснований для списания кредиторской задолженности.

Необходимо отметить, что на всей территории России действует закон, которой обязывает организации и индивидуальных предпринимателей осуществлять наличные денежные расчеты за реализованные товары, выполненные работы и оказанные услуги с применением контрольно-кассовой техники, включенной в государственный реестр. Таким образом, контрольно-кассовая техника применяется при всех наличных денежных расчетах с юридическими и физическими лицами, включая предоплату за оказание услуг, что и должен проконтролировать аудитор.

Основные виды нарушений, которые могут быть выявлены в результате проведения расчетов с поставщиками, покупателями, дебиторами и кредиторами, подотчетными лицами:

- отсутствие договоров на поставку продукции, первичных документов, подтверждающих возникновение дебиторской (кредиторской) задолженности;

- нарушение порядка составления бухгалтерской отчетности в части формирования показателей о размере дебиторской (кредиторской) задолженности, нарушения в части составления первичных документов, подтверждающих формирование показателей о дебиторской (кредиторской) задолженности;

- отсутствие или ненадлежащее ведение аналитического учета инвентаризация дебиторской (кредиторской) задолженности;

- несоблюдение порядка оформления и предъявления претензий по договорам;

- выдача денежных средств под отчет лицам, не отчитавшимся за ранее выданные суммы;

- отсутствие первичных документов, подтверждающих расходы подотчетных лиц;

- неправомерное применение налоговых вычетов по налогу на добавленную стоимость в части расходов, понесенных подотчетными лицами [22, с.83].

По окончании работ аудитор формирует мнение по результатам проверки данного участка учета, составляет пакет рабочих документов, формулирует часть аудиторского отчета, относящуюся к области проверки, и представляет его совместно с рабочей документацией руководителю проверки.

2. Теоретические основы плана и программы аудиторской проверки расчетных операций в различных сферах экономики

2.1 Программа и вопросы тестирования расчетных операций при аудиторской проверке, типичные ошибки

При проведении аудита расчетов с дебиторами, кредиторами необходимо подготовить план и программу.

При разработке общего плана аудитор должен принимать во внимание: деятельность аудируемого лица и ее влияние на системы бухгалтерского и внутреннего контроля в целом и в частности в отношении расчетов с дебиторами, кредиторами; риск и существенность; характер, временные рамки, объем аудиторских процедур; значимость операций с дебиторами, кредиторами для проведения аудита; наличие внутреннего аудита и его функции в отношении этих операций; необходимость координации направления, текущего контроля работы аудиторского персонала; форму и сроки предоставления аудиторского заключения [35, с.190].

Программа может быть подготовлена в форме тестов средств контроля расчетов с дебиторами, кредиторами, тестов групп однотипных операций, остатков на бухгалтерских счетах.

Тесты средств контроля для оценки организации и функционирования системы внутреннего контроля аудируемого лица по расчетам с дебиторами, кредиторами проводится в отношении: структурных подразделений и лиц, уполномоченных принимать решения по заключению договоров с дебиторами, кредиторами; обязательного проведения инвентаризации задолженности перед составлением годовой отчетности; распределения прав, обязанностей между персоналом по инициированию расчетов с дебиторами, кредиторами, их утверждения, контроля за соблюдением условий договоров, отражения в бухгалтерском учете.

Тесты групп однотипных операций остатков на бухгалтерских счетах учета расчетов с дебиторами, кредиторами по предпосылкам, сделанным руководством аудируемого лица в финансовой отчетности включают в себя рассмотрение следующих вопросов.

1. Существование и возникновение:

- задолженность возникла по фактически приобретенным, реализованным активам, полученным, предоставленным услугам;

- отсутствуют факты фиктивных, несостоявшихся сделок;

- кредиторская, дебиторская задолженность подтверждена инвентаризацией;

- имеются первичные учетные документы, подтверждающие возникновение расчетных операций (акты сверок, накладные на отпуск готовой продукции покупателям, приходные ордера на поступившие материальные ценности от поставщиков), которые оформлены в соответствии с законодательством России;

- расчетные операции, имевшие место в отчетном периоде, относятся к деятельности аудируемого лица.

2. Права и обязанности:

- задолженность реальна и возникла в результате законных сделок;

- задолженность, отраженная в финансовой отчетности, принадлежит экономическому субъекту на законных основаниях;

- все записи в учете по возникновению, прекращению обязательств подтверждены соответствующими документами.

3. Стоимостная оценка:

- оценка задолженности, представленной в финансовой отчетности, выполнена в соответствии с законодательством России;

- правильно ли определена сумма дебиторской, кредиторской задолженности, подлежащей списанию.

4. Полнота:

- сумма дебиторской, кредиторской задолженности в финансовой отчетности представляют полный объем реальной задолженности;

- в учете отражены в полном объеме операции, в результате которых возникла задолженность;

- результаты инвентаризации дебиторской, кредиторской задолженности отражены в учете в полном объеме;

- при подготовке финансовой отчетности соблюдается тождественности аналитического, синтетического учета, Главной книги.

5. Точное измерение:

- при подготовке документов, отражении записей в регистрах по учету дебиторской, кредиторской задолженности, финансовой отчетности соблюдается арифметическая точность;

- доходы и расходы, связанные с расчетными операциями, отражены в соответствующий временной период.

6. Представление и раскрытие:

- дебиторская, кредиторская задолженности правильно классифицированы по срокам погашения, реальности взыскания;

- в финансовой отчетности представлены информация о состоянии забалансового счета по списанной в убыток задолженности неплатежеспособных дебиторов [35, с.191].

В учете операций с денежными средствами встречаются следующие типичные ошибки:

- отсутствие договоров счетов-фактур, книг покупок, продаж, других документов либо их оформление с нарушениями;

- неполное, несвоевременное отражение задолженности в учете, финансовой отчетности;

- необоснованное списание задолженности;

- несвоевременное предъявление претензий поставщикам;

- отсутствие аналитического учета по дебиторам, кредиторам;

- неправильное отражение расчетных операций в учете;

- неправильный расчет суммы резерва по сомнительным долгам;

- формирование резерва по сомнительным долгам в нарушение учетной политики;

- отсутствие учета списанной дебиторской задолженности на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов»;

- непроведение инвентаризации задолженности перед составлением финансовой отчетности.

Существенные недостатки, выявленные по результатам проверки расчетов с дебиторами, кредиторами, должны быть отражены в рабочих документах аудитора и представлены руководителю аудируемого лица. Аудитору необходимо оценить их влияние на достоверность финансовой отчетности.

2.2 Особенности аудита в различных сферах экономики: аудит расчетных операций в коммерческом банке

При осуществлении аудиторских проверок на арендных, малых и кооперативных предприятиях необходимо установить правильность: определения категорий для отнесения к малым предприятиям – это определяется путем проверки фактической численности работающих на предприятии, совместителей, а также лиц, не состоящих в штате предприятия; отнесения малого предприятия к соответствующему профилю, который определяется по наибольшей доле продукции в объеме ее реализации; ведение бухгалтерского учета на малом предприятии [34, с.61].

Малое предприятие самостоятельно определяет форму бухгалтерского учета. При этом предприятия могут самостоятельно приспосабливать принимаемые регистры бухгалтерского учета к специфике своей деятельности, однако при этом должны соблюдаться общие методологические принципы, установленные Положением о бухгалтерском учете и отчетности в России. Малые предприятия могут использовать сокращенный рабочий план счетов бухгалтерского учета и упрощенную форму учета. При этом хозяйственные операции должны отражаться в учете в соответствии с типовой корреспонденцией счетов.

В соответствии с законодательством малые предприятия имеют право вести бухгалтерский учет с применением следующих регистров: единой журнально-ордерной формы счетоводства; журнально-ордерных форм счетоводства для небольших предприятий; формы бухгалтерского учета с использованием регистров бухгалтерского учета имущества предприятий; простых форм бухгалтерского учета без использования регистров учета имущества малых предприятий; форм бухгалтерского учета с использованием электронно-вычислительных машин.

Источниками информации для аудиторской проверки кредитных организаций (банков) являются: учетная политика предприятия; регистры синтетического и аналитического учета; бухгалтерская отчетность; первичные документы по разделу учета.

При аудиторской проверке кредитных организаций проводится анализ учредительных документов: соответствие их законодательству; законность внесения в них изменений; наличие решений собрания пайщиков, совета и правления банка по вопросам, регулирующим деятельность кредитной организации; правомочность их решений, соответствие действующему законодательству и уставу банка.

Важное место при проверке занимает аудит собственного капитала банков. Аудитор проверяет формирование, изменения и отражения в учете уставного капитала банка, резервного капитала и других фондов.

Главное внимание уделяется уставному капиталу банка, который определяется учредительным договором, уставом банка. Учитываются особенности формирования уставного капитала. Далее оценивается организационная структура кредитной организации. Осуществляется также проверка расчетных операций: активных операций банка и других операций.

При организации проверки расчетных операций в коммерческом банке выделяют: проверку процедуры открытия расчетных и текущих счетов; проверку порядка использования счета при организации безналичных расчетов. Аудиторы должны обратить особое внимание на систему безопасности и защиты документооборота, а также проникновения в него подложных и фальшивых документов.

Основные стандарты аудита при проверке организации безналичных расчетов исходят из действующих положений о формах расчетов. Поступление и списание средств с расчетного счета клиента осуществляется строго по распоряжению владельца счета в порядке определенной очередности.

Расчетные стандарты предусматривают: подачу жалоб при существовании претензий к банку; предъявление иска к учреждению банка, задерживающему расчеты и допускающему нарушения. Соблюдение этих норм может быть проверено путем выборочного обследования расчетных документов.

Аудиторы могут определить размер упущенной выгоды и недополучения прибыли по всем неправильно и несвоевременно зачисленным или списанным суммам в пользу клиента, по которым не был востребован штраф [31, с.40].

Юридическое оформление открытия расчетных счетов клиентам проверяется в ходе аудита путем анализа соблюдения банком установленного порядка открытия счетов и ведения операций по ним. Юридические дела клиентов должны храниться в отдельных сейфах в порядке возрастания номеров их счетов. Аудитор обязан проверить достоверность всех документов на открытие счета.

Аудитор должен выявить меры, которые принимает банк в целях защиты от открытия счетов фиктивным фирмам и проникновения в банковский документооборот фальшивых документов.

Необходимо уделить внимание своевременности передачи клиентам выписок из счетов, включая приложенные документы.

Особое место должны занять проверки своевременности оформления документов и проводки их по счетам клиентов, проведения внутреннего аудита за денежно-валютными операциями по счетам клиентов, ответственности банков перед клиентами за их замедление. Платежное поручение представляется в банк в определенной форме и действует в течение 10 дней, не считая дня выписки. Списание средств со счетов осуществляется только по первому экземпляру.

В ходе аудита ведутся: визуальная проверка; документальный анализ; проверка правильности ведения бухгалтерского учета.

В процессе аудита должны быть проверены все этапы документооборота и контроля в банке по выдаче и оплате чеков, их соответствия принятым нормам, а также все первичные документы по оформлению чеков.

В чеке должны быть указаны: наименование банка, выдавшего чек; номер чека; номер лицевого счета чекодателя; наименование чекодателя; номер счета чекодателя; предельный размер суммы, на которую может быть выписан чек.

Бухгалтерская запись по кредиту счета продавца и по дебету корреспондентского счета совершатся только после списания денег со счета банка плательщика.

Наиболее часто встречающиеся нарушения:

- банки выявляют фальшивые чеки на этапе приема их от поставщиков и составления реестра, поскольку в тот момент может быть обнаружен несуществующий банк, проводимый как банк плательщика;

- банки, обслуживающие покупателя, проводят списание средств со счета чекодателя на основе поступившего от расчетно-кассового центра реестра чеков.

Сами чеки остаются в расчетно-кассовых центрах, а их копии могут быть затребованы по мере необходимости; контрольным моментом в документообороте является и проверка чека предприятием, принимающим его к оплате;

- убытки, возникающие в результате оплаты банком плательщика утраченного или похищенного чека, несет чекодатель, если не будет доказано, что чек был оплачен вследствие умысла или неосторожности;

- убытки, возникшие в результате оплаты чека, который выписан на сумму большую, чем лимит, а также при расхождении номера счета чекодателя, возмещает предприятие, принявшее чек;

- при установлении фактов нарушения порядка учета, хранения и использования бланков чеков банки могут лишаться лицензии, поэтому в ходе аудита необходимо тщательно проверять соблюдение банками данного законодательства [31, с.

41].

- Аккредитив может быть предназначен для расчетов только с одним поставщиком. Срок действия и порядок расчета по аккредитиву устанавливаются в договоре между плательщиком и поставщиком, в котором указываются: наименование банка-эмитента;

- вид аккредитива и способ его исполнения;

- способ извещения поставщика об открытии аккредитива;

- полный перечень и полная характеристика документов, представленных для получения средств по аккредитиву;

- сроки представления документов после отгрузки товаров, требования к оформлению. Для получения средств по аккредитиву поставщик, отгрузив товар, представляет реестр счетов, отгрузочные документы в обслуживающий банк. Документы, подтверждающие выплаты по аккредитиву, должны быть представлены поставщиком банку по истечении срока аккредитива и подтверждать выполнение всех условий аккредитива. При нарушении хотя бы одного из условий выплаты по аккредитиву не ведутся.

При выплате по аккредитиву банк поставщика обязан проверить соблюдение поставщиком всех условий аккредитива, а также правильность оформления реестра счетов, соответствие подписи и печати поставщика.

Не принимаются к оплате реестры счетов без указания в них: даты отгрузки, номеров счетов-фактур и других документов. Выплата с аккредитива наличными не допускается. Банки не несут ответственность за последствия задержки или утерю в пути документов.

При аудиторской проверке используются: выписки из балансовых счетов; первичные документы; баланс. Все претензии к поставщику, кроме возникших по вине банка, рассматриваются без участия банка.

Платежное требование выписывается поставщиком и вместе с документами направляется в банк покупателя в 3-х экземплярах. Банк передает требование плательщику, а отгрузочные документы оставляет в картотеке к счету плательщика. Плательщик либо дает согласие на оплату, либо в течение трех дней представляет в банк заявление об отказе от акцепта. Если заявление не поступило, то документ считается акцептованным. Получив согласие на оплату, банк списывает средства со счета покупателя и отсылает документ в банк поставщика.

Этапы аудиторской проверки аналогичны этапам аудита расчетов платежными поручениями.

При проверке инкассовой формы расчетов используются документы: приходно-расходные ордера по внебалансовым счетам 911 «Документы и ценности по иностранным операциям»; регистрационные журналы; баланс.

Применение инкассовой формы расчетов регулируется специальным документом – унифицированным правилам по инкассо.

Принятые инкассовые поручения регистрируются уполномоченными банками в регистрационном журнале и приходуются на внебалансовом счете 911 «Документы и ценности по иностранным операциям». При поступлении кредитового авизо от иностранного банка они списываются в расход.

При проверке данных операций особое внимание следует обратить на соответствие фактических сроков оплаты инкассо, указанным в инкассовом поручении, кредитовыми авизо банков-корреспондентов.

Аудитор выявляет ошибки при проверке кредитных операций. К ним относятся: отсутствие кредитного договора; отсутствие выписок банка с ссудного счета; отсутствие дополнительных соглашений к кредитному договору, изменяющих процентную ставку по кредиту, срока возврата кредита, других условий кредитного договора; ряд нарушений, связанных с включением в себестоимость продукции процентов по кредитам, которые не могут быть в нее включены; ошибки, связанные с нарушением принципов оценки имущества [34, с.63].

Следовательно, аудитор обращает внимание на специфику проверки кредитных организаций, выявляет типические ошибки.

Заключение

Целью аудита состояния расчетов является исследование договорной и расчетной дисциплины, соблюдения платежной дисциплины, состояния дебиторской и кредиторской задолженности организации.

Исходя из цели проверки, можно выделить следующие задачи аудита расчетных операций: проверка законности совершенных сделок; установление соответствия заключенных договоров требованиям законодательства РФ; оценка состояния синтетического и аналитического учета расчетов с поставщиками и подрядчиками; оценка полноты и правильности отражении хозяйственных операций в бухгалтерском учете и отчетности.

В зависимости от принятой в организации учетной политики организации бухгалтерского учета аудитор может использовать в работе соответствующие источники информации. При применении в организации журнально-ордерной формы учета источниками информации являются: бухгалтерский баланс; журналы-ордера; оборотные ведомости; карточки аналитического учета; материалы инвентаризации расчетов; первичные документы.

При аудите расчетов аудитору необходимо проверить: заключены ли договоры поставки продукции; реальность задолженности покупателей, что должно быть подтверждено актами инвентаризации счетов; правильность ведения аналитического учета счета 62 «Расчеты с покупателями и заказчиками»; правильность составления бухгалтерских проводок по счету 62; соответствие записей аналитического учета по счету 62 записям в журнале-ордере № 11, Главной книге и балансе.

Особое внимание должно быть обращено на задолженность с истекшим сроком исковой давности. Аудитору следует выяснить причины ее возникновения; уточнить, были ли приняты меры к взысканию задолженности. Аудит состояния расчетов следует начинать с анализа материалов инвентаризации и актов сверок взаиморасчетов, что позволяет выяснить реальное положение дел с дебиторской и кредиторской задолженностью.

При аудите расчетов с поставщиками и подрядчиками, дебиторами и кредиторами необходимо выяснить документальную обоснованность произведенных операций, убедиться в подлинности документов и правильности их оформления.

При проверке аудитор должен обратить внимание на следующее:

- имеются ли договоры на поставку продукции и правильно ли они оформлены;

- при наличии дебиторской и кредиторской задолженности необходимо установить дату возникновения и причину образования;

- имеется ли задолженность с истекшим сроком исковой давности, принимаются ли меры к ее взысканию;

- обоснованность получения авансов;

- уплачен ли налог на добавленную стоимость с суммы авансовых платежей, поступивших в счет предстоящих поставок товаров или выполнения работ на расчетный счет, или полученных в порядке частичной оплаты по расчетным документам реализованных товаров;

- правильность ведения аналитического учета и составления бухгалтерских проводок по счету 60;

- соответствие записей аналитического учета записям в журнале-ордере № 8, Главной книге и балансе;

- правильность учета авансов, полученных в иностранной валюте;

- при поступлении товарно-материальных ценностей, на которые не получены расчетные документы, необходимо проверить, не исчисляется ли поступившие ценности как оплаченные, но находящиеся в пути или не вывезенные со складов поставщиков, и не числится ли стоимость этих ценностей как дебиторская задолженность;

- осуществлялась или инвентаризация расчетов;

- полноту оприходования материальных ценностей [29, с. 181].

Следует уточнить, как ведется учет курсовых, суммовых разниц и как эти разницы списывались, а также выяснить, приводится ли пересчет остатков по счету 60 на 1-е число соответствующего периода.

При аудите расчетов по претензиям аудитору необходимо проверить: обоснованность, своевременность и правильность оформления документов; обоснованность претензий, предъявляемых к проверяемому предприятию; правильность ведения аналитического учета, а также соответствие записей аналитического учета записям в журнале-ордере № 8, Главной книге и балансе; правильность составления бухгалтерских проводок по субсчету 76-2 «Расчеты по претензиям».

При аудите расчетов с прочими дебиторами и кредиторами аудитору необходимо установить: правомерность использования счета 76 для выполнения расчетов; правильность и обоснованность удержаний по исполнительным листам в пользу других предприятий и лиц, а также своевременность перечисления удержанных сумм получателю; правильность ведения аналитического учета по счетам 73, 76; соответствие записей аналитического учета по счету 76 записям в журнале-ордере № 8, Главной книге и балансе.

Следует установить, по каким платежам и налогам организация ведет расчеты с бюджетом. При проверке по каждому налогу необходимо определить: правильность начисления налогооблагаемой базы; правильность применения ставки налогов и платежей; правильность арифметических подсчетов при начислении сумм налогов; законность применения льгот при расчете и уплате налогов; полноту и своевременность уплаты платежей в бюджет; правильность составления бухгалтерских проводок по начислению и уплате налогов и платежей; правильность и своевременность представления в налоговую инспекцию отчетности по видам налогов и платежей; правильность ведения аналитического и синтетического учета по счету 68 «Расчеты по налогам и сборам».

Нужно обратить внимание на правильность отражения в бухгалтерском учете сумм штрафных санкций, взыскиваемых в бюджет за нарушение налогового законодательства. Следует знать, что часть платежей в бюджет включается в состав затрат по производству и реализации продукции, выполненных работ и предоставленных услуг; часть относится на финансовые результаты, а часть осуществляется за счет чистой прибыли, остающейся в распоряжении предприятия.

Глоссарий

|

№ |

Новое понятие |

Содержание |

|

1 |

Аудиторские доказательства |

– это информация, полученная аудитором при проведении проверки, и результат анализа указанной информации, на которых основывается мнение аудитора |

|

2 |

Аудиторская выборка |

— применение аудиторских процедур менее чем к 100% статей в пределах сальдо счета или класса хозяйственных операций с целью предоставить возможность аудитору получить и оценить аудиторские доказательства о ряде характеристик отобранных статей |

|

3 |

Внутренние аудиторские доказательства |

— информация, полученная от экономического субъекта в письменном или устном виде |

|

4 |

Внешние аудиторские доказательства |

— информация, полученная от третьей стороны в письменном виде |

|

5 |

Дебиторская задолженность |

— задолженность других организаций, работников и физических лиц данной организации |

|

6 |

Достоверность бухгалтерской отчетности |

— такая степень точности данных аудиторской отчетности, которая позволяет компетентному пользователю делать на ее основе правильные выводы о результатах деятельности экономических субъектов и принимать основанные на этих выводах решения |

|

7 |

Документация бухгалтерского учета |

— совокупность материальных носителей информации, составляемая экономическим субъектом по установленным требованиям в ходе ведения им бухгалтерского учета |

|

8 |

Допустимая ошибка |

— это максимальное искажение в денежном выражении в генеральной совокупности данных, наличие которых не ведет к существенному искажению финансовой отчетности |

|

9 |

Кредиторская задолженность |

— задолженность организации другим организациям, работникам и лицам, которые называются кредиторами |

|

10 |

Поставщики, подрядчики |

— организации, поставляющие сырье и другие товарно-материальные ценности, оказывающие различные виды услуг и работ |

Список используемых источников , Нормативно-правовые акты

1 Гражданский кодекс Российской Федерации (часть первая) от 30.11.1994 г. № 51-ФЗ [текст] (ред. от 17.07.2009) // Собрание законодательства РФ, 2006, № 3. Ст.282 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». [Электронный ресурс]. Послед. обновл. 24.09.2009.

2 Налоговый кодекс Российской Федерации от 31.07.1998 г. № 146-ФЗ [текст] (ред. от 17.07.2009), ч.1 // Российская газета. 06.08.1998. № 148-149 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». [Электронный ресурс]. Послед. обновл. 24.09.2009.

3 Федеральный закон РФ от 30.12.2008 г. № 307-ФЗ «Об аудиторской деятельности» [текст] // Российская газета, № 267, 31.12.2008 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». [Электронный ресурс] — Режим доступа http://base.consultant.ru. Послед. обновл. 24.09.2009.

4 Федеральный закон РФ от 21.11.1996 № 129-ФЗ «О бухгалтерском учете» (ред. от 3.11.2006) [текст] // Собрание законодательства РФ. 25.11.1996, № 48. Ст.5369 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». Послед. обновл. 24.09.2009.

5 Постановление Правительства РФ от 06.02.2002 г. № 80 «О вопросах государственного регулирования аудиторской деятельности в Российской Федерации» [текст] // СЗ РФ, 11.02.2002, № 6. Ст.583 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». [Электронный ресурс] — Режим доступа http://base.consultant.ru. Послед. обновл. 24.09.2009.

6 Постановление Правительства РФ «Об утверждении федеральных правил (стандартов) аудиторской деятельности» от 23.09.2002 г. № 696 [текст] (ред. от 19.11.2008) // СЗ РФ, 30.09.2002, № 39. Ст.3797 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». [Электронный ресурс] — Режим доступа http://base.consultant.ru. Послед. обновл. 24.09.2009.

7 Приказ Минфина от 06.05.1999 № 33-н «Об утверждении Положения по бухгалтерскому учету «Расходы организации» (ПБУ 10/99) (ред. от 27.11.2006) [текст] // Российская газета, 22.06.1999, № 116 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». Послед. обновл. 24.09.2009 / [Электронный ресурс] – режим доступа http://base.consultant.ru.

8 Приказ Минфина РФ от 29.07.1998 № 34-н «Об утверждении Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации» (ред. от 24.03.2000, с изм. от 23.08.2000 г.) [текст] // Бюллетень нормативных актов федеральных органов исполнительной власти, 14.09.1998, № 23 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». Послед. обновл. 24.09.2009 / [Электронный ресурс] – режим доступа http://nalog.consultant.ru.

9 Приказ Минфина РФ от 06.05.1999 г. № 32-н «Об утверждении Положения по бухгалтерскому учету «Доходы организации» (ПБУ 9/99) (ред. от 27.11.2006) [текст] // Российская газета, 22.06.1999, № 116 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». Послед. обновл. 24.09.2009 / [Электронный ресурс] – режим доступа http://base.consultant.ru.

10 Приказ Минфина от 06.07.1999 № 43-н «Об утверждении Положения по бухгалтерскому учету «Бухгалтерская отчетность организации» (ПБУ 4/99) (ред. от 18.09.2006) [текст] // Финансовая газета, 1999, № 34 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». Послед. обновл. 24.09.2009 / [Электронный ресурс] – режим доступа http://base.consultant.ru.

11 Приказ Минфина от 06.10.2008 № 106-н «Об утверждении Положения по бухгалтерскому учету «Учетная политика организации» (ПБУ 1/2008) [текст] // Бюллетень нормативных актов федеральных органов исполнительной власти, 03.11.2008, № 44 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». Послед. обновл. 24.09.2009 / [Электронный ресурс] – режим доступа http://base.consultant.ru.

12 Приказ Минфина РФ от 31 октября 2000 г. № 94-н «Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению» (в ред. от 07.05.2003 № 38-Н, от 18.09.2006 № 115-н) [текст] // Финансовая газета, 2000, № 46-47 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». Послед. обновл. 24.09.2009 / [Электронный ресурс] – режим доступа http://base.consultant.ru.

13 Приказ Минфина Российской Федерации от 21 января 2005 г. № 5-н «Об утверждении Инструкции о порядке составления и предоставления годовой, квартальной и месячной бюджетной отчетности» // Финансовая газета, 2005, № 3 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». Послед. обновл. 24.09.2009 / [Электронный ресурс] – режим доступа http://base.consultant.ru.

14 Приказ Минфина РФ от 23.09.2005 № 123-н «Об утверждении форм регистров бюджетного учета» [текст] // Финансовая газета. 2005. № 45 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». Послед. обновл. 24.09.2009 / [Электронный ресурс] – режим доступа http://base.consultant.ru.

15 Приказ Минфина РФ от 26.08.2004 № 70-н «Об утверждении Инструкции по бюджетному учету» [текст] // Бюллетень нормативных актов федеральных органов исполнительной власти. 11.10.2004. № 41-42 // Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». Послед. обновл. 24.09.2009 / [Электронный ресурс] – режим доступа http://base.consultant.ru.

16 Федеральный стандарт № 1 «Цель и основные принципы, связанные с аудитом бухгалтерской отчетности» [текст] // Аудиторские ведомости, 1999, № 9 / Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». [Электронный ресурс] — Режим доступа http://base.consultant.ru. Послед. обновл. 24.09.2009.

17 Федеральный стандарт № 2 «Документирование аудита» [текст] // Аудиторские ведомости, 1997, № 6 / Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». [Электронный ресурс] — Режим доступа http://base.consultant.ru. Послед. обновл. 24.09.2009.

18 Федеральный стандарт № 5 «Аудиторские доказательства» [текст] // Аудиторские ведомости, 1997, № 6 / Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». [Электронный ресурс] — Режим доступа http://base.consultant.ru. Послед. обновл. 24.09.2009.

19 Федеральный стандарт № 16 «Аудиторская выборка» [текст] // Российская бизнес-газета. 19.10.2004. № 40 / Справочно-правовая система «Консультант Плюс» / Компания «Консультант Плюс». [Электронный ресурс] — Режим доступа http://base.consultant.ru. Послед. обновл. 24.09.2009.

Научная литература

20 Аудит [текст]: учебник / Под ред. В.И.Подольского. – М.: ЮНИТИ-ДАНА, 2008. – 744 с.

Аснин Л.М.

Бычкова С.М., Богатая И.Н.,

24 Бухгалтерский учет и аудит [текст]: учеб. пособие / Под ред. А.Е.Суглобова, Б.Т.Жарылгасовой. – М.: КНОРУС, 2008. – 494 с.

25 Бухгалтерский учет [текст]: учебник / Под ред. Ю.А. Бабаева. — М.: ТК Велби, изд-во Проспект, 2008. — 384 с.

Данилевский Ю.А.,, Ерофеева В.А.,, Ендовицкий С., Жарылгасова Б.Т., Коваль И., Куницына Н., Кочинев Ю.Ю., Мерзликина Е.М.,, Налетова И.

35 Основы аудита [текст]: учеб. пособие / Г.А.Юдина, М.Н.Черных. – М.: КНОРУС, 2006. – 206 с.

Соколов Я.В.,, Шеремет А.Д., Суйц В.П., Широбоков В., Шимаханская Т., Шешукова Т.

Приложение А

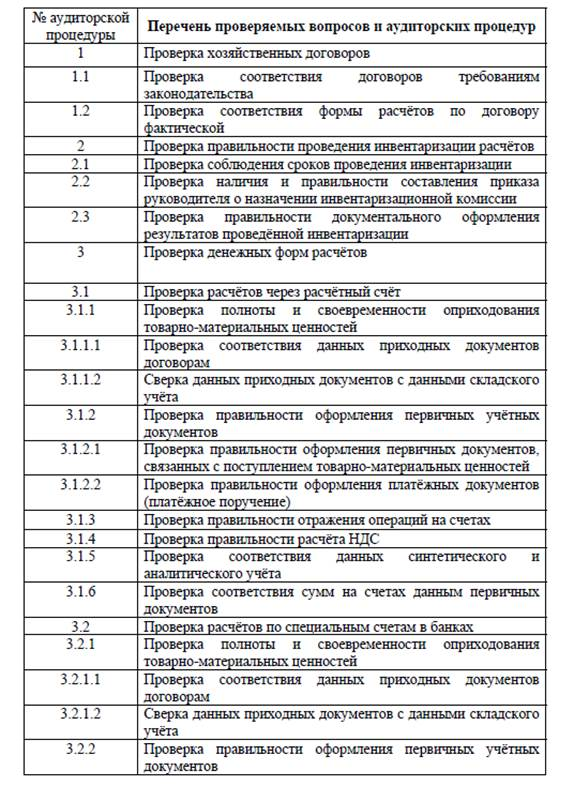

ПРОГРАММА АУДИТОРСКОЙ ПРОВЕРКИ РАСЧЕТОВ С ПОСТАВЩИКАМИ И ПОДРЯДЧИКАМИ [36, С.53]

Приложение Б

Рабочая программа аудита расчетных и текущих счетов клиента [31, с.38]

|

Этапы проверки |

Соответствует или нет (+, -) |

|

1 |

2 |

|

1. Сверить сальдо по балансовым счетам, отражающим учет расчетных и текущих счетов клиентов, по балансу на 1-е число каждого месяца с данными лицевых счетов |

|

|

2. Выборочно проверить наличие юридических дел клиентов и соответствие представленных документов для открытия счетов требованиям законодательства |

|

|

3. Проверить наличие ежегодных подтверждений остатков по лицевым счетам, представленных клиентами банка. Сверить остатки, указанные в подтверждениях с данными лицевых счетов клиентов на соответствующую дату |

|

|

4. Проследить порядок и своевременность предоставления данных об открытии расчетного счета банком в налоговые органы |