Роль кредита в современной экономике значительна, особенно для его наиболее распространенной формы: банковского кредита. Банковское кредитование — необходимый атрибут любой экономики, плановой или рыночной. В любом случае банковская система — это кровеносная система национальной экономики.

Целью данной работы является изучение сущности кредитных операций коммерческого банка, изучение организации кредитного процесса в банках, описание состояния банковской кредитной системы республики. Работа состоит из трех глав.

Первая глава раскрывает сущность банковской формы кредита, с точки зрения особенностей банка, дает определение сущности банковской ссуды. В целом, глава посвящена общетеоретическим вопросам. Вторая глава иллюстрирует методы организации кредитной деятельности банка, рассматривает основные методы организации и осуществления кредитной деятельности. В третьей главе раскрывается характеристика текущего состояния банковского кредитования в Беларуси.

При составлении работы использованы источники согласно библиографическому списку. Основными источниками для написания диссертации послужили работы российских экономистов «Банковское дело» Коробовой, Белоглазовой, Лаврушина, Платонова, Хиггинса, Тавсиева. Были использованы также работы отечественных экономистов по банковскому делу «Организация деятельности коммерческого банка» под ред.Г.И. Кравцовой, «Основы банковского дела» под ред. Ю.М. Ясинского.

1. Кредитные операции: понятие, структура и виды

Среди форм кредита самым распространенным является банковская, в общем, определяющий отношения между юридическими и физическими лицами (заемщиками), с одной стороны, и банками (кредиторами), с другой стороны, в процессе движения ссудного капитала. Сущность и содержание банковского кредита раскрываются в особенностях банка как финансового посредника. Основа его деятельности — кредитное дело. Само возникновение банка имело объективную основу, он возник в ответ на так называемое «фиаско рынка», проявившееся в колебаниях (фрикциях) рынка. Это технологические и побудительные (поведенческие) фрикции, которые вследствие несовершенств функционирования рынка ссудного капитала привели к ситуации, когда экономические агенты не всегда имеют возможность быстро и вовремя получить или разместить денежные средства в форме кредита. Выход на финансовый рынок связан с рядом затрат, которые организация должна понести для завершения сделки. Банк же, являясь постоянным участником рынка ссудного капитала, имеет ряд преимуществ, позволяющих ему минимизировать данные издержки:

Банки и банковское обслуживание

... банковского кредитования инвестиций, необходимых для предпринимательской деятельности, создания и развития производственных и социальных объектов. Банки могут направлять денежные средства, финансовые ресурсы в виде кредитов ... выдвигает на передний фронт проблемы регулирования денежного обращения, а посредством его - и всей хозяйственной деятельности. Поэтому банки, как центры управления финансово- ...

Благодаря эффекту масштаба банки сокращают затраты на мобилизацию ресурсов и управление своими кредитными портфелями. Это проявляется в том, что банки, с одной стороны, разрешают проблему участия владельцев мелких капиталов в крупных инвестиционных проектах, создавая пулы денежных средств, во-вторых, осуществляют деление крупных обязательств компаний, преобразуя их в свои собственные более мелкие обязательства.

Банки, имея в своем арсенале набор специальных средств и методов, способны к снижению и ограничению различных рисков, одним из таких средств является диверсификация кредитного портфеля, когда банк выпускает обязательство с меньшим риском, нежели его собственное.

Банки трансформируют активы, способны управлять ликвидностью, то есть банки могут обеспечивать одновременно удовлетворение потребностей вкладчиков в ликвидных активах, с одной стороны, и осуществлять размещение средств в сферы неликвидных вложений, с другой стороны.

Отсутствие времени и средств у владельцев капитала определяет преимущества банка в предварительной оценке инвестиционных проектов; технические и другие возможности по сбору и анализу информации банка позволяют ему избежать высокорискованного вложения денежных средств. Кроме того, экономия достигается за счет экономии на масштабе и унифицированных процедур анализа информации.

Поведенческие или побудительные трения различного характера, которые вызваны асимметрией информации и ее последствиями: неблагоприятный отбор и моральный риск. Асимметрия связана с тем, что невозможно получить информацию о заемщиках или связана со значительными затратами. Неблагоприятный выбор: неправильный выбор контрагента из-за того, что худшие заемщики наиболее активны в поисках капитала. Моральный риск возникает после заключения договорного обязательства, когда сторона, получившая капитал, нарушает условия договора, что ставит под сомнение хорошее исполнение проекта. Средством разрешения ассиметрии информации является рационирование кредита (отказ в выдаче, установление ограничений по сумме кредита).

Данные преимущества банков перед экономическими агентами (фирмы, домохозяйств и др.) определяют особенное положение его как экономического посредника на рынке ссудных капиталов. Но эти преимущества присущи другим финансовым посредникам — небанковским финансовым организациям. Однако, между последними и банком также имеется ряд различий. Они проявляются в следующих двух признаках:

- двойной обмен долговыми обязательствами;

- принятие безусловных обязательств с фиксированной суммой долга;

- Эти основные отличия банковского кредитования от других форм кредита во многом определяют его широкое распространение в хозяйственном обороте, значительную роль банковской системы в национальной экономике.

Сущность кредитных операций банка необходимо рассматривать неотделимо от системы банковского кредитования — необходимого элемента кредитной системы страны. под ним понимается «набор взаимосвязанных элементов, определяющих организацию кредитного процесса и его регулирование согласно принципам кредита и теории кредитного риска». Выделяются следующие основные компоненты данной системы: объекты кредитования; порядок и степень участия собственных средств заемщика в кредитуемой операции; способы регулирования ссудной задолженности (лимиты кредитования); методы кредитования; формы ссудных счетов; банковский контроль в процессе кредитования [5, с.172 — 173].

Банковская система

... центры торговли валютой, межбанковскими кредитами; системы подготовки кадров для банков. На процесс развития банковской системы и, следовательно, ее роль ... источники финансирования или выгодное вложение временно свободных средств. Банки и другие финансово-кредитные учреждения, а ... его отдельных отраслей и предпринимательства путем их кредитования; разделение ответственности государства и бизнеса перед ...

В других учебниках по банковскому делу освещаются другие элементы системы банковского кредитования. Например, в учебнике «Банковское дело» под ред.О.И. Лаврушина указаны 3 основных элемента: предмет, гарантии и предмет кредита. На основе этих базовых компонент авторы выделяют еще один — доверие, утверждая, что кредит — «это всегда риск, и без доверия здесь не обойтись» [6, с.243 — 244].

Для изучения системы банковского кредитования необходимо изучить виды банковских кредитов.

Классифицировать банковские кредиты можно по различным признакам.

назначению

Сфера использования

срокам использования

обеспеченности

обеспеченные кредиты имеют обеспечение в виде залога, гарантии или поручительства, обеспеченной залогом имущества, перевода на банк правового титула, страхования риска невозврата долга. Рыночная стоимость предъявляемого обеспечения должна быть достаточна для компенсации банку основной суммы долга и процентов, неустоек, возможных убытков, расходов, связанных с содержанием заложенного имущества и имущества, правовой титул на которое переведен на банк, расходов по взысканию. Реализация такого обеспечения не должна вызывать сомнение. К обеспеченным также относятся межбанковские кредиты и депозиты, в Национальном банке и первоклассных банках; обязательства по векселям национального банка, государственных органов управления и первоклассных банков, иные кредиты с обеспечением или гарантиями государственных органов, правительств стран ОЭСР, нацбанка и первоклассных банков.

недостаточно обеспеченные имеют частичное обеспечение, по стоимости менее 100 процентов, но более 70 процентов от размера кредита и процентов по нему. К недостаточно обеспеченным кредитам также относятся кредиты, выданные под банковскую гарантию банков стран членов ОЭСР, и векселя, содержащие обязательства этих банков;

- необеспеченные не имеющие обеспечения или реальная стоимость залога составляет менее 70 процентов кредита и процентов по нему или возможность его реализации сомнительна.

способу выдачи

способу погашения

виду процентных ставок

Кредитные операции банков подразделяются на активные и пассивные. Пассивные означают то, что банк сам может выступать в роли заемщика. К таким кредитам относятся межбанковские кредиты. Разбивка ссуд на ссуды клиентам и межбанковские ссуды имеет большое значение для банка.

Кроме данных признаков существует множество других. Банковские ссуды можно классифицировать по размеру, типу и способу финансирования. На содержание операции влияют установленные режимы банковского ссудного счета для учета просроченной ссуды. В основу признаков могут быть положены степень риска, качество и др.

Работа кредитного отдела ОАО «Альфа-Банк»

... Оценка риска кредитования - задача, с которой постоянно сталкиваются сотрудники кредитного отдела ОАО «Альфа-банк». Основной вопрос состоит в том, чтобы определить – кому стоит давать кредит, а кому ... в международной практике. Вот некоторые факты о Банке: в 1990 году. крупнейший частный банк России в число 500 лучших банков мира. входит в пятерку крупнейших финансовых структур России В Альфа-Банке ...

Одним из важных элементов системы банковского кредитования являются принципы банковского кредитования. Однако в экономической литературе нет однозначного определения самого термина «принцип кредита». С другой стороны, разные авторы придерживаются разного количественного состава самих кредитных принципов. В основном выделяются три базовых принципа:

- целенаправленность;

- срочность;

- обеспеченность.

К тому же выделяются ряд дополнительных: дифференцированность, платность, эффективность, опосредованность и др. Методология выделения принципов кредитования предполагает учет основополагающих законов кредита:

- закон планомерной возвратности средств;

- закон сохранности кредитных средств.

Эти кредитные законы являются основой принципов, изложенных в механизме банковского кредитования. Такое же противоречие в этой проблеме объясняется тем, что различные объекты кредита, его виды влияют на содержание принципов.

Опираясь на вышеуказанные законы кредита, авторы учебника «Банковское дело» под ред.Г. Г. Коробовой выделяют следующие принципы:

- принцип срочности, определяющий как временные границы кредита, так и конкретные сроки его возврата;

- принцип целенаправленности, определяющий границы использования кредита;

- принцип обеспеченности кредита;

— Таким образом, выделенные принципы являются общими для всех видов кредитных отношений. Характеристики некоторых видов кредита не проявляются как принципы, присущие определенному типу банковской ссуды, а проявляются в особенностях реализации определенных кредитных линий по отношению к определенному типу. Т.е. это проявление не затрагивает сущности, частью которой в данном случае являются принципы кредитования [4, с 276 — 280].

2. Организация кредитования в банке

Выполнение любой кредитной операции характеризуется таким понятием, как кредитный процесс, который представляет собой последовательность действий, выполняемых сотрудниками банка во время кредитной операции. Кредитный бизнес — это рискованная сфера бизнеса, поэтому специфика организации заключается в том, что сотрудники банка на всех этапах выдачи кредита стремятся выявлять, оценивать и управлять кредитным риском. Это находит отражение и в системе управления банка. Вопросами кредитования в банке занимаются органы, занимающиеся общими вопросами деятельности, и органы, в соответствии с функциональным признаком построения системы управления, управления и службы, сотрудники, которых непосредственно осуществляют действия направленные на проведение кредитных операций. Состав и количество структурных подразделений зависит от размера банка, наличия филиальной сети т др. Кредитное управление может включать отделы, соответствующие вида проводимых операций, такие как отделы краткосрочного и долгосрочного кредитования, отдел кредитования населения, отдел нетрадиционных банковских операций и др. В тоже время, структура кредитных органов крупного банка может включать:

- отдел формирования кредитного портфеля, занимающийся вопросами рассмотрения кредитных заявок (экспертиза контрактов, технико-экономического обоснования), анализа финансового состояния заемщика, готовит предложение кредитный комитет для рассмотрения вопроса о выдаче крупных ссуд, предоставления банковских гарантий, разрабатываются рекомендации по оптимизации структуры кредитного портфеля;

- кредитный отдел. Сотрудники занимаются оформлением кредитных договоров и дополнительных соглашений о пролонгации кредитов, контролируют своевременность погашения кредита и процентов, проводят систематический анализ финансового состояния заемщика, принимают меры по досрочному взысканию кредитной задолженности, а также разрабатываю т рекомендации по совершенствованию структуры кредитного портфеля и т.п.;

- отдел контроля за обеспеченностью кредитов. В данном отделе служащие банка заняты вопросами оформления, контроля обеспеченности кредитов (залоговых обязательств);

- отдел контроля кредитной деятельности филиалов банка осуществляет надзор за соблюдением данными подразделениями банка соответствующих лимитов, проводит анализ и проверку их работы;

— отдел методологии и анализа. Данный отдел занимается разработкой нормативных документов, регламентирующих кредитную деятельность, подготавливает о кредитной деятельности банка, анализирует состояние рыночной конъюнктуры и др. [6, с.28 — 33].

Анализ влияния кредитной политики на результаты банковской деятельности ...

... «Народный Банк Казахстана». В работе использованы материалы из отечественных и зарубежных источников/3,4,5,26,28/. 1. Кредитная политика коммерческих банков Кредитная политика - это стратегия и тактика банка в области кредитных операций. Не существует единой кредитной политики для всех банков. Каждый банк ...

Еще одним звеном в управлении кредитной деятельностью является кредитный комитет, который занимается вопросами, связанными с кредитной деятельностью, — это кредитный комитет при совете директоров банка. Этот комитет создается в каждом коммерческом банке и обычно возглавляется председателем совета директоров банка. Его основная цель — оценить и снизить потенциальные риски банка при проведении кредитных операций, оценить возможную прибыль в отношении вероятности кредитного дефолта и другие общие вопросы кредитной деятельности. Основные функции кредитного комитета можно выделить в несколько блоков следующие:

- разработка кредитной политики банка (стратегия и тактика), установление процедур и правил осуществления кредитных операций, определение лимитов кредитования;

- санкционирование кредитов, установление процентных ставок по кредитам;

- контроль за работой кредитных служб;

- управление кредитным портфелем, принятие мер по реструктуризации проблемной задолженности и др.

[18, с.35 — 36; 6, с.33]

Следующим моментом организации процесса кредитования является определение банком своего места в банковской системе, т.е. он дожжен конкретизировать свои цели, задачи и приоритеты, определить нишу кредитного рынка, стратегию и тактику кредитной деятельности в соответствии с общей политикой банка. В общем, это выражается в принятии банком кредитной политики.

Кредитная политика банка — это система мер, направленных на реализацию принятых в банке общих стратегических и тактических целей, выражающаяся в определении банком своих приоритетов в области кредитования и в организации механизма кредитования [4, 701 — 702; 7, 112 — 115; 8].

Кредитная политика, как и любая политика, основана на принципах научной обоснованности, оптимальности, эффективности и единства элементов. Специфика банковского дела выражается в принципах доходности, прибыльности, надежности и безопасности [4, c.702].

Важно отметить, что кредитная политика подчинена общей стратегии и тактике банка, её нельзя рассматривать как самостоятельную политику: она должна согласовываться с депозитной, процентной и др. политиками банка. Это отражается также в её внутренней структуре:

В ОАО «Московский кредитный банк»

... кредитования документов, заключения договоров, консультирования клиентов по основным кредитным продуктам. Кроме того, составлена финансово-экономическая оценка основных показателей деятельности ОАО «Московский кредитный банк». При написании отчета по практике ... прохождения практики. 1. Характеристика банковской организации 1.1. Характеристика ОАО «Московский кредитный банк» Московский кредитный банк ...

Стратегия банка по развитию основных направлений кредитного процесса.

Тактика банка по организации кредитования.

Контроль за реализацией кредитной политики [4, c.702; 7, 112 — 114].

Приоритеты кредитной политики определяют объекты кредитования (отрасли и сегменты бизнеса), категории заемщиков, характер отношения с заемщиками (долгосрочное сотрудничество, установление доверительных отношений), виды кредитов и их количественные «потолки», схемы обслуживания и формы обеспечения. Цели кредитной политики выявляются, прежде всего, в увеличении уровня рентабельности кредитной деятельности [8].

Необходимость и роль кредитной политики особенно проявляется на стратегическом уровне, т.е. в долгосрочной перспективе. Качественная кредитная политика по координации работы различных подразделений банка снижает риск принятия неверных решений и определяет критерии эффективности кредитной деятельности банка. Функционирование кредитной политики направлено на оптимизацию кредитного процесса [8].

Ответственность за разработку кредитной политики возлагается на кредитный комитет или специальный орган, созданный в составе совета директоров банка.

Структура и содержание кредитной политики включает следующие ключевые моменты:

- организация кредитной деятельности;

- управление кредитным портфелем;

- контроль над кредитованием;

- принципы распределения полномочий;

- общие критерии отбора кредитов;

- лимиты по отдельным направлениям кредитования;

- принципы текущей работы с кредитами (сопровождение кредитных договоров);

- резервирование на случай потерь по кредитам [4, с.702 — 703;

- 7, с.115 — 116].

Механизмы реализации кредитной политики — это конкретные организационные способы, приемы, методы и формы, которые в свою очередь подразделяются на конкретные меры (мероприятия) банка и инструктивные материалы (локальные нормативные акты, разработанные в соответствии с законодательством).

Формализация кредитной политики — в трёх типах локальных актов:

Кредитная политика.

Стандарты кредитования.

Кредитные инструкции.

Рассмотрим более подробно содержание данных типов документов.

В кредитной политике отражаются наиболее общие положения. Кредитные стандарты занимают промежуточный уровень конкретизации кредитной политики и не являются инструкциями, они представляют собой документ, которым руководствуются все сотрудники, осуществляющие данный вид деятельности в банке. Как правило, стандарты кредитования входят в состав положений о подразделениях банка (если организационная структура банка построена на основе функционального признака).

Они могут включать образцы документов, используемых в ссуде, анкеты для получения финансовой информации от заемщиков, списки действий сотрудников банка в ссуде, ссудных офицеров, ссуды, требующие особого внимания. В стандартах отражаются следующие ключевые моменты: порядок сбора и анализа информации; требования к обеспечению, гарантиям и поручительствам; административные стандарты и правила организации кредитного процесса; порядок анализа кредитоспособности; требования к оформлению документации; правила по особым видам кредита и др. Содержание стандартов индивидуально для каждого банка, поэтому из всей информации следует выделить, те которые отражают общие принципы построения кредитных стандартов:

Кредитование физических лиц в Сбербанке России

... связи с этим рассмотрим правовые основы отечественного потребительского кредитования. Любой кредит, предоставляемый банком физическому лицу, может рассматривался в качестве потребительского, поскольку ... и их взаимных обязанностях. Предметом кредитного договора выступает собственно потребительский кредит, а сторонами кредитного договора - банк или иная кредитная организация и физическое лицо ( ...

- описание системы кредитных полномочий в банке;

- перечень «желательных» и «нежелательных» видов кредитов;

- географические районы (город, область, регион и т.п.), где требуется кредитная экспансия;

- правила, регламентирующие выдачу кредитов сотрудникам банка, процедуры о взыскании задолженности, кредитование по овердрафту, кредитным пластиковым карточкам и т.д.

Кредитные инструкции представляют собой самую высокую ступень конкретизации кредитной политики, это описание последовательных действий (шагов), закрепляющих общий алгоритм реализации кредитной процедуры. Кредитная инструкция соответствует определенной кредитной процедуре и может быть представлена схематическим описанием последовательности взаимосвязанных шагов сотрудников (исполнителей) банка в соответствии с их полномочиями и обязанностями. Процедуры, описываемые в инструкциях, это правила оформления кредитной документации, проведения анализа финансового состояния заемщика, правила мониторинга кредитов и др.

Эти три документа можно объединить в одно «Руководство по кредитной политике». Руководство по кредитной политике является самым эффективным средством реализации кредитной политики [7, с.116 — 121].

После того, как банк утвердил кредитную политику, вы можете перейти к рассмотрению банковского кредитного процесса. Кредитная политика закладывает основы банковского кредитования: это приемы и методы, применяемые банком при реализации кредита. Эти приемы и методы, как и индивидуальные действия, составляют суть кредитного механизма. Можно выделить следующие его компоненты:

- анализ кредитоспособности заемщиков;

- методы кредитования и формы счетов для учета кредитной задолженности;

- кредитная документация для предоставления в банк;

- процедура выдачи кредитов;

- процедура погашения;

- кредитный мониторинг и др.

Рассмотрим непосредственно сам кредитный процесс.

Кредитованию предшествуют переговоры, инициатор (банк или клиент) обращается с предложением, стороны выдвигают свои условия. После этого начинается первый этап кредитования, клиент предоставляет в банк пакет документов:

- ходатайство на получение кредита, с указанием цели, срока, суммы и т.д.;

- бухгалтерскую отчетность (балансы, отчет о прибылях и убытках);

- копии контрактов кредитуемых сделок;

- копии учредительных документов;

- копии документов о государственной регистрации;

- карточку с образцами подписей и оттисками печатей;

- другие документы, установленные банком [18].

На основании этих и иных, дополнительно установленных банком, документов кредитные работники проводят анализ кредитоспособности возможного кредитополучателя, под которой понимают способность заемщика полностью и в срок погасить сумму задолженности по кредиту и процентов по нему. Уровень кредитоспособности — это степень индивидуального риска банка, связанного с выдачей кредита.

Роль Банка России в платежной системе страны

... приведем данные об платежах, проведенных платежной системой России. Ведущую роль в организации бесперебойного и надежного функционирования системы расчетов играет Банк России. Он осуществляет расчетно-кассовое обслуживание кредитных учреждений через систему расчетно-кассовых центров (РКЦ). Принципами, регулирующими безналичные ...

В международной практике существует множество различных способов и методов оценки кредитоспособности. В основе любого из них лежат определенные критерии, их можно выделить в следующие блоки: характер клиента; способность заимствовать; способность заработать средства в ходе текущей деятельности; капитал; обеспечение кредита; условия совершения кредитной операции; контроль.

Под характером клиента понимается репутация юридического лица или его руководителей, степень ответственности, четкость понимания клиентом цели кредита и соблюдение его кредитной политики. Репутация юридического лица складывается из соответствующих показателей его деятельности, срока существования, кредитной истории и репутации в деловом мире; репутация менеджеров — сумма моральных, деловых, финансовых и социальных качеств руководителей. Возможность заимствования определяется независимым правом лица брать заемные средства. Это определяется правоспособностью и правоспособностью физического лица и правоспособностью юридического лица. Кроме этого, у физического лица должны быть источники доходов. При оценке кредитоспособности важно учитывать эффективность и прибыльность работы и анализировать денежные потоки. Достаточность капитала, с одной стороны, и степень участия собственных средств в ссудной сделке, а с другой стороны, определяют заинтересованность заемщика в мониторинге кредитных рисков. При принятии решения о выдаче кредита важнее всего качество залога. Условия, при которых осуществляется кредитная операция, охватывают текущую и ожидаемую экономическую ситуацию, другие политические, региональные и отраслевые факторы. Последний критерий — контроль за правовой базой активов заемщика и соблюдение стандартов.

Перечисленные критерии определяют содержание различных методов оценки кредитоспособности. Среди них выделяют:

- оценка делового риска;

- оценка менеджмента;

- оценка финансовой устойчивости клиента на основе системы финансовых показателей;

- анализ денежного потока;

- сбор информации о клиенте;

- наблюдение за работой клиента путем выхода на место [6, с.222 — 224].

Как правило, анализ кредитоспособности служит основой для обработки кредитных рейтингов, которые являются основой для принятия решений о предоставлении ссуды конкретному клиенту.

После проведенного анализа кредитоспособности, кредитный работник (эксперт) оформляет заключение, которое вместе с иными сопроводительными документами направляется к лицу или в орган, уполномоченные разрешать выдачу кредита. Важно отметить, что объективность оценки кредитного проекта и кредитоспособности клиента во многом определяется разделением функций кредитного анализа и организации кредитования между подразделениями банка. С другой стороны, на объективность составления заключения влияет так называемый принцип «четырех глаз», когда параллельно составляется второе заключение в другом отделе, лицом несвязанным с работниками кредитного отдела [6, с.254 — 255].

Санкционирование кредита может быть произведено по одному из трех методов:

- индивидуальное;

- коллективное;

- санкционирование кредитным комитетом [18, с.220].

Самым распространенным является последний способ, когда принятие решения о выдаче кредита происходит на высшем звене управления. Однако данный метод имеет ряд недостатков. Так, данная модель санкционирования кредитов не может быть приемлема для крупных и розничных банков, банков с большой филиальной сетью. Способом решения этих объективных ограничений может служить система делегирования полномочий, основанной на принятии решений в пределах определенной компетенции, которая в свою очередь определяется уровнем квалификации, опытом и качеством работы сотрудников банка [6, с.256; 7, с.134].

Кредит и банковская деятельность: экономические, правовые и криминальные ...

... бан-ком межбанковского кредита (кредитные операции, в которых в каче-стве и заемщиков, и кредиторов выступают банки). Под депозитом (вкладом) в мировой банковской практике понимаются ... аспекты банковской деятельности и кредитования, то Уголовный Кодекс касается практической стороны этих понятий. А именно: устанавливает конкретные виды правонарушений в области кредита и банковской деятельности ...

Система делегирования много ступенчата. Выделяются следующие основные уровни принятия решений:

Индивидуальная подпись, определяет индивидуальные полномочия конкретного работника, которые выражаются максимальной суммой, определенным качеством кредита. Данные ограничения зависят от квалификации сотрудника, его качества работы. Лимиты сумм могут устанавливаться как по отдельным кредитным продуктам, так и по их общей совокупности. Правом индивидуальной подписи наделяются сотрудники кредитных отделов или руководители филиалов.

Двойная подпись (индивидуальная «плюс» подпись начальника или иного вышестоящего лица) определяет границы (сумма, качество) ответственности начальников отделов при санкционировании кредитов.

Множественная подпись. Здесь при принятии решения требуется подпись одного из членов кредитного комитета банка.

Санкционирование кредитным комитетом банка. Такой способ применяется для «особых» кредитов и для кредитов, требующих больших полномочий, нежели имеются у низшего уровня санкционирования кредита [7, с.134 — 136].

После санкционирования кредита кредитный работник производит структурирование кредита, определяет его важнейшие параметры: цель кредита, сумма кредита, срок ссуды, погашение кредита, обеспечение, процентная ставка и др. [4, с.284 — 287].

Второй этап кредитования — оформление кредитной документации. В это же время начинается формирование кредитного досье клиента.

Третий этап кредитования — это использование кредита, на котором осуществляется контроль над кредитными операциями: соблюдением лимита кредитования, целевым использованием кредита, уплатой ссудного процента, полнотой и своевременностью возврата и др.

Перечисленные этапы могут иметь различное содержание в зависимости от видов банковского кредита. Некоторые виды банковских кредитов не предполагают наличие всех этапов.

Рассмотрим особенности некоторых видов банковского кредитования кредита

3. Банковское кредитование в Республике Беларусь: особенности и проблемы

Одна из ключевых ролей банковской системы в народном хозяйстве — кредитование. Через выполнение своих общеэкономических функций банковский сектор имеет набор инструментов воздействия на развитие экономики, хотя взаимосвязь между ними носит взаимообусловленный и взаимоопределяющий характер. С одной стороны банковская система, как основа современной кредитной системы Беларуси, прямо воздействует на процесс общественного производства, с другой стороны макроэкономические условия являются определяющим фактором развития банков.

Показателями, характеризующими роль банков в экономике, являются отношение активов (кредитов) к объему валового внутреннего продукта. Для западных развитых стран данный показатель соотношения кредитов банковской системы к ВВП составляет в процентном отношении более 100%. В Беларуси же отношения всех активов банковской системы составляют 69% (на 01.04.2004), причем доля кредитов составляет 76% (на 01.04.2004).

Соотношение кредитов к общим активам банковской системы соответствует международному уровню. Очевидно, что значение банковской системы не достаточно, поэтому перед банками лежит задача нарастить уровень активов.

В «Концепции развития банковской системы Республики Беларусь на 2001-2010 годы» определены следующие моменты, характеризующие, проблемы связанные с кредитованием в банковском секторе:

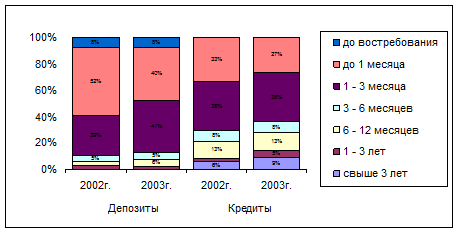

В области привлечения и размещения банковских ресурсов — это недостаточная диверсификация источников формирования ресурсов банков, несоответствие активов и пассивов по срокам, низкий удельный вес длинных пассивов (фактор, влияющий на инвестиционную активность) и др. Роль банковского сектора в кредитовании экономики ограничена в силу общей моакроэкономической нестабильности, что, в конечном счете, сказывается на недостаточной диверсификации пассивов, несоответствия по срокам привлечения ресурсов и их размещения в кредиты. Так, диаграмма (рис.1) показывает, что в ресурсной базе и структуре кредитных вложений банковской системы наблюдается несоответствия по срокам и по размерам. Данное обстоятельство является сдерживающим фактором развития инвестиционного и долгосрочного кредитования в республике. Однако в последнее время наблюдается положительная тенденция, роста удельного веса срочных депозитов.

Рисунок 1.

Примечание: Источник: [12, с. 20]

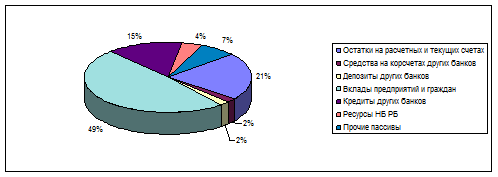

Рисунок 2.

Примечание. Источник: собственная разработка

На 01.04.2004 пассивы формировались следующим образом (рис.2).

Среди источников наиболее важным являются вклады (49%), вторым по важности являются остатки по текущим и расчетным счетам (21%), межбанковские кредиты занимают третью позицию (15%).

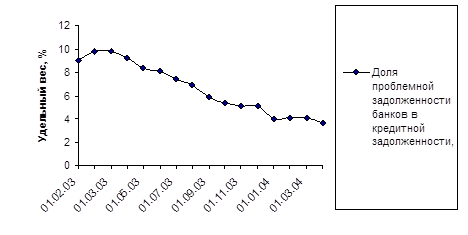

Банковская система республики подвержена высокому кредитному риску. Это выражается в высоком уровне проблемных кредитов в кредитном портфеле банков. Эта проблема остается актуальной и сейчас, хотя в последние годы были предприняты меры по улучшению качества портфеля банков. Так, если в 2001 году данный показатель колебался в пределах 11 — 13%, то в последующие годы характеризуются снижением данного показателя до максимально допустимого в международной практике (не более 5%) и ниже (рис.1).

На 01.04.2004 он составил 3,7%. Высокие значения данного показателя были обусловлены снижением платежеспособности предприятий, недостаточной обеспеченностью

Рисунок 2.

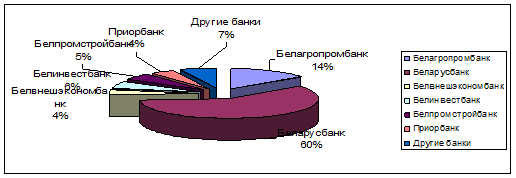

Примечание. Источник: собственная разработка собственными оборотными средствами, низкой кредитной дисциплиной, отсутствием ответственности руководителей предприятий за её несоблюдение. Причем, если рассматривать в целом банковскую систему, то необходимо отметить, что наиболее не качественными кредиторами являются уполномоченные банки (рис.3)

Рисунок 3.

Примечание: Источник: собственная разработка.

Основными инвесторами (собственниками) банков являются государственные органы или предприятия, основанные на государственной форме собственности. Такое участие в капитале негативно сказывается на эффективности работы банков, решения, принимаемые по отдельным операциям, могут прямо или косвенно противоречить целям и задачам деятельности коммерческих банков.

Беларусь относится к странам с высокой концентрацией и централизацией банковского капитала. В шести системообразующих банках сосредоточены большинство пассивов и активов. Такое положение способствует формированию на рынке банковских услуг монопольных тенденций.

На рынке банковских услуг республики невысокая конкуренция, обусловленная дифференциацией ресурсной базы банков и нервными условиями функционирования. Набор банковских услуг не соответствует международным стандартам, корпоративное управление банками не оказывает существенного влияния на эффективность работы банков. Банковские технологии неадекватны потребностям рынка.

В области законодательства существуют проблемы связанные с недостаточной регламентацией правоотношений банковского законодательства.

Не сформированы предпосылки и условия для привлечения вкладов населения и инвестиций в банковскую систему. Существующий механизм гарантий недостаточно эффективен и др.

Формирование данных проблем было обусловлено различными макроэкономическими факторами: низкая эффективность общественного производства, неудовлетворительные темпы институциональных и функциональных преобразований, высокая инфляция, эмиссионное покрытие бюджета, низкие доходы населения, низкий уровень накоплений, недостаточная кредитоспособность и транспарентность предприятий, низкий уровень рентабельности предприятий, значительный удельный вес убыточных предприятий и др.

В концепции указаны также направления развития банковской системы. В частности определено, что в части совершенствования функциональной и институционально структуры в 2000-2010 гг. необходимо обеспечить снижения уровня активов системообразующих банков до 50 — 60%, предполагающее увеличение роли других банков в процессе кредитования. Развитие банковского дела в Беларуси предполагается в рамках универсального статуса коммерческих банков, как фактора снижения рисков банковской системы (в том числе и кредитного).

Снижение доли государства в акционерных капиталах банков позволит осуществлять им свою деятельность независимо от органов государственного управления в соответствии со своими целями и задачами. Привлечение в банковскую систему зарубежного капитала позволит повысить как количественные стороны роли банков в экономике (увеличение доли кредитов, расширение участия банков в процессе долгосрочного кредитования и т.п.), так и качественный аспект их деятельности. Иностранный капитал приносит с собой и новые виды банковских услуг и продуктов, является фактором развития технологий в банковском деле. Иными словами, применительно к банковскому кредитованию иностранные инвестиции в банковскую систему приводят к формированию и повышению кредитной культуры. В рамках функциональных преобразований также предполагается повышение самостоятельности банков в своем стратегическом развитии и осуществлении деятельности на принципах коммерческой эффективности, ответственности за её результаты, что могло бы найти свое отражение в кредитной деятельности в виде создания комплексной системой её управления (кредитная политика, единая культура кредитования, система управления кредитным риском и т.п.).

В части такого направления развития банковской системы как расширение ресурсной базы и оптимизации активов и пассивов предполагается повышение функциональной роли банков в области аккумулирования свободных денежных средств для их последующего размещения с целью обеспечения эффективности воспроизводственного процесса. С целью обеспечения организации банками финансирования экономики предусматривается расширить ресурсную базу банков, преимущественно за счет внутренних источников (средства предприятий, населения и государственных органов управления).

При этом требуется соотносить увеличение банковских ресурсов с обеспечением оптимизации активов и пассивов банков.

Банковское кредитование является самым значительным проявлением роли банков, а в условиях современной Беларуси они стали основными финансовыми посредниками. Поэтому планомерное развитие и совершенствование банковского кредитования должно стать ключевым моментом денежно-кредитной политики.

Заключение

Банковский кредит является самой распространенной формой кредита, его роль в экономике не переоценима. Банковское кредитование — это не только движение денежных средств между контрагентами (банком и заемщиком), кредитная операция банка — это некая уникальная технология, банковский продукт. Содержание кредитной операции характеризует не только сущность банковской формы кредита, но и организация кредитной деятельности в банке, которая, в общем, выражается в сформированной единой кредитной культуре. Кредитная культура, как наиболее общая характеристика существующей в конкретном банке системы кредитования, предполагает комплексность и системность подхода к организации кредитного процесса. Это выражается в том, что сама система кредитования имеет ряд подсистем и элементов: система управления кредитным риском, система управления кредитной деятельностью, управление кредитным портфелем и др.

Развитие банковского кредитования в Республике Беларусь имеет свои особенности. Это, прежде всего, сложившаяся олигополистическая структура банковской системы, высокая концентрация и централизации банковского капитала, достаточно высокая степень кредитного риска, недостаточность и недиверсифицированность ресурсной базы и др.

Развитие качественной и количественной роли банковского кредита в народном хозяйстве должно быть направлено соблюдение законов и границ кредита. Только точное следование принципам кредитования может улучшить состояние кредитной и инвестиционной сфер.

Список использованных источников

1. Банковский кодекс Республики Беларусь. — Мн.: Амалфея. 2001. — 192 с.

2. Постановление правления Национального банка Республики Беларусь «Об утверждении инструкции о порядке предоставления (размещения) банками денежных средств в форме кредита и их возврата» // Нормативно-правовая база НЦПИ.

3. Постановление правления Национального банка Республики Беларусь «Об утверждении правил формирования и использования специального резерва на покрытие возможных убытков по активам банка подверженных кредитному риску» // Нормативно-правовая база НЦПИ.

4. Банковское дело: Учеб. / Под ред. Г.Г. Коробовой. — М.: Юристъ, 2002. — 751 с.

5. Банковское дело: Учеб. / Под ред. Г.Н. Белоглазовой и Л.П. Кроливецкой. — СПб.: Питер, 2002. — 384 с.

6. Банковское дело: Учеб. / Под ред.О.И. Лаврушина. — М.: Финансы и статистика, 2002. — 672с.

7. Банковское дело: стратегическое руководство / Под ред. В. Платнова, М. Хиггинса. — М.: Консалтбанкир, 2002. — 357с.

8. Банковское дело: управление и технологии: Учеб. / Под ред. А.М. Тавсиева. — М.: ЮНИТИ-ДАНА, 2001. — 863с.

9. Бюллетень банковской статистики. №2.2004.

10. Дашкевич В. Банки и баночки // Белорусский рынок. № 15.2004.

11. Игнатов А. О роли кредитных бюро для развития экономики РБ // Белорусский банковский бюллетень. № 3.2003. с.43 — 47.

12. Итоги социально-экономического развития Республики Беларусь в 2003 году // Белорусская экономика: анализ, прогноз, регулирование. №3.2004. с.11 — 23.

13. Калимов Д., Томкович Р. Кредитная либерализация // Национальная экономическая газета. №10.2004.

14. Карачун О. Особенности функций банков в переходной экономике // Банковский вестник. №7.2002. С.17 — 20.

15. Концепция развития банковской системы Республики Беларусь на 2001 — 2010 годы // http // www.nbrb. by

16. Мосейчик Г. Инвестиционные процессы в контексте развития финансовых институтов в Республике Беларусь // Банковский вестник. №1.2003. с.3 — 15.

17. Осипов В. Банковская система Беларуси: актуальные проблемы взаимодействия с реальным сектором экономики // Директор. №7.2001. с.16 — 19.

18. Организация деятельности коммерческих банков: Учеб. / Г.И. Кравцова, Н.К. Василенко, И.К. Козлова и др.; Под общ. ред. Г.И. Кравцовой. — Мн.: БГЭУ, 2001.512 с.

19. Основы банковского дела: Учеб. пособие / Под ред. Ю.М. Ясинского. — Мн.: Тесей, 1999. — 448 с.

20. Саморуков Ю. О развитии надежности банковской системы в условиях трансформации экономики // Белорусский банковский бюллетень. №13.2002. с.40 — 45.