Политика оплаты труда является неотъемлемой частью управления предприятием и от нее во многом зависит эффективность его работы, поскольку заработная плата является одним из важнейших стимулов рационального использования труда.

Каждое предприятие свою политику в области оплаты труда должно строить с учетом финансового состояния (исходя из результатов хозяйственной деятельности), уровня безработицы в регионе, государственного регулирования, положений коллективного договора и уровня заработной платы, выплачиваемых конкурентами.

В основе заработной платы лежит цена труда как фактора производства, которая сводится к его предельной производительности. В соответствии с этими положениями работник должен создать такую стоимость продукта на уровне стоимости, которая позволит ему выплатить свою заработную плату, стоимость всех ресурсов и получить увеличение стоимости в виде прибыли.

Действующая система организации и оплаты труда основана на трудовом законодательстве и обеспечивает наряду с государственным регулированием трудовых отношений значительные права компаний в выборе систем и форм оплаты полезных ископаемых. Организация заработной платы на предприятии состоит из следующих взаимосвязанных и взаимозависимых элементов: формирование фонда оплаты труда, установление тарифной системы, нормирование труда (норм времени, выработки, численности персонала и др.) и выбор наиболее рациональных форм и систем заработной платы (ежемесячные оклады, премия, гонорар, комиссионные и т.д.).

Оплата труда в рыночных условиях — важное условие обмена между работником и компанией. Работник, представляя свой труд, вправе ожидать от предприятия:

1) обеспечения себя средствами жизни и поддержания работоспособности;

2) справедливой оплаты труда.

Независимым сайтом, отвечающим за современный бухгалтерский учет, является отдел, обеспечивающий расчет заработной платы.

Специфика работы бухгалтера, осуществляющего расчет заработной платы, заключается, прежде всего, в следующем:

- на расчеты по оплате труда и подготовку всей необходимой документации отводятся сжатые и строго определенные сроки. При этом наличие множества факторов, определяющих размер начислений оплаты труда, порядок налогообложения, удержаний и т.д., делает расчет в каждом конкретном месяце непохожим на предыдущие;

- в процессе начисления и выплаты сумм заработной платы необходимо руководствоваться значительным числом законодательных и нормативных актов гражданского и налогового законодательства, локальными нормативными актами, разрабатываемыми каждым предприятием, а также трудовыми договорами, заключенными с каждым отдельным работником;

- важна не только правильность осуществления самих расчетов, но и точность оформления первичных документов, служащих основанием для расчетов с работниками.

Поэтому учет и анализ труда и заработной платы занимают одно из важнейших мест в бухгалтерском учете, поскольку заработная плата является основным источником дохода рабочих и служащих.

Учет труда и заработной платы на предприятии

... работы являются: Положение по бухгалтерскому учёту; Методические рекомендации по бухгалтерскому учёту труда и заработной платы; учебная и справочная литература. 1. Теоретические основы учета труда и заработной платы 1.1 Задачи бухгалтерского учета расчетов с персоналом по оплате труда Основным принципом оплаты труда является оплата ...

В связи с этим важно соблюдение действующего трудового законодательства, правильность расчета заработной платы и связанных с ней отчислений, документирования и отражения в бухгалтерском учете всех видов договоров между предприятием и его работником.

Все вышеперечисленное определяет актуальность выбранной темы курсовой работы «Бухгалтерский учет при начислении заработной платы».

Объектом исследования является столовая ООО «Пирожок».

Объект исследования — учет оплаты труда в кафе ООО «Пирожок».

Целью данной работы является изучение и распространение методов, приемов и особенностей учета и анализа оплаты труда на предприятии.

В соответствии с поставленной целью в работе решаются следующие задачи:

1) определить задачи и принципы учета и анализа оплаты труда;

2) описать формы и системы оплаты труда;

3) рассмотреть особенности деятельности предприятия;

4) исследовать особенности учета оплаты труда в столовой ООО «Пирожок»;

— Методологической и теоретической основной написания работы послужили материалы Законов РФ, нормативных документов и инструкций Минфина РФ, учебные пособия по бухгалтерскому учету и анализу Балабанова И.Т., Джабазян Е.Л., Кондракова Н.П., Савицкой Г.В., Хахоновой Н.Н., Шеремета А.Д., и пр., а также статьи периодических изданий: «Главбух», «Оплата труда: бухгалтерский учет и налогообложение» и др.

Структурно работа состоит из введения, двух глав, заключения, списка источников и использованной литературы.

1. Методические основы организации учета оплаты труда

1.1 Сущность труда и его оплаты

В контексте перехода к системе рыночной экономики в соответствии с изменениями в экономическом и социальном развитии страны политика в отношении заработной платы, социальной поддержки и защиты работников также претерпела значительные изменения. Многие функции государства по реализации этой политики передаются непосредственно предприятиям, которые самостоятельно устанавливают формы, системы, размеры оплаты труда, а также материальное стимулирование ее результатов.

Можно выделить следующие функции заработной платы в условиях перехода к рынку:

- обеспечивает воспроизводство рабочей силы, иными словами поддержание, а то и улучшение условий жизни работника;

- материальное стимулирование: повышения квалификации, повышения производительности труда, улучшения качества продукции;

- регулирует рынок труда; регулирует прибыльность фирмы.

С появлением рынка труда и наемного труда как товара происходят фундаментальные изменения в самой сути заработной платы и в ее концепции.

Рынок труда и заработная плата. Равновесие на конкурентном рынке труда

... цены на товары растут быстрее, чем номинальная заработная плата. Основные принципы заработной платы Обеспечение равной оплаты труда за равный труд. Дифференциация уровней оплаты труда. Повышение реальной заработной платы. Опережающий рост производительности труда работников над темпами роста заработной платы. Осуществление оплаты ...

Заработная плата, являющаяся основным законным источником удовлетворения материальных и духовных потребностей рабочих и их семей, представляет собой наиболее важную экономическую и правовую категорию.

Предыдущая концепция заработной платы как экономической категории основывалась на теории распределения общественного продукта из единого центра. Заработная плата рассматривалась как часть национального дохода, который распределялся в денежной форме и планомерно между рабочими в зависимости от количества и качества их труда. Это понятие заработной платы не соответствует новым экономическим отношениям. Следовательно, теперь заработная плата как экономическая категория должна определяться как денежная форма выражения цены труда, которая проявляется как вознаграждение рабочих за работу и ее конечные результаты.

Понятие «заработная плата» наполнилось новым содержанием и охватывает все виды заработков (а также различных премий, доплат, надбавок и социальных льгот) начисленных в денежной и натуральной формах (независимо от источников финансирования), включая денежные суммы, начисленные работникам в соответствии с законодательством за непроработанное время (ежегодный отпуск, праздничные дни и пр.).

Роль и значение заработной платы как социально-экономической категории различны для работника и работодателя. Для работника заработная плата — это основная статья дохода, средство повышения благосостояния его самого и своей семьи. Из этого очевидно, что вознаграждение играет стимулирующую роль в улучшении результатов работы и гарантирует на этой основе увеличение получаемого вознаграждения. Для работодателя заработная плата работника представляет собой стоимость производства. Поэтому работодатель старается минимизировать эти затраты, особенно на единицу продукции.

Учет труда и заработной платы занимает одно из центральных мест в системе бухгалтерского учета предприятия, поскольку влияет на структуру и состав затрат и, как следствие, на финансовый результат хозяйственной деятельности.

Ускорение социально-экономического развития предприятия в основном связано с повышением творческой активности сотрудников. Решением этой проблемы является система организации заработной платы рабочих, особенно рабочих. Помещая каждую категорию работников в определенные организационные и экономические условия, таким образом формируется материальная заинтересованность в достижении определенных производственных результатов. Учет труда и заработной платы должен обеспечивать оперативный контроль количества и качества работы, использования средств, входящих в фонд оплаты труда, выплат социального характера.

Основными задачами учета труда и заработной платы являются:

- точный учет личного состава работников, отработанного ими времени и объема выполняемых работ;

- правильное исчисление сумм оплаты труда и удержании из нее;

- учет расчетов с работниками предприятия, бюджетом, органами социального страхования, фондами обязательного медицинского страхования и Пенсионным фондом Российской Федерации;

- контроль за рациональным использованием трудовых ресурсов, оплаты труда и фонда потребления;

- правильное отнесение начисленной оплаты труда и отчислений на социальные нужды на счета издержек производства и обращения и на счета целевых источников;

- в установленные сроки произведение расчетов с персоналом предприятия по оплате труда.

Основополагающий принцип организации труда — хорошее качество работы и ее продуктивность. Вы не можете платить сотруднику только за то, чтобы он оставался на работе, а также довольствоваться низкой производительностью труда. Для рациональной организации и оплаты труда необходимо придерживаться нижеследующих принципов:

Бухгалтерский учет и анализ заработной платы

... организации учета заработной платы 1.1 Экономическое содержание оплаты труда Одной из важнейших и трудоемких задач бухгалтерского учета является учет труда и оплаты труда. Накопление и систематизация информации о затратах труда на производство продукции и оплате труда каждого работника обеспечивается бухгалтерским учетом труда. ...

1) оплата труда должна быть связана не только с личными достижениями работника непосредственно на его рабочем месте, но и с вкладом работника в общие результаты деятельности предприятия на определенном отрезке времени. Индивидуализация в оплате труда необходима до определенных пределов — до тех пор пока она не приводит к ухудшению отношений в коллективе и не вызывает общего чувства неудовлетворенности;

2) отношение к работе и качество труда сильно зависит от уверенности работника, что его труд оплачивается справедливо, в соответствии с проделанной работой. Если оплата в большей степени определяется не зависящими от конкретного работника обстоятельствами, она может быть причиной неудовлетворенности и даже демобилизующим фактором;

3) ответственность работника за свой труд на благо предприятия предполагает ответственность перед работником. Позитивные условия работника не должны проходить мимо внимания администрации, они должны обязательно вознаграждаться;

4) организация учета труда по группам. Для этого весь штат сотрудников разделен на две группы: рабочие и служащие. Из группы сотрудников выделяются следующие категории: руководители, специалисты и другие работники, относящиеся к этой группе. Категория «рабочие» классифицируется по профессиям и разрядам с установлением поразрядных тарифных ставок; «служащие» — по профессиям и должностям с установлением должностных окладов.

Рассматривая вопросы реформы заработной платы, необходимо обратить внимание на некоторые новшества в характеристиках ее экономической категории. В ней находят отражение многие экономические отношения. В экономике административного командования выделяли две функции заработной платы: воспроизводительную и стимулирующую. В условиях развития рыночных отношений выделяется другая функция: регулирующая. Это связано с тем, что на рынке труда спрос влияет на уровень заработной платы, а цены на товары и услуги зависят от него. Однако анализ этих взаимосвязей показывает, что практически ни одна из этих функций не выполняется, и в связи с этим можно сделать обоснованный вывод, что заработная плата утратила свою роль экономической категории. В настоящее время особое значение имеет возрождение (осуществление) всех трех функций. Это отвечает интересам всех трех субъектов, действующих в рыночной экономике: рабочих, работодателей и государства.

Таким образом, анализ экономических отношений, которые выражаются в заработной плате, позволяет сделать вывод, что носителем репродуктивной функции является работник, стимулирующий — работодатель, а регулирующий — государство.

1.2 Формы и системы оплаты труда

Предприятие самостоятельно выбирает систему оплаты труда тех или иных категорий работников, однако данный выбор зависит от целого ряда факторов: заинтересованности в стимулировании выпуска как можно большего количества определенной продукции и реальности достижения этой цели с учетом особенностей и технологического процесса, форм организации труда, состояния нормирования и т.д.

Рынок труда и заработная плата

... затрат труда на выполнение работ. Научно-обоснованные нормы предполагают учет технических и технологических возможностей производства, учет особенностей применяемых предметов труда, его физиологически оправданную интенсивность, нормальные условия труда. Оплата труда или заработная плата - это ...

Предприятие устанавливает систему оплаты труда, размер тарифных ставок, заработной платы, премий в коллективном договоре и других документах.

Различают основную и дополнительную оплату труда.

К основной относится оплата труда, начисляемая работникам за отработанное время, количество и качество выполненных работ: оплата по сдельным расценкам, тарифным ставкам, окладам, премии сдельщикам и повременщикам, доплаты в связи с отклонениями от нормальных условий работы, за работу в ночное время, за сверхурочные, за бригадирство, оплата простоев не по вине рабочих и т.п.

К дополнительной заработной плате относятся выплаты за непроработанное время, предусмотренные законодательством по труду: оплата очередных отпусков, перерывов в работе кормящих матерей, льготных часов подростков, за время выполнения государственных и общественных обязанностей, выходного пособия при увольнении и др.

Под формой оплаты труда понимается объект учета оплачиваемой работы: время или объем выполненной работы. Отсюда и две формы оплаты труда — повременная и сдельная. Каждая из них подразделяется на ряд систем с целью обеспечения заинтересованности сторон в более высоком количестве выработки и качестве работ, с одной стороны, и в более высокой материальной оплате труда — с другой

Сдельная оплата труда.

Сдельную оплату труда можно применять только на тех предприятиях, где можно точно определить, сколько работал каждый сотрудник. При сдельной оплате труда оплачивается труд рабочих, заработная плата которых зависит от объема проделанной работы и величины цены за единицу работы или продукта. Для расчета размера оплаты труда по данной системе необходимо измерить объем проделанной работы и сравнить его с плановыми и нормативными целями, разработанными для данной категории работников. Основой для расчета заработной платы являются сдельные заказы, производственная документация, маршрутные ведомости и другие документы оперативного учета. Закрытые заказы в конце месяца доставляются в бухгалтерию, информация о которой учитывается при расчете заработной платы.

Прямая сдельная оплата труда предусматривает начисление по заранее установленной квоте на единицу выполненной работы.

Сдельная ставка характеризует заработную плату за единицу выполненной работы. Единица цены за единицу выполненной работы рассчитывается путем умножения тарифной ставки на соответствующую категорию работ на временную норму.

При прямом сдельном режиме заработная плата рассчитывается за фактически выполненную работу на основе действующих единых ставок. Цены определяются согласно установленным категориям работ, тарифам, заработной плате, производственным показателям.

Сдельная система оплаты труда предусматривает надбавки за превышение нормативов производства и достижение количественных и качественных показателей. Бонус рассчитывается, если сотрудник выполнил определенные условия, например, превысил норму.

Система прогрессивной сдельной оплаты труда предусматривает расчет вознаграждения за плановое производство продукции по прямому тарифу и за производство продукции сверх прогрессивной нормы. При прогрессивной сдельной системе оплаты труда повышается заработная плата за производство продукции сверх установленных норм.

Заработная плата

... состояния экономики, отсутствия надежного механизма индексации доходов на рост цен неденежные формы оплаты труда могут получать более широкое распространение. К наиболее характерным принципам заработной платы ... условиями; 3. Увеличенная оплата труда во вредных и тяжелых условиях труда, в ночное время, за сверхурочную работу; 4. Обязательные платежи по социальному страхованию, медицинскому ...

Фиксированная система оплаты труда является разновидностью сдельной оплаты труда и заключается в начислении заработной платы за весь объем работы по установленным ставкам. Система фиксированной заработной платы предусматривает определение общей заработной платы за выполнение определенных этапов работы или производство определенного объема продукции. Фиксированная заработная плата чаще всего применяется в тех сферах, где работа не подлежит нормированию, и поэтому ее выплата напрямую зависит от сроков выполнения конкретной работы. При наличии инфляционных тенденций в экономике его применение объективно стимулирует работников к выполнению данного вида работ в более короткие сроки.

Индивидуальная сдельная заработная плата определяется как сумма продуктов сдельной работы, соответствующая фактической производительности рабочего по каждому виду выполняемой за месяц работы. Производственный учет и заработная плата рассчитываются для каждого отдельного сотрудника.

Коллективная сдельная заработная плата рассчитывается как единое целое для коллектива работников. Фактический объем работы, проделанной командой, умножается на цену за единицу работы.

Коллективная (бригадная) сдельная оплата труда заключается в том, что заработок рабочим начисляется по результатам труда коллектива бригады в целом. Обязательным условием для получения такого вознаграждения является четкая организация работы бригады. При сдельной оплате труда бригады производство учитывается в целом по бригаде. Таким образом, размер заработка коллектива подлежит распределению между его членами с учетом отработанного времени, квалификации и степени продуктивной активности. Распределению предшествует исчисление общего заработка бригады. Затем каждому работнику рассчитывается заработная плата за отработанное время по тарифам.

Повременная оплата труда самая распространенная форма оплаты труда. Расчет оплаты труда при повременной форме производится исходя из месячных окладов (ставок), числа рабочих дней в данном месяце и числа фактически отработанных дней за месяц. Для расчета суммы оплаты труда по данной форме необходимо знать:

1) месячный оклад работника;

2) число дней работы по графику за данный месяц;

3) число рабочих дней, фактически отработанное работником в данном месяце.

Форма своевременного вознаграждения имеет две системы: простую временную и бонусную.

Простая повременная форма оплаты труда основана на учете количества отработанного времени.

При повременно-премиальной форме оплаты труда учитывается количество и качество труда. За выполнение конкретных показателей при расчете оплаты труда сверх оклада или ставки за фактически отработанное время включаются премии. Размер премии, причитающейся работнику при повременно-премиальной форме, устанавливается Положением о премировании, разрабатываемом непосредственно в организации.

Особая роль в регулировании заработной платы принадлежит тарифной системе.

Тарифная система — совокупность нормативов, с помощью которых регулируется уровень заработной платы различных групп и категорий работников в зависимости от следующих условий:

«Формы и системы оплаты труда»

... выбранной системы оплаты труда. Объект данной курсовой работы – заработная плата на предприятии, организации, фирме. Предмет – особенности современных форм и систем оплаты труда. Цель работы – рассмотреть современные формы и системы оплаты труда и выяснить их эффективность при применении. Задачи: Рассмотреть понятие и сущность заработной платы. Выяснить функции оплаты труда ...

1) сложности выполняемой работы;

2) условий труда, в том числе отклоняющихся от нормальных;

3) природно-климатических условий, в которых выполняется работа;

4) интенсивность труда (совмещение профессий, руководство бригадой и др.);

5) характер труда.

Тарифный вариант организации заработной платы используется при следующих системах оплаты труда: повременной, сдельной, окладной, для бюджетных организаций и учреждений с использованием Единой тарифной сетки (ЕТС).

Бестарифный (распределительный) вариант характеризуется следующими признаками: тесная связь (полная зависимость) от уровня оплаты труда работника с фондом заработной платы, начисляемой по коллективным результатам работы (в этом качестве бестарифные системы принадлежат к классу коллективных систем оплаты труда), присвоение каждому работнику постоянных (относительно постоянных) коэффициентов, комплексно характеризующих его квалификационный уровень и определяющих его трудовой вклад в общие результаты труда по данным о предыдущей трудовой деятельности работника или группы работников относимых к этому квалификационному уровню, присвоение каждому работнику коэффициента трудового участия в текущих результатах деятельности, дополняющего оценку его квалификационного уровня. К бестарифному варианту организации заработной платы относятся: бестарифная система оплаты труда основанная на плавающих окладах, система оплаты труда на малых предприятиях и пр.

Работникам предприятия, кроме выплат по окладам, тарифным ставкам и премий, в законодательном порядке производят выплаты за сверхурочную работу, выполняемую за пределами установленной продолжительности рабочего дня. Работникам с ненормированным рабочим днем сверхурочная работа не оплачивается. Работа в сверхурочные время в соответствии с Трудовым кодексом, при повременной системе, оплачивается за первые два часа в полуторном размере, а за последующие часы — в двойном размере.

Доплата за сверхурочную работу при сдельной оплате труда производится в размере 50% тарифной ставки рабочего-повременщика соответствующего разряда за первые два часа сверхурочной работы и в размере 100% этой тарифной ставки за последующие часы.

Работа в праздничные дни оплачивается в двойном размере: сдельщикам — по двойным сдельным расценкам; при повременной оплате — в размере двойной часовой или дневной ставки; работникам, получающим месячный оклад, — в размере двойной часовой или дневной ставки сверх оклада при условии проведения работы сверх месячной нормы. По желанию рабочего или служащего, работающего в праздничные дни, дополнительные выплаты могут быть заменены днем отдыха.[3,c.208]

Таким образом, можно сделать вывод, что основными принципами учета труда и заработной платы являются: вклад работника в общие результаты деятельности предприятия, справедливая оплата труда, ответственность предприятия за качественный труд работника, разделение персонала на группы, тарифная система оплаты труда, принцип неуклонного повышения заработной платы, опережающие темпы роста производительности труда по сравнению с увеличением его оплаты.

1.3 Исследование нормативной базы по оплате труда

В соответствии со ст. 37 Конституции РФ «Каждый имеет право: на вознаграждение за труд, без какой бы то ни было дискриминации и не ниже установленного федеральным законом минимального размера оплаты труда, а также право на защиту от безработицы». «Принудительный труд запрещен».

Регулирование трудовых отношений, в том числе отношений в сфере оплаты труда, в соответствии с Конституцией РФ осуществляется трудовым законодательством и рядом иных нормативных правовых актов: Трудовым кодексом РФ (далее по тексту ТК РФ), федеральными законами, указами Президента РФ, постановлениями Правительства РФ, конституциями (уставами), законами и иными нормативными правовыми актами субъектов РФ, актами органов местного самоуправления и локальными нормативными актами, содержащими нормы трудового права.

Среди федеральных законов в сфере труда основополагающее место отводится Трудовому кодексу РФ. ТК РФ имеет бесспорный приоритет перед иными федеральными законами, содержащими нормы трудового права. Это означает, что нормы трудового права, содержащиеся в иных федеральных законах, должны соответствовать ТК РФ. Все иные нормативные правовые акты (указы Президента РФ, постановления Правительства РФ и т.д.) не должны противоречить ТК РФ. В случае возникновения противоречий, соответственно, применяются нормы ТК РФ. Ряд документов советского периода (например, указанные выше) продолжают действовать и сегодня, однако в части, не противоречащей ТК РФ. Соответствующая норма содержится в ст. 423 ТК РФ.

Вопросы оплаты труда регулируются в организации следующими документами:

1) коллективным договором или соглашением;

2) локальными нормативными актами;

3) трудовыми договорами.

Коллективный договор — правовой акт, регулирующий социально-трудовые отношения в организации и заключаемый работниками и работодателем в лице их представителей.

Уровень прав и гарантий, предусматриваемых коллективным договором, как правило, выше минимальных трудовых стандартов, установленных ТК РФ, иными актами трудового законодательства. Льготы и преимущества, более благоприятные по сравнению с установленными законами условия труда, предусматриваются в коллективном договоре исходя из финансово-экономического положения работодателя.

Важно помнить, что коллективный договор не может содержать условий, снижающих уровень прав и гарантий работников, установленный трудовым законодательством. Если такие условия включены в коллективный договор, то они не могут применяться.

Правовые основы разработки, заключения и выполнения коллективных договоров и соглашений установлены также Федеральным законом от 11.03.1992г. № 2490-1 «О коллективных договорах и соглашениях».

Локальный нормативный акт — это документ, содержащий нормы трудового права, разрабатываемый работодателем в пределах своей компетенции в соответствии с законами и иными нормативными правовыми актами, коллективным договором, соглашениями и действующий «внутри» организации.

Локальными нормативными актами могут быть правила внутреннего трудового распорядка, положение об оплате труда работников, положение о премировании (материальном стимулировании) и иные подобные документы.

Локальный акт принимается работодателем самостоятельно, а в случаях, установленных законодательством (или коллективным договором), с учетом мнения представительного органа работников. Так, работодатель обязан учесть мнение выборного профсоюзного органа при установлении системы оплаты и стимулирования труда, в том числе повышения оплаты за работу в ночное время, выходные и нерабочие праздничные дни, сверхурочную работу и в других случаях.

Локальные нормативные акты, ухудшающие положение работников по сравнению с трудовым законодательством, коллективным договором, соглашениями либо принятые без соблюдения предусмотренного ТК РФ порядка учета мнения представительного органа работников, являются недействительными. В таких случаях применяются законы или иные нормативные правовые акты, содержащие нормы трудового права.

Трудовой договор — соглашение между работодателем и работником, в соответствии с которым работодатель обязуется предоставить работнику работу по обусловленной трудовой функции, обеспечить условия труда, предусмотренные Трудовым Кодексом, законами и иными нормативными правовыми актами, коллективным договором, соглашениями, локальными нормативными актами, содержащими нормы трудового права, своевременно и в полном размере выплачивать работнику заработную плату, а работник обязуется лично выполнять определенную этим соглашением трудовую функцию, соблюдать действующие в организации правила внутреннего трудового распорядка.

В соответствии со ст. 57 ТК РФ условия оплаты труда являются существенными условиями трудового договора (т.е. оговариваются в договоре в обязательном порядке) и должны включать: размер тарифной ставки или должностного оклада работника; доплаты, надбавки, поощрительные выплаты. Кроме того, в трудовом договоре следует указать порядок оплаты труда в условиях, отклоняющихся от нормальных (сверхурочная работа, работа в ночное время, работа в выходные и праздничные дни и др.), определить место и сроки выплаты заработной платы; отразить форму оплаты труда — в денежной форме или в сочетании денежной и не денежной форм.

Действующее трудовое законодательство под термином «оплата труда», понимает не просто размер заработной платы, установленный работнику, а всю систему отношений, связанных с обеспечением установления и осуществления работодателем выплат работникам за их труд в соответствии с законами, иными нормативными правовыми актами, коллективными договорами, соглашениями, локальными нормативными актами и трудовыми договорами.

При этом существует ряд правил, соблюдение которых государство гарантирует всем работникам без исключения независимо от того, в организации какой формы собственности они работают. Следовательно, эти правила обязательны для всех работодателей.

Статьей 130 ТК РФ в систему государственных гарантий включены:

1) величина минимального размера оплаты труда в Российской Федерации;

2) величина минимального размера тарифной ставки (оклада) работников организаций бюджетной сферы в Российской Федерации;

3) меры, обеспечивающие повышение уровня реального содержания заработной платы;

4) ограничение перечня оснований и размеров удержаний из заработной платы по распоряжению работодателя, а также размеров налогообложения доходов от заработной платы;

5) ограничение оплаты труда в натуральной форме;

6) обеспечение получения работником заработной платы в случае прекращения деятельности работодателя и его неплатежеспособности в соответствии с федеральными законами;

7) государственный надзор и контроль за полной и своевременной выплатой заработной платы и реализацией государственных гарантий по оплате труда;

8) ответственность работодателя за нарушении требований, установленных ТК РФ, законами, иными нормативными правовыми актами, коллективными договорами, соглашениями;

9) сроки и очередность выплаты заработной платы[8].

При этом минимальная заработная плата (минимальный размер оплаты труда (далее — МРОТ)) определяется как гарантируемый федеральным законом размер месячной заработной платы за труд неквалифицированного работника, полностью отработавшего норму рабочего времени при выполнении простых работ в нормальных условиях труда. Иными словами, МРОТ определяет минимальный размер тарифной ставки первого разряда в бюджетных организациях, применяющих Единую тарифную сетку, и минимальный размер оклада в иных организациях. Последними изменениями от 01.09.2007г. МРОТ уставлен в размере 2300 рублей (Федеральный закон от 19.06.2000 № 82-ФЗ в редакции Федерального закона от 20 апреля 2007г. N 54-ФЗ)[9].

Ограничение перечня оснований и размеров удержаний из заработной платы по распоряжению работодателя. В соответствии со ст. 137 ТК РФ удержания из заработной платы работников могут производиться только в случаях, непосредственно предусмотренных ТК РФ или иными федеральными законами.

В зависимости от оснований можно выделить удержания обязательные (например, алименты, удерживаемые на основании исполнительного листа); удержания по инициативе работодателя (за причиненный работодателю материальный ущерб; неотработанный аванс, выданный в счет причитающейся заработной платы и др.); удержания, производимые по согласованию между работником и работодателем (кредиты, ссуды, займы; профсоюзные взносы и др.).

Единой централизованной системой государственных органов, осуществляющих надзор и контроль за соблюдением трудового законодательства (в том числе и по вопросам оплаты труда) является Федеральная инспекция труда.

Государственные инспекторы труда вправе инспектировать любые организации на всей территории Российской Федерации независимо от их организационно-правовых форм и форм собственности.

Статьей 236 ТК РФ предусмотрена материальная ответственность работодателя за задержку выплаты заработной платы, оплаты отпуска, выплат при увольнении и других выплат, причитающихся работнику. В частности, работодатель обязан выплатить эти суммы с процентами (денежной компенсацией) в размере не ниже 1/300 действующей в это время ставки рефинансирования Центрального банка РФ.

Следует отметить, что конкретный размер денежной компенсации может определяться коллективным договором или непосредственно трудовым договором.

Нарушение установленных сроков выплаты заработной платы или выплата ее в неполном размере, расценивается ТК РФ как принудительный труд. И в случае задержки выплаты зарплаты на срок более 15 дней работник имеет право, письменно известив работодателя, приостановить работу на весь период до выплаты задержанной суммы, за исключением некоторых случаев, предусмотренных ст. 142 ТК РФ.

Часть 1 ст. 5.27 КоАП РФ устанавливает административную ответственность за нарушение законодательства о труде в виде наложения административного штрафа на должностных лиц в размере от 500 до 5000 рублей. В частности, одним из оснований для привлечения работодателя к административной ответственности по указанной статье КоАП РФ является несоблюдение требований законодательства о МРОТ.

За невыплату свыше двух месяцев заработной платы, пенсий, стипендий, пособий и иных установленных законом выплат, совершенную руководителем предприятия, учреждения или организации независимо от формы собственности из корыстной или иной личной заинтересованности, УК РФ предусмотрена ответственность в виде штрафа в размере от ста до двухсот минимальных размеров оплаты труда или в размере заработной платы или иного дохода осужденного за период от одного до двух месяцев, либо лишением права занимать определенные должности или заниматься определенной деятельностью на срок до пяти лет, либо лишением свободы на срок до двух лет.

Соблюдение работодателем сроков выплаты заработной платы. Статья 136 ТК РФ устанавливает: «заработная плата выплачивается не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка организации, коллективным договором, трудовым договором».

Оплата отпуска должна производиться, не позднее, чем за три дня до его начала.

Иные сроки выплаты заработной платы могут быть установлены только для отдельных категорий работников и только на основании федеральных законов.

Налоговое законодательство содержит обширный перечень затрат, относящихся к расходам организации на оплату труда. При этом некоторые вопросы квалификации подобных расходов вызывают дискуссии. Чтобы избежать споров с налоговыми органами, необходимо иметь четкое представление о том, какие именно затраты налогоплательщик вправе учесть при налогообложении прибыли, а также, каков порядок их обложения единым социальным налогом и налогом на доходы физических лиц.

Согласно положениям ст. 255 НК РФ в расходы на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, а также расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

К расходам на оплату труда относится, в частности, сумма начисленного работнику среднего заработка, сохраняемого ему в случаях, предусмотренных законодательством Российской Федерации о труде. Нормы законодательства о налогах и сборах позволяют организации-работодателю учесть подобные расходы при налогообложении прибыли. Согласно п. 9 ст. 255 НК РФ такие начисления относятся к расходам на оплату труда. Расходы, предусмотренные указанным пунктом, учитываются при исчислении налоговой базы по налогу на прибыль только при условии соблюдения работодателем норм и требований, предусмотренных трудовым законодательством Российской Федерации, а также положений п. 1 ст. 252 НК РФ.

В соответствии с п. 3 ст. 217 и пп. 2 п. 1 ст. 238 НК РФ не облагаются налогом на доходы физических лиц (НДФЛ) и единым социальным налогом (ЕСН) все виды компенсационных выплат, установленных действующим законодательством России, законодательными актами субъектов РФ, решениями представительных органов местного самоуправления (в пределах норм, установленных законодательно), связанных, в частности, с увольнением работников.

Как следует из п. 10 ст. 255 НК РФ, организация вправе учесть при налогообложении прибыли единовременные вознаграждения за выслугу лет (надбавки за стаж работы по специальности).

Чтобы можно было отразить названные затраты в налоговом учете, вознаграждения сотрудникам должны выплачиваться в соответствии с нормами действующего законодательства.[10]

Лицам, работающим в районах Крайнего Севера и приравненных к ним местностях, выплачивается процентная надбавка к заработной плате за стаж работы в данных районах или местностях (ст. 11 Закона РФ от 19 февраля 1993г. № 4520-1 «О государственных гарантиях и компенсациях для лиц, работающих и проживающих в районах Крайнего Севера и приравненных к ним местностях»)[11].

Пунктом 11 ст. 255 НК РФ предусмотрено, что к расходам на оплату труда относятся надбавки, обусловленные районным регулированием оплаты труда, в том числе начисления по районным коэффициентам и коэффициентам за работу в тяжелых природно-климатических условиях. Данные надбавки должны быть предусмотрены законодательством Российской Федерации.

Бухгалтерский учет расчетов по оплате труда регулируется следующими нормативно-правовыми актами.

Федеральный закон «О государственных пособиях гражданам, имеющих детей» от 19.05.1995г № 81-ФЗ (в редакции изменений и дополнений, включая Федеральный закон «О внесении изменений в отдельный законодательные акты Российской Федерации в части государственной поддержки граждан, имеющих детей» от 5.12.2006г. № 207-ФЗ), устанавливает единую систему государственных пособий гражданам, имеющих детей, в связи с их рождением и воспитанием, которая обеспечивает гарантированную государством материальную поддержку материнства, отцовства и детства Гражданский кодекс Российской Федерации. Устанавливает правовые аспекты юридических отношений участников трудовых отношений.[12]

Федеральный закон «О бухгалтерском учете» от 21.11.1996г. № 129-Ф3 (с последующими изменениями и дополнениями).

Закон регламентирует правила отражения операций по оплате труда в бухгалтерском учете предприятий.[13]

Федеральный закон «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний» от 24.07.1998г. № 125-ФЗ, настоящий Федеральный закон устанавливает в Российской Федерации правовые, экономические и организационные основы обязательного социального страхования от несчастных случаев на производстве и профессиональных заболеваний и определяет порядок возмещения вреда, причиненного жизни и здоровью работника при исполнении им обязанностей по трудовому договору (контракту).[14]

Федеральный закон «Об основах обязательного социального страхования» от 16.07.1999г. № 165, настоящий Федеральный закон в соответствии с общепризнанными принципами и нормами международного права регулирует отношения в системе обязательного социального страхования, определяет правовое положение субъектов обязательного социального страхования, основания возникновения и порядок осуществления их прав и обязанностей, ответственность субъектов обязательного социального страхования, а так же устанавливает основы государственного регулирования обязательного социального страхования.[15]

Федеральный закон «Об обеспечении пособиями по временной нетрудоспособности, по беременности и родам граждан, подлежащих обязательному социальному страхованию» от 29.12.2006г. № 255-ФЗ, настоящий Федеральный закон определяет условия, размеры и порядок обеспечения пособиями по временной нетрудоспособности, по беременности и родам граждан, подлежащим обязательному социальному страхованию.[16]

Постановление Правительства Российской Федерации «Об особенностях порядка исчисления средней заработной платы от 11.04.2003г. № 213 определяет особенности порядка исчисления средней заработной платы (среднего заработка) для всех случаев определения ее размера, предусмотренных ТК РФ. [17]

Постановление Правительства Российской Федерации «Об утверждении положения о назначении и выплате государственных пособий гражданам, имеющих детей» от 30.12.2006г. № 865 устанавливается порядок и условия назначения и выплаты государственных пособий гражданам, имеющих детей.[18]

Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденное приказом Минфина РФ от 29.07.1998 г. № 34н, регулирует порядок отражения в бухгалтерском учете и отчетности операций по оплате труда в части, не противоречащей документам, вышедшим после 1998г.[19]

Положение по бухгалтерскому учету «Расходы организации». ПБУ 10/99. Утверждено приказом Минфина РФ от 06.05.1999г. № 33н. Этот документ устанавливает правила отражения в бухгалтерском учете предприятия расходов, связанных с оплатой труда, порядок включения их в себестоимость продукции (работ, услуг).[20]

План счетов бухгалтерского учета финансово-хозяйственной деятельности организации и Инструкция по его применению, утвержденный приказом Министерства финансов Российской Федерации от 31.10.2000 г. № 94н, устанавливает счета и субсчета, используемые предприятиями при отражении операций с производственными запасами.[21]

Альбом унифицированных форм первичной учетной документации. Утвержден постановлением Госкомстата РФ от 06.04.2001 г. № 26. Устанавливает формы первичной учетной документации для учета персонала, рабочего времени и расчетов по оплате труда.

При организации учета расчетов по оплате труда, необходимо учитывать правила закрепленные в Учетной политике предприятием которая определяется в соответствии с ПБУ 1/98 «Учетная политика».[22]

Рассмотрев вопросы нормативного регулирования оплаты труда можно сделать следующие выводы:

1) государство законодательно регулирует общие вопросы оплаты труда и взаимоотношения между работником и работодателем в части оплаты труда;

2) конкретные вопросы оплаты труда регулируются между работником и работодателем путем заключением трудового договора и локальными нормативными актами;

3) налоговое законодательство определяет состав расходов на оплату труда в целях налогообложения;

4) положения по бухгалтерскому учету определяют порядок создания резервов на оплату труда, а также порядок отнесения расходов на оплату труда на стоимость активов.

2. Организация учета заработной платы

2.1 Экономическая характеристика столовой ООО «Пирожок»

Столовая ООО «Пирожок» имеет имущество, учитываемое на самостоятельном балансе, и от своего имени осуществляет имущественные и личные неимущественные права, несет обязанности, является истцом и ответчиком в суде. Общество имеет право открывать расчетные, специальные, ссудные, текущие, валютные и иные счета в любых банках на территории Российской Федерации и за ее пределами.

Участником общества являются физические лица — граждане РФ. Общество оформлено, как юридическое лицо с момента его государственной регистрации в порядке, установленном Федеральным законом «О государственной регистрации» юридических лиц.

Столовая ООО «Пирожок» имеет право заниматься любыми, не противоречащими действующему законодательству РФ видами внешнеэкономической деятельности, необходимыми для решения производственных и социальных вопросов. Столовая ООО «Пирожок» несет ответственность по своим обязательствам всем принадлежащим ему имуществом.

Работу бухгалтерии возглавляет главный бухгалтер. Бухгалтерский учет организован следующим образом: бухгалтер расчетчик ведет учет оплаты труда, главный бухгалтер из поступивших первичных документов систематизирует данные в журналах ордерах, кассовой книге и составляет бухгалтерский баланс. Бухгалтерский учет на предприятии ведется в соответствии с принятой учетной политикой предприятия .

Учетная политика столовой ООО «Пирожок» содержит следующие разделы:

1) организационная часть,

2) порядок ведения бухгалтерского учета,

3) налоговый учет.

Приказ по учетной политике организации отражает специфику способов формирования информации о финансовом положении и финансовых результатах деятельности организации (методические способы ведения бухгалтерского учета), которая раскрывается в отношении способов бухгалтерского учета.

Бухгалтерский учет ведется с применением программы «1С — Бухгалтерия 8.1.». Программа формирует всю отчетность.

Основные показатели хозяйственной деятельности столовой ООО «Пирожок» представлены в таблице 1.1.

Таблица 1.1.Основные экономические показатели деятельности столовой ООО «Пирожок» за 1 квартал 2009 – 2010 гг.

| Показатели | 2009 г. | 2010 г. |

изм. (+;-) |

Темпы роста % |

| Выручка от реализации оказанных услуг, тыс. руб. | 2245 | 2123 | -122 | 94,57 |

| Среднесписочная численность работников, чел. | 27 | 27 | — | — |

| Фонд заработной платы, тыс. руб. | 758 | 725 | -33 | 95,65 |

| Производительность труда тыс. руб/чел. | 83,15 | 78,63 | -4,52 | 94,56 |

| Средняя з/плата, тыс. руб. | 28,07 | 26,85 | -1,22 | 95,65 |

| Себестоимость, тыс. руб. | 733 | 671 | -62 | 91,54 |

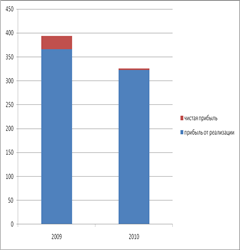

| Прибыль от реализации оказанных услуг, тыс. руб. | 366 | 323 | -43 | 88,25 |

| Прибыль до налогообложения, тыс. руб. | 366 | 323 | -43 | 88,25 |

| Чистая прибыль, тыс. руб. | 28 | 3 | -25 | 10,7 |

| Рентабельность услуг, % | 2,44 | 0,27 | -2,17 | 11,07 |

Данные представленные в таблице 1.1 показывают, что выручка от реализации оказанных услуг столовой ООО «Пирожок» в 2010г. по сравнению с 2009г. уменьшилась на 122 тыс. руб. и составила 2123 тыс.руб. Темп роста выручки составляет 94,6 %. Структура выручки представлена в диаграмме 1.

Диаграмма 1.

Себестоимость оказанных услуг за тот же период снизилась на 62 тыс.руб. и составила 671 тыс.руб. в 2010г; темп роста 91,5%. Рост себестоимости соответствует росту выручки от реализации оказанных услуг.

Численность работающих на предприятии в 2010г. не изменилась по сравнению с 2009г. и составила 27 человек. Производительность их труда, которая определяется как отношение выручки к численности работников, в 2009г. составила 83,1 тыс.руб./чел., в 2010г. — 78,6 тыс.руб./чел. Темп роста производительности труда равен 94,6%. Среднегодовая заработная плата снизилась с 28 тыс.руб. в 2009г. до 26,9 тыс.руб. в 2010г. Темп роста среднегодовой заработной платы составляет 96,1%. Снижение среднегодовой заработной платы произошел из-за увеличения коммерческих расходов.

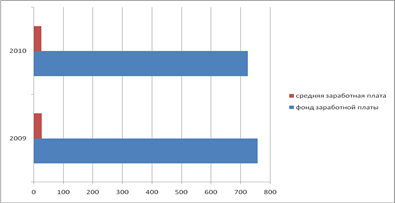

Фонд оплаты труда в 2009г. составил 758 тыс.руб., в 2010г. — 725 тыс.руб. Темп роста составляет 95,6%. Основным фактором изменения фонда заработной платы на 33 тыс.руб. является снижение среднегодовой заработной плата работников. Показатели представлены в диаграмме 2.

Диаграмма 2.

Прибыль от реализации оказанных услуг в 2010г. уменьшилась на 42,7 тыс. руб. по сравнению с 2009г. и составила 323 тыс.руб. Темп роста равен 88,25%. Основными факторами, оказавшими влияние на изменение этого показателя, являются снижение выручки от реализации оказанных услуг. Чистая прибыль предприятия составила 3 тыс.руб. в 2010г.

Прибыль структурно представлена в диаграмме 3.

Таким образом, проведенное исследование показало, что столовая ООО «Пирожок» в 2009-2010 гг. является финансово устойчивой и прибыльным предприятием.

Диаграмма 3.

2.2 Документальное оформление личного состава и отработанного времени

Взаимоотношения между работниками и столовой ООО «Пирожок» регулируются основными нормативными актами: Конституцией Российской Федерации, Гражданским кодексом Российской Федерации (ГК РФ) и Трудовым кодексом Российской Федерации (ТК РФ).

Вопросами начисления и удержаний из оплаты труда работников столовой ООО «Пирожок» занимается бухгалтер-расчетчик.

Алгоритм действий бухгалтера-расчетчика, отражающий порядок операций по оплате труда и связанных с нею расчетов, в ООО состоит из этапов:

- Начисление сумм оплаты труда и других выплат работникам предприятия с отнесением за счет соответствующих источников

- Расчет всех видов удержаний из заработной платы

- Расчет начислений в единый социальный налог от фонда оплаты труда и прочих выплат

- Получение в банке и отражение в учете наличных денег для выплаты работникам предприятия

- Депонирование и выплата задолженности предприятия перед работниками по заработной плате

Основными документами для начисления и выплаты заработной платы в организации используют следующие унифицированные формы первичных учетных документов, утвержденных постановлением Госкомстата РФ:

приказ о приеме на работу (форма № Т-1) — составляется на каждого работника. В приказе указывается подразделение, в котором будет работать сотрудник, должность нового работника, его оклад, испытательный срок. После этого приказ визируется в соответствующей службе с целью подтверждения оклада и его соответствия штатному расписанию и подписывается руководителем организации. С приказом знакомят вновь принятого работника под его расписку (приложение 1).

приказ (распоряжение) о предоставлении отпуска (форма № Т-6) — издается для оформления ежегодного отпуска и отпусков других видов (приложение 2).

приказ (распоряжение) о прекращении трудового договора (форма № Т-8) — издается в двух экземплярах в отделе кадров (приложение 3).

табель учета использования рабочего времени (форма № Т-13) применяют для осуществления табельного учета и контроля трудовой дисциплины (приложение 4).

Табельный учет охватывает всех работников анализируемой организации. Каждому из них присваивается определенный табельный номер, который указывается во всех документах по учету труда и заработной платы. Сущность табельного учета заключается в ежедневной регистрации явки работников на работу, ухода с работы, всех случаев опозданий и неявок с указанием причины, а также часов простоя и часов сверхурочной работы.

Отметку о неявках или опозданиях делают в табеле на основании соответствующих документов — справок о вызове в военкомат, суд, листков о временной нетрудоспособности и др.

Заполненный табель в конце месяца сдается в бухгалтерию для начисления заработной платы.

Взаимоотношения работодателя с работником определяются трудовым договором (приложение 5).

Трудовой договор — соглашение между работодателем и работником, в соответствии с которым работодатель обязуется предоставить работнику работу по обусловленной трудовой функции, обеспечить условия труда, предусмотренные Трудовым Кодексом, законами и иными нормативными правовыми актами, коллективным договором, соглашениями, локальными нормативными актами, содержащими нормы трудового права, своевременно и в полном размере выплачивать работнику заработную плату, а работник обязуется лично выполнять определенную этим соглашением трудовую функцию, соблюдать действующие в организации правила внутреннего трудового распорядка.

Сторонами трудового договора являются работодатель и работник.

Трудовой договор заключается в письменной форме, составляется в двух экземплярах, каждый из которых подписывается сторонами. Один экземпляр трудового договора передается работнику, другой хранится у работодателя.

Трудовой договор является главным документом, определяющим порядок оплаты труда работников. Причем, из смысла статьи 57 ТК РФ, условия трудового договора не могут ухудшать положение работника по сравнению с Трудовым кодексом, коллективным договором, соглашениями и иными нормативными актами.

Трудовые договора по сроку действия бывают срочные и бессрочные.

Срочный трудовой договор устанавливается на определенный срок, который указывается в договоре, в том числе:

1) для замены отсутствующего работника, за которым сохраняется место работы;

2) на время проведения сезонных работ;

3) для проведения по предотвращению стихийных бедствий, пожаров, катастроф и их последствий;

4) для проведения работ по наладке и монтажу оборудования;

5) по выполнению работ временного характера в связи с состоянием здоровья;

6) при проведении общественных работ и т.д.

Если в договоре не определен срок, то он считается бессрочным.

Кроме основных трудовых договоров в столовой ООО «Пирожок» заключаются договоры гражданско-правового характера между предприятием и работниками, привлекаемыми со стороны для выполнения конкретных работ, которые организация не может выполнить своими силами. Правовая основа договоров гражданско-правового характера оговорена в ст.779 и 781 Гражданского кодекса РФ. Оплата за выполненные работы производится на основании «Акта приемки выполненных работ», подписанного физическим лицом и генеральным директором, в котором указано, количество оказанных услуг и их стоимость.

Договоры составляются не менее чем в двух экземплярах: один из них выдается работнику-исполнителю, второй остается в организации.

Договоры регистрируются в бухгалтерии.

На основании вышеуказанных документов бухгалтер-расчетчик производит оплату. Из начисленной оплаты удерживается налог на доходы физических лиц (согласно заключенного договора).

При приеме на работу в столовой ООО «Пирожок» каждому сотруднику открывается личный лицевой счет по форме № Т-54 (приложение 6) и заводится налоговая карточка по учету доходов и налога на доходы физического лица по форме 1-НДФЛ.

Лицевой счет — основной документ аналитического характера, в котором за каждый месяц в отдельности регистрируются все сведения о суммах начисленной заработной платы по ее видам, поощрений, компенсаций, удержаний, вычетов и суммах к выдаче на руки (задолженность за предприятием).

Фактически в лицевом счете создается база для заполнения расчетной — платежной ведомости . Ввиду того, что лицевой счет заполняется на основе первичных документов по заработной плате, в нем фиксируются количество отработанных часов, дней и прочие справочные данные, которые служат впоследствии для различных расчетов, обеспечивая их достоверность.

Лицевые счета и налоговые карточки открываются на один год. По окончании года они сдаются в архив.

Таким образом, на основании рассмотренных первичных документов по учету заработной платы в столовой ООО «Пирожок» можно сделать вывод о том, что учет осуществляется в соответствии с требованиями законодательства и нормативными документами.

2.3 Порядок начислений и удержаний из заработной платы. Синтетический и аналитический учет расчетов с персоналом по оплате труда

Бухгалтерия предприятия осуществляет не только расчет сумм причитающейся работникам заработной платы, премий, пособий, но и организует учет этих сумм на соответствующих счетах бухгалтерского учета.

Синтетический учет расчетов по оплате труда в столовой ООО «Пирожок» ведется на счете 70 «Расчеты с персоналом по оплате труда», который предназначен для обобщения информации о расчетах с работниками столовой ООО «Пирожок» по оплате труда, а также по выплате доходов по акциям и другим ценным бумагам. По кредиту счета отражают суммы начисленной оплаты труда, премий, пособий и других выплат. По дебету счета учитываются выплаты работникам, сумма удержанного налога на доходы физических лиц, сумма своевременно не возвращенные подотчетными лицами аванса, сумма за причиненный материальный ущерб, в погашение задолженности по выданным займам, по исполнительным документам в пользу различных юридических и физических лиц. Сальдо этого счета, как правило, кредитовое и показывает задолженность предприятия перед рабочими по заработной плате и другим указанным выплатам.

Важным в организации учета труда и заработной платы является наличие правильно поставленного аналитического учета по каждому работнику. Документы такого порядка подлежат правильной архивной обработке и сдачи в архив на постоянное хранение в соответствии с требованиями.

К регистрам аналитического учета используемые в столовой ООО «Пирожок» относятся — лицевые счета, налоговые карточки и расчетно-платежные ведомости.

Аналитический учет расчетов по оплате труда и начислению заработной платы в столовой ООО «Пирожок» осуществляется по следующим основным направлениям:

1) по каждому работнику независимо от времени его работы на предприятии;

2) по видам начислений;

4) по структурным подразделениям;

5) по видам оказываемых услуг, выполняемых работ.

По кредиту счета 70 «Расчеты с персоналом по оплате труда» отражаются суммы:

1) оплаты труда, причитающиеся работникам, — в корреспонденции со счетами учета затрат на производство и других источников;

2) начисленных пособий по социальному страхованию и других аналогичных сумм — в корреспонденции со счетом 69 «Расчеты по социальному страхованию и обеспечению».

По дебету счета 70 «Расчеты с персоналом по оплате труда» отражаются выплаченные суммы оплаты труда, премий, пособий и т.п., доходов от участия в капитале организации, а также суммы начисленных налогов, платежей по исполнительным документам и других удержаний.

Под начислением заработной платы работнику следует понимать определение на основе первичных документов денежной суммы, причитающейся работнику за выполнение трудовых обязанностей.

При начислении заработной платы столовой ООО «Пирожок» применяет повременную оплату труда, как для общехозяйственных работников, так и для рабочих основного производства. При этом труд рабочих основного производства оплачивается по часовым тарифным ставкам, а аппарат управления и его структурные подразделения получают заработную плату в соответствии с должностными окладами.

При почасовой оплате заработная плата начисляется исходя из того количества часов, которые были выработаны за данный период: количество часов, фактически отработанных работником, умножаются на часовую ставку — в итоге получаем сумму заработной платы.

Оплата труда работников в нерабочие праздничные и выходные дни производится:

1) в размере не менее двойной часовой или дневной ставки, если оплата труда работника определена исходя из часовой или дневной тарифной ставки;

2) в размере не менее двойной часовой или дневной ставки сверх оклада, если работник находится на должности с месячным окладом и общее время превышает месячный лимит времени.

Расчет ООО «Пирожок» производится следующим образом:

В столовой установлена часовая ставка заработной платы в размере 20 руб./ч.

В январе 2010 года Пшенников С.В. отработал 15 календарных дней, т.е. 120 часов (15 дней x 8 часов).

Пшенников С.В. был привлечен к работе в праздничный день — 9 января и отработал 8 часов, от дополнительного дня отдыха он отказался. Районный коэффициент (РК) действующий в г. Якутске составляет 70%, кроме того Пшенников С.В. имеет право на северную надбавку (ДВН) в размере 80%. Оплата труда за работу в выходные и праздничные дни производится в двойном размере.

Таблица 2.1.Начисление заработной платы и оплаты за работу в праздничный день Пшенникову С.В. за январь 2010г. в столовой ООО «Пирожок» (руб.).

Таким образом, выплаченная заработная плата за январь 2010 года с учетом доплаты за работу в праздничный день и удержаний у этого сотрудника будет равна 5968 руб.

В некоторых случаях, вызванных производственной необходимостью, работники столовой ООО «Пирожок» привлекаются к работе в ночное время.

Ночное время — время с 22 часов до 6 часов.

Каждый час работы в ночное время оплачивается в повышенном размере по сравнению с работой в нормальных условиях, но не ниже размеров, установленных трудовым законодательством и иными нормативными правовыми актами, содержащими нормы трудового права.

Конкретные размеры повышения оплаты труда за работу в ночное время устанавливаются коллективным договором, локальным нормативным актом, принимаемым с учетом мнения представительного органа работников, трудовым договором (ч. 1, 3 ст. 154 ТК РФ).

В столовой ООО «Пирожок» доплата за работу в ночное время составляет 40% от тарифной ставки. В январе 2010 года водитель Иннокентьев Н.Н. отработал в ночное время 10 часов, тарифная ставка 20 руб./час. Доплата за работу в ночное время составит (таблица 2.2):

Таблица 2.2 Расчет доплаты за работу в ночное время в столовой ООО «Пирожок»

Начисленные, но не выплаченные в установленный срок (3 дня с момента начала выплата заработной платы) из-за неявки получателей суммы отражаются столовой ООО «Пирожок» по дебету счета 70 «Расчеты с персоналом по оплате труда» и кредиту счета 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по депонированным суммам»).

Сумма обязательств по начисленной, но не выданной работникам столовой ООО «Пирожок» заработной плате, которая соответствует сальдо по счету 70 «Расчеты с персоналом по оплате труда», отражается в бухгалтерском балансе по статье «Задолженность перед персоналом организации».

При выплате депонированных сумм получателю счет 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по депонированным суммам» дебетуется в корреспонденции со счетами учета денежных средств. Сумма депонированной заработной платы, не полученной до конца года, отражается в пятом разделе бухгалтерского баланса «Краткосрочные обязательства» по строке «Прочие кредиторы».

Начисление сумм пособий по временной нетрудоспособности, пособий по беременности и родам и выплат, которые гарантированы обязательным социальным страхованием граждан, отражается в корреспонденции с дебетом счета 69 «Расчеты по социальному страхованию и обеспечению» по соответствующим субсчетам.

Пособия по временной нетрудоспособности не являются заработной платой. Они выплачиваются за счет средств Фонда социального страхования Российской Федерации (ФСС РФ).

Листок нетрудоспособности подтверждает, что сотрудник организации находился на лечении, выдается медицинским учреждением. Больничные листки подшиваются в отдельную папку и нумеруются в хронологическом порядке с начала года. На каждом листке проставляется номер расчетно-платежной ведомости, в которую он включен для начисления.

Пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы, при карантине, протезировании по медицинским показаниям и долечивании в санаторно-курортных учреждениях непосредственно после стационарного лечения выплачивается в следующем размере:

1) застрахованному лицу, имеющему страховой стаж 8 и более лет, — 100 процентов среднего заработка;

2) застрахованному лицу, имеющему страховой стаж от 5 до 8 лет, — 80 процентов среднего заработка;

3) застрахованному лицу, имеющему страховой стаж до 5 лет, — 60 процентов среднего заработка.

Пособие по временной нетрудоспособности при утрате трудоспособности вследствие заболевания или травмы выплачивается застрахованным лицам в размере 60 процентов среднего заработка в случае заболевания или травмы, наступивших в течение 30 календарных дней после прекращения работы по трудовому договору, служебной или иной деятельности, в течение которой они подлежат обязательному социальному страхованию.

В 2010 году в соответствии с пунктом 2 статьи 3 закона 255-ФЗ пособие по временной нетрудоспособности работника в связи с заболеванием или травмой выплачивается:

1) застрахованным лицам (за исключением застрахованных лиц, добровольно вступивших в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством) за первые два дня временной нетрудоспособности за счет средств страхователя, а за остальной период начиная с 3-го дня временной нетрудоспособности за счет средств бюджета Фонда социального страхования Российской Федерации;

2) застрахованным лицам, добровольно вступившим в правоотношения по обязательному социальному страхованию на случай временной нетрудоспособности и в связи с материнством, за счет средств бюджета Фонда социального страхования Российской Федерации с первого дня временной нетрудоспособности.

Следовательно, правило об оплате первых двух дней временной нетрудоспособности работника за счет средств страхователя с 1 января 2010 года распространено в полном объеме на работодателей, применяющих специальные налоговые режимы

Это очень важно! Наконец в законе четко прописано, что независимо от налогового режима работодателя в четырех случаях больничный оплачивается за счет средств ФСС с его первого дня. Это случаи:

- необходимости осуществления ухода за больным членом семьи;

- карантина застрахованного лица, а также карантина ребенка в возрасте до 7 лет, посещающего дошкольное образовательное учреждение, или другого члена семьи, признанного в установленном порядке недееспособным;

- осуществления протезирования по медицинским показаниям в стационарном специализированном учреждении;

- долечивания в установленном порядке в санаторно-курортных учреждениях, расположенных на территории Российской Федерации, непосредственно после стационарного лечения.

Сроки оплаты больничного листа при заболевании самого работника или при необходимости ухода за больным членом семьи в 2010 году не изменяются.

Порядок и условия расчета размера пособия по временной нетрудоспособности в зависимости от стажа работы и в зависимости от времени ухода за больным ребенком не изменяются.

Снижение размера пособия в связи с нарушением режима, неявки к врачу или заболевания вследствие алкогольного опьянения

Уточнено, что в трех случаях, установленных статьей 8 закона 255-ФЗ:

1) нарушение застрахованным лицом без уважительных причин в период временной нетрудоспособности режима, предписанного лечащим врачом;

2) неявка застрахованного лица без уважительных причин в назначенный срок на врачебный осмотр или на проведение медико-социальной экспертизы;

3) заболевание или травма, наступившие вследствие алкогольного, наркотического, токсического опьянения или действий, связанных с таким опьянением;

— пособие по временной нетрудоспособности выплачивается застрахованному лицу в размере, не превышающем минимального размера оплаты труда за полный календарный месяц, установленного федеральным законом, а в районах и местностях, в которых в установленном порядке применяются районные коэффициенты к заработной плате, — в размере, не превышающем минимальный размер оплаты труда с учетом этих коэффициентов (в случаях 1 и 2 с момента нарушения, в случае 3 – за весь период нетрудоспособности).

Ранее уточнения о необходимости применения в данном случае к МРОТ районного коэффициента закон 255-ФЗ не содержал.

Расчетным периодом при расчете среднего заработка, как и ранее, являются 12 календарных месяцев.

Однако закон вносит существенное уточнение для избежания неверного толкования данной нормы – 12 календарных месяцев работы у данного страхователя.

С 1 января 2010 года изменяется порядок определения размера пособия по временной нетрудоспособности, пособия по беременности и родам и пособия по уходу за ребенком в том случае, если в расчетном периоде у застрахованного лица не было дохода.

В период с 1 января 2007 по 31 декабря 2009 года в соответствии с пунктом 11 Положения об особенностях порядка исчисления пособий по временной нетрудоспособности, по беременности и родам гражданам, подлежащим обязательному социальному страхованию, утвержденного Постановлением Правительства Российской Федерации от 15 июня 2007 г. N 375, в случае если застрахованное лицо в расчетном периоде и до наступления временной нетрудоспособности либо отпуска по беременности и родам не имело заработка, средний заработок определяется исходя из тарифной ставки установленного ему разряда, должностного оклада, денежного содержания (вознаграждения).

С 1 января 2010 года данное правило меняется.

В случае, если застрахованное лицо не имело периода работы (службы, иной деятельности) непосредственно перед наступлением указанных страховых случаев в связи с временной нетрудоспособностью, отпуском по беременности и родам или отпуском по уходу за ребенком, соответствующие пособия исчисляются исходя из среднего заработка застрахованного лица, рассчитанного за последние 12 календарных месяцев работы (службы, иной деятельности) у данного страхователя, предшествующих месяцу наступления предыдущего страхового случая (новая редакция п.1 статьи 14 закона 255-ФЗ).

Как и в 2007-2009 годах, с 1 января 2010 года при расчете пособий будет определяться средний заработок за один календарный день расчетного периода.

Расчет максимального размера пособий по социальному страхованию – новые правила: пункты статей 7 и 11 закона 255-ФЗ, в которых говорилось об ограничении размера пособия по временной нетрудоспособности и пособия по беременности и родам максимальным размером, из закона исключены с 1 января 2010 года. А из закона 81-ФЗ исключен максимальный размер пособия по уходу за ребенком.

Так что это значит? Действительно не будет ограничений пособий максимальным размером? К сожалению, нет.

Максимальный размер пособий будет. Только он будет по-другому считаться с 1 января 2010 года. В настоящее время все максимальные размеры пособий закреплены конкретной цифрой. А с 1 января 2010 года максимум будет определяться расчетным путем.

Унифицированный порядок расчета максимального размера пособий по временной нетрудоспособности и по беременности и родам закреплен пунктом 3.1 статьи 14 новой редакции закона 255-ФЗ:

«3.1. Средний дневной заработок, из которого исчисляются пособия по временной нетрудоспособности, по беременности и родам, не может превышать средний дневной заработок, определяемый путем деления предельной величины базы для начисления страховых взносов в Фонд социального страхования Российской Федерации, установленной Федеральным законом «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» на день наступления страхового случая, на 365. В случае, если назначение и выплата застрахованному лицу указанных пособий осуществляются несколькими страхователями в соответствии с частью 2 статьи 13 настоящего Федерального закона, средний дневной заработок, из которого исчисляются указанные пособия, не может превышать средний дневной заработок, определяемый исходя из указанной предельной величины, при исчислении данных пособий каждым из этих страхователей.»

максимальный размер

В соответствии с пунктом 4 статьи 8 Федерального закона РФ от 24 июля 2009 года N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования» база для начисления страховых взносов в отношении каждого физического лица устанавливается в сумме, не превышающей 415 000 рублей нарастающим итогом с начала расчетного периода. Эта сумма – 415 000 рублей для 2010 года, в дальнейшем подлежащая индексации – и является предельной величиной налоговой базы.

Следовательно, по правилам пункта 3.1 статьи 14 максимальная величина среднего дневного заработка для расчета пособий по временной нетрудоспособности и пособий по беременности и родам составит по страховым случаям, наступившим в 2010 году:

415000 : 365 = 1136 рублей 99 копеек в день.

Это очень важно! Напомним, что раньше максимальный размер пособия подлежал умножению на районный коэффициент в тех местностях, где такие районные коэффициенты применяются.

Так, например, на Урале, в зоне применения «уральского» коэффициента 15%, максимальный размер пособия по беременности и родам составлял: 25390 х 1,15 = 29185,5 рублей за полный календарный месяц.

С 1 января 2010 года максимальный размер пособия по временной нетрудоспособности и пособия по беременности и родам становится одинаковым на всей территории РФ.

В случае, если застрахованное лицо работает у нескольких работодателей, размер пособия по временной нетрудоспособности не может превышать указанный максимальный размер указанного пособия по каждому месту работы.

Застрахованному лицу, имеющему страховой стаж менее шести месяцев, пособие по временной нетрудоспособности выплачивается в размере, не превышающем за полный календарный месяц минимального размера оплаты труда — 4330,00, установленного федеральным законом, а в районах и местностях, в которых в установленном порядке применяются районные коэффициенты (1,2) к заработной плате, в размере, не превышающем минимального размера оплаты труда с учетом этих коэффициентов.

Первые 2 календарных дня оплачиваются за счет столовой ООО «Пирожок», а за остальной период начиная с 3-го дня временной нетрудоспособности — за счет средств ФСС РФ. (п.2 ст.3 Федерального закона от 29.12.2006г. № 255-ФЗ).

Пособия по временной нетрудоспособности не подлежат обложению ЕСН в соответствии с п/п.1 п.1 ст.238 НК РФ. В тоже время пособия по нетрудоспособности, в том числе пособия по уходу за больным ребенком, включаются в налогооблагаемую базу налога на доходы физических лиц.

Бухгалтер-кассир Березкина Т.И. предоставила 26 февраля 2010 года для оплаты листок временной нетрудоспособности за период с 5 по 21 февраля 2010 года. Алгоритм назначения и выплаты пособия следующий:

1) определить страховой стаж сотрудника по состоянию на первый день периода временной нетрудоспособности (5 февраля 2010 года).

Данное значение составляет 6 лет 4 месяца 8 дней;

2) установить расчетный период, на основании которого должно производиться исчисление среднего заработка для определения суммы пособия, — 12 календарных месяцев, предшествующих февралю 2010 года, а именно период с 1 февраля 2009 года по 31 января 2010 года;

3) определить учитываемые за расчетный период суммы оплаты труда. Данное значение составляет 113972 руб.

4) установить количество календарных дней, фактически отработанных в расчетном периоде работником. Количество таких дней составляет 320;

5) определить величину среднего дневного заработка — 356 руб. 16 коп. (113972 : 320 дней);

6) определить максимально разрешенную к выплате сумму пособия — 18720руб. Соответственно 18720 : 28 х 17 = 11 365 руб. 71 коп., где 28 — количество календарных дней в феврале 2010 года, 17 — количество подлежащих оплате календарных дней за период нетрудоспособности с 5 по 21 февраля 2010года, за один день – 668,57руб.;

- Сравниваем среднедневной заработок работника с максимально разрешенной к выплате суммой пособия, 356.16 руб. <

- 668,57руб.

Принять к выплате следует меньшую из исчисленных величин — в данном случае 356.16 руб.

7) установить размер дневного пособия — 284 руб. 93 коп. (356 руб. 16 коп. х 80%, где 80% — размер пособия, назначаемого при страховом стаже от 5 до 8 лет);

8) исчислить сумму пособия — 4843 руб. 81 коп. (284 руб. 93 коп. х 17, где 17 — количество подлежащих оплате календарных дней за период временной нетрудоспособности с 5 по 21 февраля 2010г.);

- Данные расчеты представим в таблице 2.3.:

Таблица 2.3. Расчет суммы пособия по временной нетрудоспособности Березкиной Т.И. за период с 5 февраля 2010 года по 21 февраля 2010 года

10) определить источники финансирования выплаты назначенного пособия по временной нетрудоспособности:

- средства организации — 569 руб. 86 коп. (284 руб. 93 коп. х 2 первых календарных дня нетрудоспособности);

- средства социального страхования — 4273 руб. 95 коп. (284 руб. 93 коп. х 15 календарных дней).

В бухгалтерском учете расчеты по начислению и выплате больничного листа представлены в таблице 2.4.

Расчет сумм оплаты отпуска работникам производится на основании Приказа о предоставлении отпуска, который передается в бухгалтерию из отдела кадров. Продолжительность ежегодного оплачиваемого отпуска работников столовой ООО «Пирожок» составляет 52 календарных дней (28 календарных дней согласно Трудового кодекса РФ и 24 календарных дней за район проживания).

Бухгалтерские проводки по начислению и выплате больничного листа

С 6 октября 2006 года вступили в силу положения Федерального закона № 90-ФЗ «О внесении изменений в Трудовой кодекс Российской Федерации, признании недействующими на территории Российской Федерации некоторых нормативных правовых актов СССР и утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации».[25]

Согласно этого закона средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется путем деления суммы заработной платы, фактически начисленной за расчетный период, на 12 и среднемесячное число календарных дней (в 2010 году -29.4).

Расчет делается за период, не предшествующий моменту выплаты, который может быть и раньше, а предшествующий периоду, в течение которого за работником сохраняется средняя заработная плата (ст. 139 ТК РФ).[26]

Нововведения в ст. 119 ТК РФ запрещают заменять ежегодный дополнительный оплачиваемый отпуск работникам с ненормированным рабочим днем на компенсацию как за сверхурочную работу. Нерабочие праздничные дни, приходящиеся на период ежегодного основного или ежегодного дополнительного оплачиваемого отпуска, как и раньше, в число календарных дней отпуска не включаются, но теперь исключена фраза «и не оплачиваются».

Вместе с тем в стаж работы, дающий право на ежегодный основной оплачиваемый отпуск, с момента вступления в силу изменений в ТК РФ включаются нерабочие праздничные дни, выходные дни, период отстранения от работы работника, не прошедшего обязательный медицинский осмотр (обследование) не по своей вине, а также время предоставляемых по просьбе работника отпусков без сохранения заработной платы, если их общая продолжительность составляет (включительно) от 8 до 14 календарных дней в течение рабочего года.

Вводится новая обязанность работодателя по перенесению ежегодного оплачиваемого отпуска на другой, согласованный с работником срок на основании письменного заявления работника, в случае если работодатель своевременно не выплатил работнику отпускные и (или) предупредил работника о начале отпуска позднее, чем за две недели до его начала (ст. 124 ТК РФ).