Банковская система — важнейшая сфера национальной экономики любого развитого государства. Ее практическая роль определяется тем, что она управляет в государстве системой платежей и расчетов; большую часть своих коммерческих сделок осуществляет через вклады, инвестиции и кредитные операции; наряду с другими финансовыми посредниками банки направляют сбережения населения к фирмам и производственным структурам.

Находясь в центре экономической жизни, обслуживая интересы производителей, банки являются посредниками между промышленностью и торговлей, сельским хозяйством и населением. Банки играют огромную роль в дальнейшем углублении и улучшении рыночных отношений в стране.

Банковская система напрямую связана с экономикой страны, и негативные экономические тенденции, естественно, отражаются на банковской системе, в то время как развитие кризисных явлений в банковском секторе может сказаться только на экономике.

В наиболее общем виде банковский кризис можно определить, как неспособность банковской системы выполнять свои основные функции аккумуляции и мобилизации временно свободных денежных средств, предоставления кредитов, проведения расчетов и платежей в экономике страны. Мировой опыт банковских кризисов обширен. В течение двадцатого века практически не осталось ни одной страны, которая так или иначе не пережила бы это.

Последствия, которые влекут за собой как валютные, так и банковские кризисы, делают актуальными проблемы, посвященные изучению факторов, являющихся предпосылкой для нарастания негативных тенденций в банковском секторе, выявлению и изучению непосредственных причин современных банковских кризисов, форм их проявления и последствий, а также для выработки адекватных программ антикризисного регулирования банковской деятельности.

Целью данной статьи является определение антикризисных мер в российском банковском секторе.

В соответствии с поставленной целью необходимо решить следующие задачи:

1. Исследовать финансовые кризисы в начале ХХ века и 2008 года;

2. Рассмотреть причины и факторы современных банковских кризисов;

3. Проанализировать развитие банковской системы России во время кризиса;

4. Рассмотреть особенностей развития банковских кризисов в зарубежных странах (США и Китай).

1. ИСТОРИЧЕСКИЕ И ТЕОРЕТИЧЕСКИЕ АСПЕКТЫ ВОЗНИКНОВЕНИЯ КРИЗИСНЫХ ЯВЛЕНИЙ В ЭКОНОМИКЕ

1.1 Экономические кризисы в России в начале ХХ века

Кризис российской экономики в начале прошлого века был частью мирового кризиса, начавшегося сильным повышением учетно-ссудного процента на лондонском финансовом рынке, что повлекло за собою ухудшение финансового положения в большей или меньшей мере во всем мире и замедление притока иностранных капиталов в Россию.

Развитие банковского сектора в России

... что делает тему данного реферата наиболее актуальной. Цель реферата – дать характеристику банковскому сектору, рассмотреть историю его формирования и выявить тенденции и направления развития банковского сектора в России. Для решения цели были ...

Между тем уже в середине 1899 г. в России начали, обнаруживаться признаки перепроизводства, и становилось, очевидным, что грюндерство перешло всякие границы. Сигналом кризиса послужили банкротства летом 1899 г. двух крупнейших фирм — фон-Дервиза и С.И. Мамонтова.

Коммерческие кредитные банки охотно выдавали ссуды под ценные бумаги совершенно недостойных компаний, пока они котировались на фондовой бирже. А затем, для поддержания их на надлежащей высоте, некоторые общества выдавали фиктивные дивиденды в счет будущих доходов, а между тем благодаря таким приемам ценные бумаги переходили к публике по повышенной цене, нисколько не соответствовавшей действительно получаемым по ним доходам.

Уже с конца 1898 г. на российском рынке начинает чувствоваться сильное стеснение в деньгах. Лихорадка основателей прошлых лет привела к рождению многих компаний, которые почти не имели собственного капитала и существовали только с помощью кредита.

В целях собственной безопасности банки были вынуждены прибегнуть к сокращению ссуд в июле 1899 года. под залог процентных бумаг. Отказ от ссуды стал серьезным ударом для многих предприятий, которые поддерживались только кредитом. В августе рухнули первые крупные участники рынка, что вызвало панику на фондовой бирже, а в конце сентября последовал общий обвал цен на акции. Курсы большинства акций продолжали с колебаниями падать в течение последней четверти 1899 г. и первой половины 1900 г.

Напряжение на денежном рынке достигло особенно большой остроты в конце 1899 г.: 3 августа учетная ставка Государственного банка была повышена до 5,72%, 26 сентября — до 6% и 11 декабря — до 1%.

Золотые резервы Государственного банка, еще в январе составлявшие 1008 млн. руб., к августу сократились до 950 млн., руб., а к концу октября — до 858 млн. руб. Банкротства и падение курсов ценных бумаг продолжались и в 1900, и в 1901 гг.

Общий кризис длился более двух лет, и сопровождавший его финансовый кризис приобрел огромную силу и остроту. Обратите внимание на рост процентных ставок до очень высокого уровня, многочисленные банкротства, охватившие самые разные предприятия, и, наконец, резкое падение цен на облигации во всех секторах национальной экономики.

Вначале XX в. (1900 — 1903 гг.) Россия была уже охвачена экономическим кризисом, перешедшим в длительную депрессию, продолжавшуюся с некоторыми колебаниями до 1909 г. В этот период правительство решало финансовые проблемы в основном за счет увеличения государственного долга.

Главными причинами экономического кризиса в России, журнал «Вестник финансов, промышленности и торговли» (№ 47, 1901 г.), издававшийся Министерством финансов России, называл:

- а) крайне быстрое, не соответствующее росту спроса развитие некоторых производств;

- б) неправильности в организации и ведении предприятий, обусловленные недостаточно тщательным соотнесением их с местными условиями производства и сбыта, и, в особенности, спекулятивный характер многих возникших в последнее время предприятий;

- в) неприспособленность предприятий к требованиям народного рынка и пренебрежение со стороны промышленников к изучению условий потребительского рынка и возбуждению народного спроса. Добавим к этому и торговое посредничество.

Между тем к 1901 г. большая часть отраслей, испытавших кризисные явления в конце 90-х годов, уже миновала худшие времена. Их сменили другие отрасли, как бы подхватившие «эстафету» кризиса. В 1903 г часть этих отраслей стала выходить из кризисного со стояния. И опять им на смену пришли отрасли, еще не знавшие затруднений.

Является ли кризис неотъемлемой частью экономического процесса ...

... поэтому современный рынок труда нуждается в высококвалифицированных специалистах в области антикризисного управления. Весь процесс антикризисного управления строится не на том, чтобы полностью ликвидировать кризис, а на том чтобы направить его в правильное ...

1.2 Глобальный финансово-экономический кризис 2008 года: причины возникновения и последствия

Глубинной причиной кризиса стали дисбалансы в мировой экономике, связанные с избыточным потреблением в США. В последние годы население этой страны жило, потребляя заработанные средства (см. рис. 1) . Значительная часть населения жила в кредит, и заемщики просто не могли обслужить взятые объемы кредитов, настолько они были огромны. На диаграмме 1 показано, что в США наблюдается устойчивый рост торгового дефицита, который покрывается увеличением внешнего долга. Безусловно, этот процесс не мог продолжаться бесконечно.

Рисунок 1

В середине 2007 г. на рынке ипотечного кредитования в США начался кризис, который вызвал волну недоверия к финансовой системе, прежде всего к производным финансовым инструментам. Стадии развития кризиса хорошо показывает TED спред разница между 3-месячными ставками LIBOR и 3-месячными облигациями США. Пик пришелся на сентябрь—октябрь 2008 г., когда банкротство крупнейшего инвестиционного банка Lehman Brothers парализовало всю мировую финансовую систему.

В 2009 г. риски в мировом финансовом секторе снизились. Кредитный кризис в США, прекращение экспортного кредитования, стремление сократить долговые обязательства финансовых институтов вызвали резкое падение спроса во многих странах. В результате кризис, начавшийся как финансовый, превратился в глобальный экономический кризис.

Важнейшим каналом распространения кризиса был обвал мировой торговли. В некоторых странах объем экспорта сократился вдвое по сравнению с тем же периодом 2008 года. Страны, экспортирующие товары длительного пользования и инвестиционные товары, а также страны, в экспорте которых преобладают сырьевые товары, больше всего пострадали от спада в торговле.

Один из наиболее обсуждаемых вопросов, особенно в России, касается продолжительности кризиса. Но специалистам уже сегодня ясно, что восстановление нынешнего кризиса будет долгим и трудным.

Лучший способ определить продолжительность кризиса — изучить динамику прошлых кризисов. Одно из последствий кризиса — рост государственного долга — в среднем 86% от докризисного уровня. При этом рост в основном связан не с увеличением государственных расходов на антикризисные меры, а со снижением налоговых поступлений.

Кризисы начала XX в. и кризис 2008-2009 гг. при всем их различии имеют и некоторые общие черты.

1. Кризис в России основан на сильной зависимости от мировой экономики. Россия вовлечена в глобальную экономику (в качестве сырьевого донора) и зависит от всех ее колебаний.

2. Чем глубже становился кризис на развитых рынках, тем значительнее отток капиталов из России;

3. Усиление деградации потенциала российской промышленности;

4. Смещение экономической активности из производственной сферы в сферу обращения;

5. Закрытие многих предприятий и рост безработицы.

6. Крайне уязвимое положение российского банковского сектора;

7. Создание кредитного ажиотажа. Сомнительная эффективность многих инвестиционных проектов, начатых на волне бума, но не способных выдержать кризис;

8. Увеличение процентной ставки;

9. Недостаток ликвидности в банках;

10. Неплатежи по кредитам;

11. Биржевой кризис, или падение фондового рынка;

12. Наращивание корпоративного внешнего долга.

2. ВЛИЯНИЕ МИРОВОГО ЭКОНОМИЧЕСКОГО КРИЗИСА НА СОСТОЯНИЕ БАНКОВСКИХ СИСТЕМ

2.1 Банковская система Китая в условиях мирового экономического кризиса

В условиях кризиса в ноябре 2008 г. Госсовет Китая решил выделить 4 триллиона долларов на стимулирование экономики. юаней (586 млрд. долл.), причем из госбюджета выделили 1,18 трлн. юаней, остальная часть (примерно 2,8 трлн. юаней) формировались местными бюджетами и дополнительными банковскими кредитами. Таким образом, банковская система страны взяла на себя значительную часть инвестиций в пакет принятых мер по оздоровлению экономики.

На международном экономическом форуме в Давосе премьер Госсовета КНР Вэнь Цзябао заявил, что для поддержания экономического роста в 2008 г. был принят ряд политических мер по отношению к финансовому сектору, включающий дополнительное увеличение кредитования, оптимизацию структуры выдаваемых кредитов и обеспечение большей финансовой поддержки сельскому хозяйству, а также малому и среднему бизнесу.

Банковский сектор Китая является основным каналом финансирования экономики. Поэтому эффективность его работы — залог успешного экономического развития. Для облегчения положения китайских банков в 2008г. норма обязательного резервирования снизилась 4 раза в общей сложности на 2% для крупных банков и на 4% − для мелких и средних, что позволило повысить общую ликвидность банковской системы на 800 млрд. юаней. На эту же сумму возрос объем кредитования в январе 2009г. Даже при сохранении темпов экономического роста такой резкий рост кредитования неизбежно сопровождался снижением контроля над рисками и, как следствие, увеличением объема неработающих кредитов. По данным Комиссии по банковскому регулированию и контролю (КБРК) доля «плохих» долгов в банковской системе Китая составляло 2,45% (снижение за 2008 год составило 3,71%, или 700,24 млрд. юаней).

Вероятность неблагоприятного для банковского сектора развития событий обусловлена

Во-первых, отличительной чертой китайской банковской системы является высокая доля государственной собственности в банковском капитале и решающее влияние государства на распределение кредитов. Эти факторы обычно и становятся главными причинами принятия необоснованных кредитных решений, переполненности банковских штатов, чрезмерного числа филиалов и т.п., что является причиной серьезных банковских кризисов.

Во-вторых, Центральный банк Китая, НБК, еще не является независимым и в реализации своей денежно-кредитной политики вынужден подчиняться директивам китайского правительства.

В-третьих, в Китае в последние годы были проведены фундаментальные реформы, цель которых заключалась в создании эффективной и конкурентоспособной банковской системы на мировом рынке, действующей в соответствии с рыночными принципами. Однако для этих преобразований были установлены слишком сжатые сроки. Очевидно, что когда начался последний этап реформ, правительство недооценило глубину существующих проблем, сводя их исключительно к финансовым затруднениям банков.

Подход китайских властей к процессу банковской реформы вызывает сомнения в их понимании основных причин проблем, а именно роли государственного вмешательства в накоплении банками огромного объема «плохих» кредитов.

Масштаб проблем, стоящих перед Китаем, чрезвычайно велик. Экспортно-ориентированная экономика Китая чрезвычайно уязвима перед мировым экономическим кризисом, и ее переориентация на внутренний рынок — очень сложная задача, решение которой требует много времени и огромных усилий. Проблемы, существующие в банковском секторе Китая, усугубляются не только необходимостью финансирования антикризисных экономических проектов, но и отсутствием в настоящее время адекватной программы восстановления финансовой системы.

2.2 Банковский сектор США вначале глобального экономического кризиса

События в США — от национализации ипотечных агентств до банкротства банков «большой пятерки» и неприятностей крупнейшей страховой компании AIG — сигнализировали о наступлении мирового финансового кризиса.

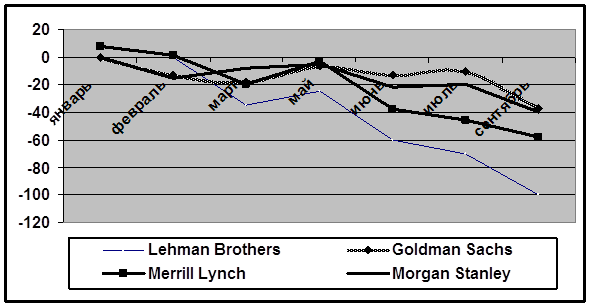

Раздувание пузыря некачественного кредитования на ипотечном рынке США, начавшееся в 2006 году, вкупе с легкомысленным отношением к финансовым инструментам, основанным на них, привели к масштабному кризису в финансовом секторе, который привел к гибели некоторых из них большие компании. Bear Stearns, один из «большой пятерки», группы старейших и наиболее влиятельных банков Америки, в которую также входили Goldman Sachs, Lehman Brothers, Merrill Lynch и Morgan Stanley, не смог устоять перед дефолтом по ипотеке. Оставшаяся четверка превратилась в тройку. 14 сентября почти одновременно случилось два значимых события — Lehman Brothers объявил о своем банкротстве, а Merrill Lynch о продаже. Оба события спровоцировали волну распродаж на мировом фондовом рынке. Lehman Brothers, завершивший таким образом свою 158-летнюю историю, не включил в заявление о банкротстве дочерние брокерско-дилерские компании. Попытки банка найти покупателя для своего бизнеса долгое время не вызывали спроса — основной потенциальный покупатель, Bank of America, предпочел приобрести Merrill Lynch, заплатив за это всего 50 миллиардов долларов. Наконец, для Lehman Brothers был найден покупатель: это была британская Barclays, которая проявила интерес к некоторым активам банка банкротства и предложила 1,75 миллиарда долларов.

Остальные участники «большой пятерки» — Goldman Sachs, Morgan Stanley решили не рисковать и сменили статус с инвестиционных банков на банковские холдинги. Это поставило их под более жесткий контроль со стороны ФРС и предоставило больше свободы действий на финансовых рынках. Это решение фактически положило конец эре разделения американских банков на коммерческие и инвестиционные, которое началось семьдесят пять лет назад президентом Соединенных Штатов Франклином Делано Рузвельтом, чтобы отделить депозиты населения от рискованной игры на фондовом рынке.

Рисунок 2

Динамика акций «Большой пятерки» в 2008г., за исключением Bear Stearns

Таблица 1

Задолженность крупнейших финансовых компаний США

| Компании | Задолженность, $ млрд. | В том числе долгосрочная, $ млрд. | % |

| Fannie Mae | 638,429 | 562,139 | 67,0 |

| Freddie Mac | 768,468 | 442,638 | 57,6 |

| AIG | 964,704 | 570,236 | 59,1 |

| Компании | Задолженность, $ млрд. | В том числе долгосрочная, $ млрд. | % |

| Lehman Brothers | 344,511 | 145,640 | 42,3 |

| Merrill Lynch | 931,432 | 696,682 | 74,8 |

| Goldman Sachs | 1043,327 | 292,755 | 28,1 |

| Morgan Stanley | 996,735 | 451,167 | 45,3 |

| Bank of America | 1554,184 | 298,508 | 19,2 |

Самым решительным действием правительства США, объявленным 17 сентября и вызванным сильнейшим ростом цен на акции за последние шесть лет, было создание специального фонда, который будет заниматься выкупом и обслуживанием проблемных кредитов банков. В Соединенных Штатах уже есть опыт создания такого фонда: Resolution Trust, сформированный в конце 1980-х годов после краха ссудно-сберегательных банков, остановил волну банкротств и помог возродить банковскую систему.

Последовательные меры финансовых властей США, положительно повлиявшие на фондовый рынок — национализация Freddie Mac и Fannie Mae, спасение AIG и, в частности, создание аналога Resolution Trust — позволили им заявить что кризис почти побежден, по крайней мере, самая опасная фаза уже пройдена. С ними согласен Доминик Стросс — Кан, управляющий директор Международного валютного фонда, считающий, что основные трудности позади и восстановления мировой экономики начался в 2009 г.

2.3 Влияние мирового финансового кризиса на банковскую систему России

Мировой финансово-экономический кризис также серьезно повлиял на Россию, которая с каждым годом все активнее участвует в мировой финансовой и экономической системе. Мировой кризис оказался крайне острым и болезненным для банковской системы и инвестиционных компаний.

Основные каналы воздействия кризиса на российский банковский сектор следующие. Во-первых, массовая продажа российских акций иностранными владельцами вызвала панику и четырехкратный обвал российских фондовых рынков. Значительное ухудшение условий фондирования российских банков за рубежом вследствие кризиса на мировом финансовом рынке в сочетании с существенным замедлением темпа прироста денежной массы привело к обострению проблемы ликвидности в банковском секторе, ухудшению ситуации на межбанковском кредитном рынке, снижению платежеспособности банков.

В IV квартале 2008 г. 100 крупнейших российских банков привлекли кредиты Банка России, общей суммой в 3,1 трлн. руб., для увеличения объема собственной ликвидности. Стабилизационные кредиты Внешэкономбанка (ВЭБ) успели получить госбанки ВТБ (200 млрд. руб.) и Россельхозбанк (25 млрд. руб.) и частные банки Альфа-банк, Ханты-Мансийский банк, Номос-банк и Газпромбанк на общую сумму 32 млрд. руб. Сбербанк получил субординированный кредит на 500 млрд. руб. от Центробанка. Обострение ранее нерешенных проблем российской банковской системы в текущих условиях повысило вероятность реализации системных банковских рисков. К числу основных проблем российской банковской системы можно отнести:

1. Нехватку ликвидности ввиду исчезновения ее традиционных источников высокие экспортные цены и приток капитала;

2. Сохранение низкого уровня капитализации банков;

3. Ограниченные возможности региональных банков получать достаточное рефинансирование;

4. Опережающий темп роста активов по сравнению с темпами увеличения собственных средств (капитала) кредитных организаций;

5. Замедление темпа роста зарегистрированного уставного капитала действующих кредитных организаций;

6. Снижение темпов прироста привлеченных кредитными организациями вкладов (депозитов) населения и средств организаций;

7. Сохранение тенденции к наращиванию присутствия на рынке банковских услуг банков с иностранным участием в уставном капитале;

8. Заметное сжатие рынка межбанковских кредитов;

9. Увеличение доли убыточных кредитных организаций;

10. Несбалансированность структуры активов и низкое качество пассивов;

11. Отсутствие должного доверия между кредиторами, а также доверия к ним со стороны клиентов.

Во-вторых, в то время как российские предприятия и организации имели крупный негосударственный внешний долг, оцениваемый примерно в 500 миллиардов долларов. дол. США, при наличии необходимости возврата этого долга во второй половине 2008 г. в размере 60 млрд. дол. и в 2009 г. – в размере 100 млрд. дол. произошло ухудшение условий кредитования российских банков, предприятий и организаций со стороны международных инвесторов. Все это привело к острому кризису ликвидности, который поставил некоторые российские банки и компании на грань банкротства и вынудил государство прибегнуть к масштабной финансовой помощи.

В-третьих, произошел рост курса доллара по отношению к рублю. Только за четыре месяца 2008 г. курс доллара по отношению к национальной валюте РФ повысился на 22% – с 23 руб. до 28 руб. к началу декабря 2008 г., а на данный момент курс доллара укрепился еще почти на 18% относительно показателей конца 2008 г. Повышение курса доллара вызвало некоторую панику среди населения, которое начало покупать доллары, заменять рублевые вклады долларовыми, снимать рублевые вклады из банков, конвертировать эти средства в доллары и держать их дома. Банковская система России осталась на плаву после первой волны финансового кризиса благодаря грамотным и своевременным действиям государства в лице Правительства и Центрального банка.

3. АНТИКРИЗИСНЫЕ МЕРОПРИЯТИЕ В БАНКОВСКОМ СЕКТОРЕ РОССИИ

Опыт многих стран показывает, что оптимальное решение по выходу из экономических кризисов – сочетание мероприятий денежно-кредитной политики (ДКП) и бюджетно-налоговой (БНП).

На первом этапе — развертывании экономического кризиса — меры денежно-кредитной политики предпочтительнее, так как они позволяют оперативно решать самые острые проблемы: недоверие, рост экономических рисков, недостаток ликвидности, страх банкротства и другие. На втором этапе – преодоление спада (выхода из стагфляции) – наибольшее значение приобретают меры БНП.

На первом этапе нынешнего кризиса в нашей стране, как и в большинстве стран мира, упор был сделан на меры денежно-кредитного регулирования. Стоимости антикризисных мероприятий составила – 4 трлн. руб., или с учетом утвержденных налоговых стимулов – 6 трлн. руб., или почти 14% ВВП. В США на эти цели выделено 25% ВВП, в Великобритании 37%

Весь пакет антикризисных мер ДКП России включает следующее:

1. Предоставление ликвидности банковскому и частному сектору. В то же время большая часть средств для частного сектора выделялась не напрямую, а через специализированные государственные учреждения.

2. Банк России и Правительство Российской Федерации приняли решение не банкротить банки, испытывающие финансовые затруднения, а принять другие меры по предупреждению банкротства, включая реорганизацию, присоединение, слияние и реорганизацию. После вступления в силу ФЗ «О дополнительных мерах для укрепления стабильности банковской системы в период до 31 декабря 2011г.» акцент был сделан не на отзыв лицензии, согласно ст. 20 ФЗ «О банках и банковской деятельности» (установившей обязанность Банка России отозвать у банка лицензию, если банк не в состоянии рассчитаться с кредиторами в течение 14 дней), а на санацию банка-банкрота. Хотя данная мера позволяет стабилизировать положение в отрасли и восстановить доверие к национальным банкам, у этого решения есть серьезный недостаток: оно подрывает ответственность собственников и менеджеров банков за результаты хозяйственной деятельности и перекрывает риски частного предпринимательства на налогоплательщиков.

3. Банк России вынужден совмещать стабилизацию финансового положения в банковской системе с ее реформированием. Основное направление реформирования консолидация банковского сектора под давлением административных требований. Вместо добровольной концентрации банковского капитала под влиянием рыночных сил упор сделан на принудительную скупку банков ограниченным числом «покупателей». Только за октябрь-ноябрь 2008 г. на российском рынке прошло уже более десятка сделок по слиянию и поглощению банков. Эксперты выделяют четыре группы активных покупателей банков, испытывающих трудности: государственные банки, крупные коммерческие банки, непрофильные предприятия. В результате вместо реформирования банковской системы происходит частичное огосударствление банковской системы.

4. Введение нормы государственной гарантии 100% сохранности по вкладам физических лиц в размере до 700 тыс. рублей. Данные гарантии охватывают 98% вкладов в российских банках. Практически все страны в условиях нынешнего финансового кризиса вводили подобные меры для предотвращения «банковских паник» и восстановления доверия общества к банковским институтам. Только в отличие от Запада в России, во-первых, государственные гарантии распространяются только на вклады физических лиц, тогда как в других стран – и на средства предприятий. И, во-вторых, если вводимые в развитых странах государственные гарантии сохранности банковских депозитов носят временный характер, то в нашей стране время действия гарантий вкладов, введенных в период кризиса, не определено.

5. Создание универсального механизма, который позволил бы привлекать ресурсы коммерческих организаций на санацию проблемных банков. В настоящее время функция отбора стратегических инвесторов для банков-банкротов пока возложены на Агентство страхования вкладов (АСВ).

Оно «ведет» примерно 10 проектов по санации банков, то есть их символической покупке стратегическими инвесторами. Оценить ситуацию в проблемном банке и найти инвестора (покупателя) требует времени, а именно его в условиях кризиса нет. К тому же возможности АСВ ограничены санация 20–40 банков. В то время как, по оценкам Банка России, в санации уже нуждаются от 50 до 70 банков. По этим причинам Банк России в ряде случаев применяет не институциональную процедуру, а практику «ручной настройки», доверяя санацию проблемных банков избранным покупателям, что создает почву для махинаций и манипуляций.

6. Банк России поощряет символическую покупку проблемных банков государственными структурами. Во многом это обусловлено тем, что частные банки не хотят покупать непрозрачные банки.

Выход национальной экономики из кризиса во многом будет определяться тем, как будут определены меры государственной политики по институциональной реформе финансового сектора и характер проводимой ДКП.

ЗАКЛЮЧЕНИЕ

Россия стала далеко не первой страной, столкнувшейся в 2008 – 2009г.г. с масштабным экономическим кризисом и кризисом банковской системы в частности. Экономическая ситуация ухудшилась не за один день, этому предшествовал ряд других процессов, происходивших как в самой стране, так и за ее пределами, последствия которых постепенно накапливались и просто не могли не привести к тому, что мы имеем сейчас.

В течение первых восьми месяцев 2008 г. развитие российской экономики и банковской системы проходило весьма динамично — рост темпов ВВП составил примерно 8% в год. В сентябре 2008 г. в результате резкого обострения мирового финансового кризиса ситуация в экономике России кардинально изменилась.

Начался мощный отток частного капитала, который сопровождался резким падением цен на акции на российских фондовых биржах. Российские компании и банки оказались отрезанными от иностранных источников финансирования.

Ухудшилась ситуация с ликвидностью кредитных организаций. Некоторые банки начали задерживать платежи и выдачу средств со вкладов населения. В результате усиливавшегося недоверия банков друг к другу резко снизились объемы операций межбанковского кредитования.

Началось стремительное падение мировых цен на нефть и другие экспортируемые Россией товары. Заметно ухудшилось финансовое положение производителей экспортной продукции.

В целом за 2008 г. чистый отток частного капитала составил примерно 133 млрд. долларов. Причем практически весь он пришелся на последний, IV квартал 2008 года. Международные резервы России сократились с 479 млрд. долл. США на 1 января 2008 г. до 427 млрд. долл. США на 1 января 2009 года. Для выхода из кризиса Россия использует мероприятия денежно-кредитной и бюджетно-налоговой политики.

Антикризисные меры ДКП заключается в следующем:

1. Предоставление ликвидности банковскому и частному сектору;

2. Банк России и правительство РФ приняли решение предупреждения банкротства банков, столкнувшиеся с финансовыми трудностями;

3. Банк России вынужден совмещать стабилизацию финансового положения в банковской системе с ее реформированием;

4. Введение нормы государственной гарантии 100% сохранности по вкладам физических лиц;

5. Создание универсального механизма, который позволил бы привлекать ресурсы коммерческих организаций на санацию проблемных банков;

6. Банк России поощряет покупку проблемных банков госструктурами.

К настоящему времени ситуация в банковской системе в значительной мере стабилизировалась. Отток вкладов населения из банков достиг максимума в октябре 2009 года (тогда он составил 6%) и практически прекратился в ноябре. В декабре возобновился приток средств населения во вклады. Ситуация с ликвидностью нормализовалась. Девальвация была постепенной и управляемой. Началась она 11 ноября 2008 года. Закончилась 23 января 2009 года. С этого дня была установлена верхняя граница стоимости бивалютной корзины на уровне 41 рубль, что при курсе 1,3 долл. США за 1 евро соответствует примерно 36 руб. за 1 долл. США.

Хочется надеяться, что кризис позволит понять, чем больна российская банковская система и самое главное, что нужно сделать в перспективе для ее становления и прогрессивного развития. Прежде всего, необходима смена самой парадигмы развития российской финансово-банковской системы, ориентированной не только на использование мирового опыта развития банковской системы, но и на критическое переосмысление зарубежного и отечественного банковского дела в свете современного глобального кризиса с учетом национальных интересов и приоритетов.

СПИСОК ИСПОЛЬЗОВАННЫХ ИСТОЧНИКОВ И ЛИТЕРАТУРЫ

Нормативно-правовые акты:

1. Федеральный закон Российской Федерации: [федер. закон: принят Гос. Думой 2 декабря 1990 г. №395-1 по состоянию на 28 апреля 2009 г. ] «О банках и банковской деятельности».

Специальная литература:

2. Геращенко, В.В. Россия и деньги. Что нас ждет? /В.В. Геращенко. – М.: Астраль: Русь-Олимп, 2009.

3. Лаврушина, О.И. Банковский менеджмент. / О.И. Лаврушина. – М.: КНОРУС, 2009.

Периодические издания:

4. Аганбегян, А. Г. Об особенностях современного мирового финансового кризиса и его последствий для России / А.Г. Аганбегян // Деньги и кредит – 2008 — № 12 — с.3-9.

5. Ананьев, Д.Н. Банковский сектор России: итоги и перспективы развития / Д.Н. Ананьев // Деньги и кредит – 2009 – №3 – с.3-8

6. Голодова, Ж.Г. Кризисы современной России: Общие и особенные тенденции в банковском секторе / Ж.Г. Голодова // Финансы и кредит – 2009. №40 (376) — с.23-29

7. Зверев, А.В. Проблемы развития российской банковской системы и меры по их преодолению / А.В. Зверев // Деньги и кредит – 2008 — №12 – с.10-21

8. Обухов, Н.П. Экономические кризисы в России в начале ХХ века / Н.П. Обухов // Финансы – 2009 9 – с.64-67

9. Саркисянц, А.Г. Российская банковская система на фоне банковской системы Европы: кризис и перспективы / А.Г. Саркисянц // Аудитор – 2009. — №10 – 54-57

10. Улюкаев, А. В. Меры противодействия мировому финансовому кризису / А.В. Улюкаев // Деньги и кредит – 2008 — № 10 — с. 3-4.

Электронные ресурсы:

11. Официальный сайт Центрального банка Российской Федерации / Режим доступа: http://cbr.ru/

12. Справочная правовая система: Консультант Плюс / Режим доступа: http://www.consultant.ru/

Источник: расчеты Центра макроэкономических исследований Сбербанка РФ на основе данных Министерства торговли США, Бюро экономического анализа.