4. Проанализировать проблему ликвидности инвестиционных проектов;

5. Рассмотреть основные денежные потоки инвестиционного проекта, которые играют главную роль при оценке финансовой состоятельности проекта.

1. Критерии коммерческой состоятельности инвестиционного проекта

Смысл общей оценки инвестиционного проекта [(investment) project evaluation/appraisal] заключается в представление всей информации о последнем в виде, позволяющем лицу, принимающему решение, сделать заключение о целесообразности (или нецелесообразности) осуществления инвестиций. В этом контексте особую роль играет коммерческая оценка (commercial evaluation = финансово-экономическая оценка).

Оценка коммерческой состоятельности – заключительное звено проведения предынвестиционных исследований. Она должна основываться на информации, полученной и проанализированной на всех предшествующих этапах работы. Коммерческая оценка олицетворяет собой интегральный подход к анализу инвестиционного проекта. Суть коммерческой оценки проекта состоит в получении информации, позволяющей заинтересованным лицам принимать решения о реализации или отказе от проекта. Для принятия решения о реализации инвестиционной идеи необходимо, чтобы она соответствовала двум основным требованиям:

- обеспечивала возврат вложенных средств, желаемую доходность (реализация идеи должна быть целесообразна с точки зрения получения будущих доходов);

- обеспечивала возможность вовремя и в полном объеме расплачиваться по обязательствам (реализация идеи должна быть возможной с точки зрения финансовой схемы).

коммерческая оценка инвестиционного проекта проводится по двум основным направлениям:

1) оценка эффективности инвестиционных затрат проекта.

Анализ эффективности предполагает оценку степени привлекательности проекта с точки зрения его доходности. Доходность проекта определяется дополнительной прибылью, возникающей у компании в результате его реализации. Для анализа эффективности проводится расчет таких показателей, как простой и дисконтированный период (срок) окупаемости, NPV (чистая дисконтированная стоимость проекта), IRR (внутренняя норма доходности), рентабельность инвестиций и ряда других.

2) оценка финансовой состоятельности проекта.

Анализ финансовой состоятельности предполагает оценку способности компании в полном объеме расплачиваться по обязательствам проекта. Анализ финансовой состоятельности проводится на основании модели расчетного счета и базируется на контроле положительного остатка свободных денежных средств в каждом интервале планирования. [1, с. 366]

Методы оценки эффективности инвестиционных проектов

... монтажа и пуско-наладочных работ, период функционирования); 9) коммерческая (финансовая и экономическая) оценка проекта. Вышеприведенная структура в целом соответствует структуре бизнес-плана инвестиционного проекта. Смысл общей оценки инвестиционного проекта заключается в представление всей ...

Оценка финансовой состоятельности проекта основывается на построении отчета о движении денежных средств и контроле отсутствия дефицита бюджета. Отчет о движении денежных средств учитывает все составляющие притоков и оттоков денежных средств.

Критерием финансовой состоятельности проекта является обеспечение неотрицательного остатка свободных денежных средств в каждом из интервалов планирования на протяжении всего горизонта рассмотрения проекта. Поток денежных средств в отдельных периодах (не нарастающим итогом) может иметь отрицательное значение, главное, чтобы при этом поток нарастающим итогом оставался положительным (табл. 1.1).

Таблица 1.1. Оценка финансовой состоятельности проекта на основании анализа отчета о движении денежных средств: контроль неотрицательного остатка свободных денежных средств

| Отчет о движении денежных средств (итоговые позиции) |

1 кв. |

2 кв. |

3 кв. |

4 кв. |

5 кв. |

| Поток денежных средств | 62 | 12 | 100 | -121 | 188 |

|

Поток денежных средств нарастающим итогом (расчетный счет) |

62 |

74 |

174 |

53 |

241 |

2. Основные денежные потоки инвестиционного проекта

расчет будущих денежных потоков

Только поступающие денежные потоки могут обеспечить реализацию инвестиционного проекта.

Денежный поток инвестиционного проекта

шаги расчета

На каждом шаге значение денежного потока характеризуется:

Þ притоком , равным размеру денежных поступлений (или результатов в денежном выражении) на этом шаге;

Þ оттоком , равным затратам на этом шаге;

сальдо (активным балансом, эффектом)

Сальдо

Сальдо денежной наличности нарастающим итогом не должно быть отрицательной величиной. Если по расчетам это все-таки происходит, то это «сигнал» того, что финансовых источников для реализации проекта недостаточно и необходимо привлечь дополнительные собственные или заемные ресурсы.

Для оценки финансовой реализуемости проекта наряду с денежным потоком рассматривается также накопленный денежный поток.

Накопленный денежный поток

Финансовая состоятельность инвестиционного проекта оценивается с помощью отчета о движении денежных средств, что позволяет получить реальную картину состояния средств на предприятии и определить, достаточно ли их для конкретного инвестиционного проекта. [3, с. 63]

Денежный поток обычно состоит из потоков от отдельных видов деятельности (табл. 2.1):

1) поток реальных денег от производственной или оперативной деятельности (производство и сбыт товаров и услуг);

2) поток реальных денег от инвестиционной деятельности;

3) поток реальных денег от финансовой деятельности.

Таблица 2.1. Характеристика денежных потоков

| Вид деятельности предприятия | Выгоды (приток) | Затраты (отток) |

| Инвестиционная |

Продажа активов Поступления за счет уменьшения оборотного капитала |

Капитальные вложения Затраты на пусконаладочные работы Ликвидационные затраты в конце проекта Затраты на увеличение оборотного капитала Средства, вложенные в дополнительные фонды |

| Операционная |

Выручка от реализации Прочие и внереализационные доходы, в том числе поступления от средств, вложенных вдополнительные фонды |

Производственные издержки Налоги |

| Финансовая |

Вложения собственного (акционерного) капитала Привлечение средств: субсидий, дотаций, заемных средств, в том числе и за счет выпуска предприятием собственных долговых ценных бумаг |

Затраты на возврат и обслуживание займов и выпущенных предприятием долговых ценных бумаг Выплаты дивидендов |

Информационным обеспечением расчета потоков реальных денежных средств служат следующие входные формы:

- таблица инвестиционных издержек, в которой отражаются капиталовложения в период строительства и производства;

- программа производства и реализации по видам продукции, включающая объем производства в натуральном и стоимостном выражениях, объем реализации в натуральном выражении, цену реализации за единицу продукции;

- завершающей позицией данной формы является выручка от реализации;

- среднесписочная численность работающих по основным категориям работников;

- текущие издержки на общий объем выпуска продукции (работ и услуг), включающие материальные затраты, расходы на оплату труда и отчисления на социальные нужды, обслуживание и ремонт технологического оборудования и транспортных средств, административные накладные расходы, заводские накладные расходы, а также издержки по сбыту продукции;

- структура текущих издержек по видам продукции;

- потребность в оборотном капитале;

- Вся указанная информация помещается в таблицу, которая отражает поток наличности (реальных денежных средств) при осуществлении инвестиционного проекта.

В динамике отчет о движении денежных средств представляет собой фактическое состояние счета компании, реализующей проект, и показывает сальдо на начало и конец расчетного периода. Условием успеха инвестиционного проекта служит положительное значение общего сальдо денежного потока.

В случае получения отрицательной величины сальдо накопленныхденег необходимо будет привлечь дополнительные собственные или заемные средства и отразить их в расчетах эффективности.

В процессе инвестиционного проектирования оценка финансовой состоятельности может дополняться выбором варианта в зависимости от условий и целей проекта. При выполнении технико-экономического обоснования (далее – ТЭО) расчет потоков реальных денег осуществляется, как правило, в несколько этапов. Величина и время привлечения заемных средств определяются размерами и периодами появления дефицита денег. То же относится и к возврату займов, связанных с величиной накопленного сальдо реальных денег. Порядок и сроки привлечения средств и их возврата влияют на общий объем инвестиций и величину издержек, так как проценты по займам составляют финансовые издержки. [3]

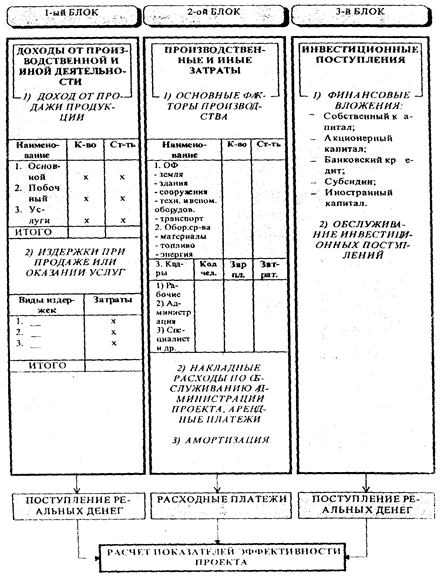

Таким образом, в информационном обеспечении проекта можно выделить три блока, каждый из которых несет определенную смысловую нагрузку:

1. Доходы от производственной и иной деятельности (реализация продукции, работ, услуг…)

2. Производственные издержки, которые представляются двумя подблоками:

- издержки, связанные с созданием и пополнением оборотных средств;

- издержки, возникающие в результате приобретения и пополнения основных фондов.

3. Инвестиционные поступления проекта и их обслуживание.

Для наглядности представим основные информационные потоки в виде таблицы (см. Приложение), причем информационные потоки имеют денежную форму представления.

разнонаправлены, возникают не одновременно, имеют различную длительность существования.

Рассмотрим направление и период возникновения выделенных трех денежных потоков:

Денежные поступления, Денежные платежи, Инвестиционные поступления

Указанные разновременные потоки необходимо привести к одной точке (времени) рассмотрения, для чего используется их дисконтирование. [5, с. 46]

3. Предварительная оценка потребности в инвестициях

Предварительная оценка объемов вложений позволяет выявить ограниченность в ресурсах, что приведет к необходимости сократить возможности проекта и ограничить его мощность до минимального экономически оправданного значения.

Методически данный вид работ принято выполнять в такой последовательности:

- а) составляются во времени потоки наличностей для предлагаемого проекта;

- б) строится финансовый профиль предлагаемого бизнеса с учетом результативного потока наличностей;

- в) анализируется финансовый профиль проекта;

- г) проводится анализ данных прогноза потоков наличностей и финансового профиля проекта.

Рассмотрим содержание каждого из указанных пунктов методики.

а) Метод анализа потоков наличностей ( Cash Flows) представляет собой инструмент финансового планирования и позволяет определить размеры и сроки поступления необходимых вложений для конкретного проекта. Выражение Кэш-Фло ( Cash Flows) из английского языка прочно вошло в лексикон экономистов и стало не менее популярным, чем «маркетинг» и «контролинг». Не существует ни одной организации, будь то финансовый институт, банк, инвестиционный фонд, промышленное предприятие…, действующей в условиях рынка, которая не использует анализ Кэш-Фло в своей инвестиционной деятельности. Это связано с тем, что анализ денежных потоков лежит в основе «классических» методов инвестиционного анализа и используется в наиболее известных методиках планирования и оценки эффективности предпринимательских проектов.

Cash Flows (Кэш-Фло) переводится дословно – поток наличностей, или денежный поток. С методом анализа денежных потоков российские экономисты и предприниматели практически малознакомы, поэтому рассмотрим эту часть анализа более подробно.

поток, отток, приток, сальдо наличностей.

В мировой практике принята следующая терминология:

Приток наличностей, Отток наличностей, Потоки наличностей

- Сальдо – разность между притоком и оттоком наличностей.

Смысл метода прогноза наличностей основывается на анализе разности (сальдо) между двумя прогнозируемыми величинами:

- ожидаемым потоком поступлений наличностей (т.е. притоком наличностей от реализации выпускаемой продукции, оказания услуг, работы и т.д.);

- потоком издержек (т.е. оттока наличностей), который характеризует расходы на приобретение основных фондов, формирование запасов, сырья, материалов, выпуск и сбыт продукции и т.д.

Интервалы времени, в которые определяются значения потоков (приток, отток, сальдо) наличностей, зависят от длительности жизненного цикла проекта. Как правило, для кратко- и среднесрочных проектов временной период между двумя измерениями составляет неделю, месяц, квартал… Для крупных проектов (создание, реконструкция завода) интервал времени принимается год.

Рассмотрим расчет потоков наличностей на примере, используя следующие данные:

Доход от продаж (приток наличностей)

|

Год жизненного цикла |

4 | 5 | 6 | 7 | 8 | 9 |

| млн. руб. | 1000 | 1200 | 1800 | 1200 | 1200 | 500 |

Вложения в основной капитал (отток наличности)

|

Год жизненного цикла |

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| млн. руб. | 0 | 100 | 900 | 500 | 0 | 0 | 0 | 0 |

Затраты на оборотный капитал (отток наличности)

|

Год жизненного цикла |

1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| млн. руб. | 50 | 50 | 100 | 500 | 600 | 600 | 600 | 600 |

Сведем исходные данные в одну таблицу и выполним в ней расчет необходимых итогов.

Таблица 3.1. Потоки наличностей проекта (CashFlows)

| Периоды | прединвестиц | инвестиционный | эксплуатация |

ликвида ция |

|||||

| Годы жизненного цикла | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 | 9 |

| Показатели (млн. руб.) | |||||||||

|

1. Приток наличностей Доход от продаж 2. Отток наличностей (1+2+3) 1) в основной капитал 2) в оборотный капитал 2) налоги 3. Сальдо (1–2) (чистый поток наличности) ( Net Cash Flows ) 4. Кумулятивный поток чистой наличности, накопление ( Cumulative Cash Flows ) |

0 0 50 50 0 -50 -50 |

0 0 150 100 50 0 -150 -200 |

0 0 1000 900 100 0 -1000 -1200 |

1000 100 1000 500 500 0 0 -1200 |

1200 1200 700 600 100 +500 -700 |

1800 1800 700 600 100 +1100 +400 |

1200 1200 700 600 100 +500 +900 |

1200 1200 700 600 100 +500 +1400 |

500 500 50 50 +450 +1850 |

Из таблицы видно, что кумулятивный поток чистой наличности имеет отрицательные значения в периоды прединвестиционный, инвестиционный и в начале эксплуатации оборудования, т.е. на этот период времени и нужны вложения, максимальная величина вложений приходится на 3 и4‑й годы и равна 1200 млн. руб.

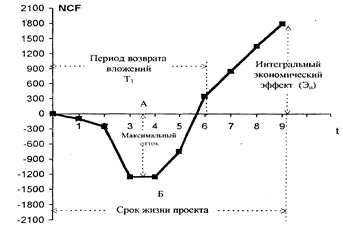

б) Построение финансового профиля проекта

Под финансовым профилем понимается графические изображение динамики дисконтированного чистого денежного потока, рассчитанного нарастающим итогом ( Cumulative Cash Flow Diagram).

Используя данные табл. 3.1, построим финансовый профиль для нашего примера (рис. 3.1).

В рассмотренном примере принято, что дисконтирование (учет фактора времени) произведено по значениям притока и оттока наличностей ранее, т.е. в исходных данных представлены дисконтированные величины, поэтому в табл. 3.1 эти расчеты не включены.

Из финансового профиля наглядно видны и легко определяются первые приближенные значения следующих обобщающих финансовых показателей:

максимальный денежный отток ресурсов (координата АБ);

возможный период возврата капитальных вложений, Т1 ;

интегральный экономический эффект проекта.

в) Анализ потоков наличности и финансового профиля проекта позволяет определить величины необходимых инвестиций для каждого года; время и объемы их возможного возврата. Эти данные для наглядности представим в виде рабочей таблицы:

Рабочая таблица

| год | 1 | 2 | 3 | 4 | 5 | 6 | 7 | 8 |

| млн. руб. | ||||||||

|

Потребность в инвестициях а) годовая б) кумулятивная Суммы возможного возврата инвестиций |

-50 -50 0 |

-150 -200 0 |

-1000 -1200 0 |

0 0 0 |

0 0 500 |

0 0 1100 |

0 0 500 |

0 0 500 |

Рис. 3.1 Финансовый профиль

Для рассматриваемого примера (см. рабочую таблицу) вложения средств в проект происходят порциями в течение трех лет. Погашение вложений может начаться через год после инвестирования. На 4-м году издержки на производство и вложения в основной капитал равны сумме реализации продукции, поэтому возврат вложений не рационален.

Погашение вложений может быть выполнено менее, чем за два года и в дальнейшем, начиная с 6-го года, начинается накопление чистого дохода.

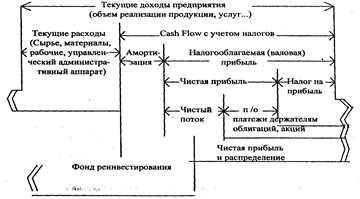

Рассмотрим, как после погашения привлеченных инвестиций с учетом российского законодательства распределяются текущие доходы предприятия (рис. 3.2).

Рис. 3.2 Распределение текущих доходов предприятия на основе Российского законодательства

Согласно рис. 3.2, любая фирма заинтересована в увеличении амортизационных отчислений, т. к. эта часть средств не облагается налогами и напрямую идет на реинвестирование.

Платежи держателям облигаций и акций уменьшают финансовые возможности фирмы, снижая уровень реинвестирования, формирования социальных и иных фондов фирмы, что необходимо учитывать на этапе выбора источников финансирования. Указанные виды затрат надо попытаться минимизировать.

Очень важно найти пути снижения налога на прибыль, а также сокращения текущих расходов за счет использования новейших технологий. [4]

Финансирование проекта

При финансировании проекта решаются следующие основные задачи:

- определение источников финансирования и формирование такой структуры инвестиций, которая позволяет достичь финансовой реализуемости проекта при требуемом уровне эффективности для каждого их участников проекта;

- распределение инвестиций во времени, что позволит уменьшить общий объем финансирования и использовать преимущества более позднего вложения средств в проект.

Большинство проектов предполагает затраты (инвестиции) в начальный период и получение денежных поступлений в дальнейшем. При этом проект будет финансово реализуемым, если для него имеется достаточная сумма(собственных или привлеченных денег).

Обычно выделяют следующие способы финансирования проекта :

- акционерное

из государственных источников,

- долговое финансирование, производимое за счет кредитов банков и долговых обязательств юридических и физических лиц;

лизинговое

за счет авансовых платежей будущих пользователей,

В общем случае могут быть:

Собственные

Главную роль среди собственных источников финансирования играет прибыль, остающаяся в распоряжении компании после уплаты налогов и других обязательных платежей. Отчисления от прибыли, направляемые на производственное развитие, могут быть использованы на любые инвестиционные цели.

Вторым по значению собственным источником финансирования являются амортизационные отчисления на действующий основной капитал. Их размер зависит от объема используемых компанией основных фондов и других активов (земельных участков, являющихся собственностью предприятия, промышленной собственности в виде торговой марки, патентов, интеллектуальной собственности (ноу-хау, программные продукты, алгоритмы и т.д.)) и принятой политики их амортизации (использования различных методов амортизации).

Формирование других собственных источников финансирования является, как правило, предметом тактического или оперативного планирования. К ним относятся: денежные накопления и сбережения предпринимателей; непрогнозируемые поступления на счет предприятия, например, безвозвратные ссуды из внешних источников, благотворительные взносы, страховые выплаты от страхования производственной деятельности при наступлении страхового события в случае ущерба, причиненного собственности предприятия; денежные суммы, получаемые в качестве неустоек и штрафов; заем денежных средств у родных и знакомых (используется одной третью малых предприятий в России), а также увеличение основного капитала в результате поглощения (абсорбции) других собственников, слияний и т.п.

Перспективными видами внутренних источников финансирования инвестиций являются средства, привлекаемые предприятием за счет проектного финансирования, факторинга, развития торгово-сбытовой сети и др.

- Внешние

Главную роль среди внешних источников финансирования играют долгосрочные кредиты банков. К другим источникам относятся эмиссия облигаций компаний, кредиты из бюджета государства и внебюджетных фондов инвестиционной поддержки (отечественных инвестиционных, венчурных, пенсионных, страховых фондов и компаний, агентств развития и экспортного кредитования и т.д.), а также кредиты поставщиков, покупателей и подрядчиков.

Перспективными видами внешних источников инвестиций являются средства, привлекаемые предприятием за счет инвестиционного лизинга, франчайзинга, толлинга, форфейтинга и др.

Важным внешним источником финансирования инвестиций в экономике открытого типа являются иностранные инвестиции: прямые инвестиции в денежной форме, поступающие от иностранных и международных финансовых институтов, государств, предприятий, физических лиц, а также иныеформы материального (натурально-вещественного), нематериального (франчайзинг) или интеллектуального участия в совместном предприятии.

Привлеченные

Формируются в первую очередь за счет акционерного капитала посредством эмиссии собственных акций, облигаций (бонов), инвестиционных сертификатов (для инвестиционных компаний и фондов), иных ценных бумаг и их размещения на соответствующих рынках, а также за счет приращения акционерного капитала в результате роста котировочной стоимости акций предприятия. Эти источники могут быть использованы корпорациями и их самостоятельными (дочерними) структурами, создаваемыми в форме акционерных обществ.

Для предприятий иных организационно-правовых форм основной формой привлечения капитала является увеличение уставного фонда за счет дополнительных взносов (паев) отечественных и иностранных инвесторов.

По форме собственности на проект все инвестиции подразделяются на собственные и заемные.

собственными инвестициями

Соотношение собственных и заемных финансовых ресурсов создает структуру инвестиций проекта и зависит от целого ряда факторов, основными из которых являются:

- развитость рынка финансовых ресурсов;

- техническая сложность и продолжительность осуществления проекта;

- сложившаяся практика реализации проектов в организации.

В большинстве стран с рыночной экономикой соотношение собственных и заемных средств существенно ниже 1, т.е. доля заемных средств больше 50%. В России это соотношение обычно меньше 1. [2, с. 47–51]

В методической литературе приходится встречать рекомендацию осуществлять подбор источников финансирования, исходя изобеспечения нулевого значения расчетного счета. Подобный подход предполагает, что привлечение кредитов осуществляется по минимуму возникающей потребности, возврат кредитов осуществляется по максимуму возможности. Таким образом, достигается минимизация выплачиваемых процентов по заемным источникам финансирования. Логика такого подхода бесспорна, но практика накладывает на него свои коррективы. Нулевой остаток свободных денежных средств создает риск возникновения дефицита бюджета в случае, если не будет достигнут запланированный уровень дохода периода или фактические затраты окажутся выше запланированных в проекте. Для минимизации рисков возникновения дефицита бюджета рекомендуется поддерживать положительный остаток свободных денежных средств на протяжении всего горизонта планирования. [1, с. 393]

5. Проблема ликвидности

Финансовое состояние любой фирмы (проекта) реальной экономики оценивается его способностью своевременно и в полном объеме осуществлять свои очередные платежи.

Если предприятие (проект) обладает такой способностью, то говорят, что оно (он) – ликвидно, в противном случае отмечают его неликвидность.

С позиции бюджетного подхода, ликвидность означает неотрицательное сальдо баланса поступлений и платежей в течение всего срока жизни проекта. Отрицательные значения накопленной суммы денежных средств свидетельствуют об их дефиците. Нехватка наличности для покрытия всех имеющихся расходов в каком-либо из временных интервалов фактически означает банкротство проекта и, соответственно, делает недостижимыми все возможные последующие «успехи».

Для определения ликвидности фирмы (проекта) используется балансовый метод оценки следующих основных денежных потоков объекта:

1. доходы от реализации произведенной продукции, услуг… (приток денежных средств);

2. затраты на приобретение основных фондов, создание и пополнение оборотных средств, платежи за пользование капиталом, налоги… (отток денежных средств);

3. вложенные средства (инвестиции) в проект, через использование которых обеспечивается в каждый момент времени возможность предприятию производить необходимые выплаты, например, купить основное оборудование (приток денежных средств).

Оценка финансового состояния проекта (ликвидности) состоит в сравнении величин

- притока денежных средств (1‑й и 3‑й потоки в сумме);

- оттока средств (2‑й поток);

- т.е.

проверка баланса расходов и доходов последнего. Притом приток денежных средств в совокупности не должен в каждый момент времени быть меньше оттока денежных средств.

t жизненного цикла проекта.

Главная задача расчета баланса расходов и доходов – проверить синхронность поступления и расходования денежных средств и тем самым подтвердить ликвидность проекта, т. к. неспособность фирмы погасить (уплатить) свои обязательства перед кредиторами и государством может привести к банкротству последнего. Поэтому в каждом проекте обязательно рассматривается ликвидность инновационного предложения.

На практике очень часто сбыт продукции связан с длительным омертвлением средств в расчетах с покупателями, то есть с появлением длительной дебиторской задолженностью. В такой ситуации для поддержания ликвидности фирмы приходится привлекать дополнительные вложения, которые увеличивают потребность в инвестициях, а, следовательно, и выплатах, что снижает эффективность проекта.

Эти неприятности с недостачей средств для платежей присущи отрасли строительных материалов, строительной индустрии, химическому производству.

Проблема ликвидности одна из серьезнейших причин коммерческих неудач предпринимательских проектов, связанных со строительством, реконструкцией, заменой части оборудования, сменой сырья и т.д. [4]

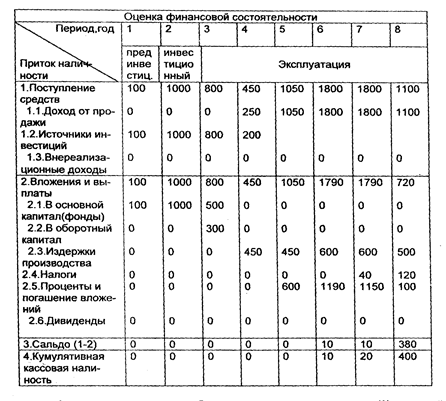

Для выполнения расчета ликвидности проекта принято сводить исходные и расчетные данные в таблицу – «Оценка финансовой состоятельности проекта» (табл. 5.1).

Таблица 5.1. Оценка финансовой состоятельности проекта (ликвидности)

| Период, год | 1 | 2–3 | 4 | 5–15 | 16 | |||||||

|

График осуществления проекта |

прединвестиционный | инвестиционный | эксплуатация | ликвидация | ||||||||

|

Показатели 1 |

2 | 3 | 4 | 5 | 6 | 7 | … | … | 54 | 55 | ||

|

денежные единицы измерений |

руб. |

$ |

руб. |

$ |

руб. |

$ |

руб. |

$ |

руб. |

$ | ||

| 1. Поступления средств (приток наличностей) | ||||||||||||

| 1. 1 доход от продаж (реализация) и услуг | ||||||||||||

|

1. 2 источники финансирования — акционерный капитал — привлеченные ресурсы на возвратной основе |

||||||||||||

| 2. Вложения и выплаты (отток наличностей) | ||||||||||||

| 2. 1 основной капитал | ||||||||||||

| 2. 2 оборотный капитал | ||||||||||||

| 2. 3 издержки производства | ||||||||||||

| 2. 4 налоги | ||||||||||||

| 2. 5 выплаты процентов по кредитам | ||||||||||||

| 2. 6 погашение кредита | ||||||||||||

| 2. 7 дивиденды | ||||||||||||

| 3. Сальдо (1–2) | ||||||||||||

| 4. Кумулятивная (нарастающая) кассовая наличность | ||||||||||||

В таблице представлены четыре раздела:

1. Приток наличности;

2. Отток наличности;

3. Сальдо – разность между ними (превышение / дефицит);

4. Кассовая наличность нарастающим итогом (кумулятивная).

I. В качестве притоков наличности могут выступать:

- доход от реализации основной продукции;

- внереализационные доходы;

- основной акционерный капитал;

- привлеченные денежные ресурсы на возвратной основе (кредиты и облигационные займы) и т.д.

II. Отток наличности включает в себя:

- затраты на формирование основного и оборотного капитала;

- текущие затраты;

- платежи в бюджет (налоги и отчисления);

- обслуживание внешней задолженности (проценты и погашение займов);

- дивидендные выплаты и т.д.

Приведем пример:

Определить ликвидность проекта по следующим данным:

Исходные данные

Предприятие создается для выпуска строительных материалов, его жизненный цикл равен 8 годам. Эксплуатация начинается с 4 года.

Объем затрат и поступлений по годам:

1 год – прединвестиционная фаза – затраты 100 тыс. руб.

2 год – возведение зданий и прокладывание коммуникаций – затраты 1000 тыс. руб.

3 год – приобретение, установка и пуск оборудования – 500 тыс. руб.; приобретение оборотных средств – 300 тыс. руб.

4,5,6,7,8 годы – фаза эксплуатации, приобретение сырья, материалов, выпуск и реализация продукции.

Представим исходные данные фазы эксплуатации в виде таблиц 5.2 и 5.3.

Таблица 5.2. Производственные издержки

| период, год | Эксплуатация | ||||

| показатели, тыс. руб. | 4 | 5 | 6 | 7 | 8 |

| Объем реализации | 250 | 1050 | 1800 | 1800 | 1100 |

| Издержки производства и реализации | 450 | 450 | 600 | 600 | 500 |

Для реализации проекта привлекаются инвестиции: 100; 1000; 800; 200 тыс. руб. по годам от 1 года до 4 года включительно.

Таблица 5.3

| период, год | 1 | 2 | 3 | 4 |

| показатели, тыс. руб. | ||||

| 100 | 1000 | 800 | 200 |

Предприятию предоставляются налоговые каникулы на 4,5,6 годы. Сумма налогов на 7 и 8 годы имеет следующую величину: 40; 120 тыс. руб. соответственно.

Решение

Все исходные данные внесем в таблицу «Оценка финансовой состоятельности проекта» и выполним необходимые вычисления.

Таблица 5.4. Оценка финансовой состоятельности проекта

Как показывают данные таблицы, приток денежных средств (1) в каждый из выделенных временных интервалов не принимает значения, меньшего затратам (2), т.е. рассматриваемый проект ликвиден, хотя в 1,2,3,4,5 годы отсутствует запас (страховой) наличности, т. к. приток – отток = 0.

Заключение

В результате проведённого исследования по теме: «Оценка финансовой состоятельности проекта» можно сделать ряд выводов:

1. Главная цель оценки инвестиционного проекта – обоснование его коммерческой (предпринимательской) состоятельности. Последняя предполагает выполнение двух основополагающих требований:

- Полное возмещение (окупаемость) вложенных средств;

- Получение прибыли, размер которой оправдывает отказ от любого иного способа использования ресурсов (капитала) и компенсирует риск, возникающий в силу неопределенности конечного результата.

финансовой состоятельности проекта

3. При анализе финансовой состоятельности проекта принято выделять инвестиционную, операционную и финансовую виды деятельности.

4. В качестве критерия финансовой состоятельности проекта рассматривается уровень накопленных денежных средств. Необходимое условие осуществимости инвестиционного проекта – неотрицательность накопленных денежных средств на каждом шаге расчетов.

5. Исследование финансовой состоятельности инвестиционного проекта проводится с помощью метода учета потоков денежных средств (Cash Flows).

Анализ планируемых потоков позволяет оценить ликвидность проекта, его способность своевременно отвечать по обязательствам (выплаты по кредитам, расчеты с бюджетом, начисление дивидендов и др.).

6. Денежные потоки наличности должны содержать сводные данные об объемах продаж, инвестициях, производственных и финансовых издержках по каждому году осуществления проекта, образуя соответствующие потоки данных.

7. В качестве притоков денежных средств рассматриваются: поступления от реализации продукции (услуг), внереализационные доходы, увеличение основного акционерного капитала за счет дополнительной эмиссии акций, привлечение денежных ресурсов на возвратной основе (кредиты и облигационные займы).

Оттоками являются: инвестиционные издержки, включая затраты на формирование оборотного капитала, текущие затраты, платежи в бюджет (налоги и отчисления), обслуживание внешней задолженности (проценты и погашение займов), дивидендные выплаты.

8. Для оценки финансовой состоятельности проекта необходимо подготовить исходную информацию об источниках финансирования. Предпринимателем могут быть использованы следующие источники финансирования:

- собственные;

- привлеченные;

- заемные;

- централизованные объединениями, союзами, инвестиционными фондами;

- государственные;

- иностранные.

оценка его ликвидности

С позиции бюджетного подхода, ликвидность означает неотрицательное сальдо баланса поступлений и платежей в течение всего срока жизни проекта, следовательно, для финансовой реализуемости проекта достаточно, чтобы на каждом шаге расчета сальдо и накопленное сальдо суммарного денежного потока (суммы потоков от инвестиционной, операционной и финансовой деятельности) было неотрицательным, т.е. оценка финансовой состоятельности базируется на моделировании бюджета и контроле неотрицательного остатка свободных денежных средств на каждом из этапов реализации проекта.

Библиографический список литературы

1. Васина А.А. Финансовая диагностика и оценка проектов. – СПб.: Питер, 2004. – 448 с.: ил.

2. Орлова Е.Р. Инвестиции: Курс лекций. 2-е изд., доп. и пер. – М.: Омега-Л, 2003. – 192 с.

3. Подшиваленко Г.П., Лахметкина Н.И., Макарова М.В. и др. Инвестиции: Учебное пособие – 2-е изд., перераб. и доп. – М.: КНОРУС, 2004. – 208 с.

4. Рудычев А.А., Дончак И.Д., Рыбакова О.В. Расчет и анализ эффективности предпринимательского проекта: Учебное пособие / Под ред. проф. А.А. Рудычева. – Белгород: Изд-во БелГТАСМ, 1997. – 179 с.

5. Столярова В.А., Гоз И.Г. Оценка эффективности и привлекательности инвестиционных проектов для инвесторов: Учеб. пособие по дистанционному образованию по отраслевому менеджменту. – Белгород: БелГТАСМ, 1998. – 109 с.

6. Чернов В.А. Инвестиционная стратегия: Учеб. пособие для вузов. – М.: ЮНИТИ-ДАНА, 2003. – 158 с.

Приложение

Основные информационные денежные потоки