Основные задачи и методы управления финансами

.

1.1. Сущность управления финансами, цели и задачи. является составной частью общей системы управления социально-экономическими процессами. Оно направлено на совершенствование системы отношений, призванных нормализовать финансовые ресурсы, необходимые для социально-экономического развития общества.

Цель управления финансами

В управление финансами выделяются объекты и субъекты управления. Объектами выступают разнообразные виды финансовых отношений, которые образуют финансовую систему. Субъекты управления финансами – совокупность всех организационных структур, осуществляющих управление финансами – финансовый аппарат.

общегосударственным

финансовый менеджмент

1.2. Объекты управления.

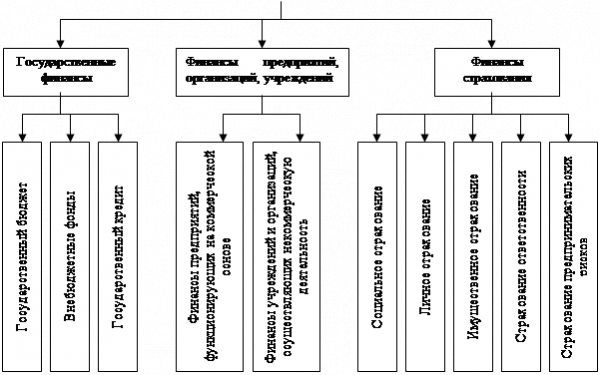

Финансовая система представляет собой финансовые отношения, существующие в рамках данной экономической формации.

Финансовая система

Построение финансовой системы базируется на следующих принципах:

1) Функциональное назначение. Состоит в выполнении каждым звеном финансовой системы своих задач (госбюджет выражает распределительные отношения между государством, предприятиями и населением; финансы предприятий выражают отношения по созданию и использованию денежных фондов предназначенных для обеспечения первичных потребностей общественного воспроизводства).

2) Единство финансовой системы – предопределяется единой экономической и политической основой государства. Это обуславливает единую финансовую политику, проводимую государством через централизованные финансовые органы и единые цели. Управление всеми звеньями происходит на основе единых законодательных и нормативных актах.

3) Территориальность – каждый регион имеет свою финансовую систему со своими территориальными особенностями.

|

|

Рис.1 Финансовая система Российской Федерации

Общегосударственным финансам принадлежит ведущая роль в обеспечении определенных темпов развития всех отраслей народного хозяйства, перераспределении финансовых ресурсов между отраслями экономики и регионами страны, производственной и непроизводственной сферами, а также отдельными группами и слоями населения.

Государственные финансы

В сфере государственных финансов выделяются звенья:

- государственный бюджет

- внебюджетные фонды

- государственный кредит

Государственный бюджет

Бюджет РФ как финансовый план государства базируется на показателях прогноза социально-экономического развития страны на очередной год. Общие показатели и структура доходов и расходов органически связаны с объемами общественного продукта и национального дохода и определяется налоговой системой и бюджетно-финансовой политикой государства.

Внебюджетные фонды

Внебюджетные фонды имеют строго целевое назначение и являются самостоятельными финансово-кредитными учреждениями. По признаку целевой направленности расходования средств их можно объединить в три группы. Первая включает внебюджетные фонды социального страхования, имеющие общегосударственное значение (Пенсионный фонд РФ, Фонд социального страхования РФ, Государственный фонд занятости населения РФ, Фонд обязательного медицинского страхования).

Вторая группа охватывает внебюджетные фонды межотраслевого и отраслевого (ведомственного) назначения (создаются на федеральном уровне для финансирования затрат на НИОКР, социальное и материально-техническое обеспечение отдельных ведомств).

В третью входят различные внебюджетные фонды территориального назначения.

Как финансово-кредитное учреждение внебюджетный фонд может выступать на финансовом рынке в качестве инвестора, приобретая государственные ценные бумаги с целью получения дохода и увеличения финансовых ресурсов.

Государственный кредит

Дополнительные финансовые ресурсы государство привлекает путем продажи на финансовом рынке облигаций, казначейских обязательств и других видов государственных ценных бумаг. Государственный кредит используется также в целях стабилизации денежного обращения в стране.

Государственные займы

уровнем государственного управления

- федеральные финансы

- финансы субъектов РФ

- местные финансы

Финансы предприятий

Финансы предприятий представляют собой денежные отношения, связанные с образованием и распределением денежных доходов и накоплений и их использование на выполнение обязательств перед финансово-кредитной системой и финансирование затрат по расширенному воспроизводству, социальному обслуживанию и материальному стимулированию работающих.

Финансы хозяйствующих субъектов можно выделить в подзвенья:

- финансы коммерческих предприятий и организаций

- финансы некоммерческих организаций

Финансовые отношения этих двух групп хозяйствующих субъектов имеет свою специфику, связанную с формой организации предпринимательской деятельности, формированием доходов и расходов, владения имуществом, выполнением обязательств, налогообложением.

Финансовые ресурсы предприятий представляют собой денежные доходы и накопления (собственные средства), а также денежные поступления извне (привлеченные и заемные средства), используемые ими для производства и реализации товаров и услуг, воспроизводства капитала и рабочей силы.

Финансовые отношения предприятий состоят из четырех групп:

- отношения с другими предприятиями и организациями;

- внутри предприятия;

- внутри объединений, предприятий, которые включают отношения с вышестоящей организацией;

- внутри финансово-промышленных групп, а также холдинга;

- с финансово-кредитной системой – бюджетами и внебюджетными фондами, банками, страхованием, биржами, различными фондами.

От состояния финансов предприятий зависит обеспеченность централизованных денежных фондов финансовыми ресурсами. При этом активное использование финансов предприятий в процессе производства и реализации продукции не исключает участия в этом процессе бюджета, банковского кредита, страхования.

Страхование

Финансы страхования связаны с перераспределением денежных средств, поступающих от физических и юридических лиц. Ущерб по страховым случаям раскладывается между участниками страхования.

По различиям в объектах страхования страховые отношения можно поделить на пять групп:

- социальное;

- личное;

- имущественное;

- страхование ответственности;

- страхование предпринимательских рисков.

социальном страховании

обязательной

1.3. Субъекты управления.

Субъектами общего управления финансами в Российской Федерации являются высшие федеральные органы власти – Президент РФ, Федеральное Собрание РФ, Правительство РФ.

Президент РФ – регламентирует деятельность финансовой системы, подписывает бюджетный план, имеет право «вето» на финансовое законодательство, принятое Федеральным Собранием.

Федеральное Собрание РФ (состоит из двух палат: Совет Федерации и Государственная Дума) – устанавливает налоги, сборы, неналоговые платежи, утверждает федеральный бюджет, принимает финансовое законодательство (Бюджетный и Налоговые кодексы и др.)

Правительство РФ – рассматривает федеральный бюджет, выступает как единый центр управления финансами. Центральным органом, осуществляющим реализацию финансовой политики, является Министерство финансов РФ. Оно обеспечивает единство финансовой, кредитно-денежной и валютной политики в РФ, координирует деятельность других федеральных органов исполнительной власти.

Министерство финансов РФ (МФ РФ):

- осуществляет методическое руководство в сфере финансового планирования и финансирования отраслей хозяйства;

- развивает бюджетный федерализм;

- разрабатывает проект федерального бюджета;

- составляет отчет о выполнении федерального бюджета;

- составляет консолидированный бюджет;

На Министерство финансов возложены следующие функции:

- участие в разработке прогнозов социально-экономического развития РФ на долгосрочный период, среднесрочную и краткосрочную перспективы;

- подготавливает предложения и реализует мероприятия по совершенствованию бюджетной системы и механизма межбюджетных отношений

- участвует в подготовке предложений по основным направлениям кредитно-денежной политики;

- проведение мероприятий по контролю за целевым исполнением федерального бюджета и за исполнением целевых средств бюджета;

- Министерство по налогам и сборам РФ (МНС РФ) и Федеральная служба налоговой полиции (ФСНП РФ) осуществляют контроль за правильностью исчисления, полнотой и своевременностью внесения в соответствующий бюджет государственных налогов и других платежей, установленных Российской Федерацией; МНС РФ также осуществляет валютный контроль.

Федеральная комиссия по ценным бумагам контролирует деятельность участников фондового рынка, способствуя тем самым увеличению поступлений в бюджетный фонд.

Система Центрального банка Российской Федерации (ЦБ РФ) является важным органом реализации денежно-кредитной политики. ЦБРФосуществляет наряду с Федеральным казначейством кассовое исполнение бюджета, контролирует деятельность других кредитных институтов.

Счетная палата Российской Федерации – это специальный контрольный орган, который осуществляет контроль за состоянием федеральной собственности и контроль за расходованием федеральных денежных средств. Счетная палата независима от Правительства и подотчетна Федеральному собранию.

Субъектом оперативного управления финансами является финансовый аппарат: МФ РФ, Счетная палата, финансовые органы субъектов Федерации, налоговые органы и таможенная служба, страховые организации, дирекции внебюджетных фондов, финансовые отделы и службы предприятий, организаций и учреждений, а также банки.

1.4. Основные методы и формы управления финансами.

Субъекты управления используют в каждой сфере и в каждом звене финансовых отношений специфические методы целенаправленного воздействия на финансы. Вместе с тем им присущи и единые приемы и способы управления.

Конкретными методами и формами управления финансами служат:

- финансовое планирование;

- прогнозирование;

- программирование;

- финансовое регулирование;

- оперативное управление;

- финансовый контроль;

Финансовое планирование, Сбалансированность

Финансовое планирование представляет собой составную часть народнохозяйственного планирования, базируется на показателях плана социально-экономического развития, направлено на координацию деятельности всех органов финансовой системы.

Главным объектом финансового планирования являются звенья финансов, получающие в плане свое количественное выражение. Движение средств конкретного денежного фонда выражается и закрепляется в соответствующих финансовых планах, которые объединены в единую систему.

Финансовые планы имеют все звенья финансовой системы, причем форма финансового плана, состав его показателей отражают специфику соответствующего звена финансовой системы. Так, предприятия и организации, функционирующие на коммерческих началах, составляют балансы доходов и расходов; учреждения, осуществляющие некоммерческую деятельность, – сметы; общественные объединения,страховые компании – финансовые планы; органы государственной власти – бюджеты различных уровней.

Конкретные задачи финансового планирования определяются финансовой политикой. Это определение объема денежных средств и их источников, необходимых для выполнения плановых заданий; выявление резервов роста доходов, экономии в расходах; установление оптимальных пропорций в распределении средств между централизованными и децентрализованными фондами.

Финансовое прогнозирование

Финансовое прогнозирование предполагает применение различных методов:

- построение эконометрических моделей, описывающих динамику показателей финансовых планов в зависимости от факторов, определяющих или влияющих на экономические процессы;

- корреляционно-регрессионный анализ;

- метод экспертной оценки.

Финансовое программирование –

- установление приоритетов расходов по направлениям;

- повышение эффективности расходования средств;

- прекращение финансирования в соответствии с выбором альтернативного варианта.

Выбор варианта программы зависит, прежде всего, от экономических факторов (ресурсных).

При этом учитываются не только масштабы, значение и сложность достижения цели, но и размеры имеющихся заделов, ожидаемый суммарный эффект, потенциальные потери от недостижения цели.

Финансовое регулирование

Основная задача, решаемая в ходе финансового регулирования, связана с установлением пропорций распределения накопления, обеспечивающих максимально возможное удовлетворение потребностей общества, как на макро-, так и на микроуровне.

Финансовыми регуляторами рыночного хозяйства являются:

- налоги и неналоговые платежи в бюджет;

- финансовые льготы и санкции;

- общие и целевые субсидии;

- доходы и расходы внебюджетных фондов;

- доходы и расходы государственных предприятий и организаций.

Финансовому воздействию присущи прямые, косвенные и смешанные формы регулирования.

Прямое влияние на ход рыночных процессов оказывается: с помощью взимания прямых общегосударственных налогов; посредством применения повышенных или пониженных ставок налогов и платежей в бюджет и в централизованные внебюджетные фонды; при изменении нормативов государственных расходов; в результате взимания штрафов, пени, неустоек за нарушение финансовой дисциплины. Все это прямо изменяет и уровень доходов субъектов воспроизводства и рыночную конъюнктуру.

К косвенным формам регулирования относится: косвенное государственное налогообложение и осуществление текущих государственных расходов.

Среди смешанных форм финансового воздействия выделяются: местные налоги, система неналоговых платежей в бюджет, льготное налогообложение и льготное финансирование отдельных сфер деятельности и мероприятий, нормативы образования и использования децентрализованных внебюджетных фондов и фондов государственных предприятий и организаций.

Оперативное управление финансами

Оперативное управление финансами – главная функция аппарата финансовой системы: Министерства финансов, финансовых управлений местных органов власти, дирекций внебюджетных фондов, страховых организаций, финансовых служб предприятий.

Финансовый контроль

Финансовый контроль,являясь формой реализации контрольной функции финансов, представляет собой совокупность действий и операций за соблюдением финансово-экономического законодательства и финансовой дисциплиной в процессе формирования и использованияденежных фондов намакро- и микроуровне с целью обеспечения целесообразности и эффективности финансово-хозяйственных операций.

Объектом финансового контроля являются денежные отношения, перераспределительные процессы при формировании и использовании финансовых ресурсов, в том числе в форме денежных фондов на всех уровнях и во всех звеньях хозяйства.

Финансовый контроль включает:

- проверку соблюдения экономических законов (оптимальности распределения и перераспределения национального дохода);

- составления и исполнения бюджетного плана (бюджетный контроль);

- эффективности использования трудовых, материальных и финансовых ресурсов предприятий и организаций, бюджетных учреждений;

- налоговый контроль.

Финансовый контроль преследует следующие задачи:

- содействие сбалансированности между потребностью в финансовых ресурсах и размерами денежных фондов;

- обеспечение своевременности и полноты выполнения финансовых обязательств перед государственным бюджетом;

- выявление внутрипроизводственных резервов увеличения финансовых ресурсов.

Важную роль в обеспечении качества финансового контроля играет уровень организации учета в стране – бухгалтерского, бюджетного, налогового. Отчетная документация – главный объект финансового контроля. Успешное и эффективное проведение финансового контроля зависит от уровня организации и видов контроля, форм и методов его проведения.

В зависимости от субъектов контроля, осуществляющих финансовый контроль, различают следующие его виды:

общегосударственный контроль

ведомственный контроль

внутрихозяйственный контроль

общественный контроль

независимый контроль

К методам финансового контроля относятся:

— Проверка производится по отдельным вопросам финансово-хозяйственной деятельности на основе отчетных, балансовых и расходных документов. В процессе проверки выявляютсянарушенияфинансовой дисциплины и намечаются мероприятия по их устранению.

Обследование

— Надзор проводится контролирующими органами за экономическими субъектами, получившими лицензию на определенный вид финансовой деятельности: страховую, банковскую и др. Он предполагает контроль за соблюдением нормативов и правил.

Экономический анализ

— Ревизия – наиболее распространенная форма финансового контроля, представляющая собой взаимосвязанный комплекс проверок финансово-хозяйственной деятельности предприятий, учреждений и организаций. Ревизия проводится для установления целесообразности, обоснованности, экономической эффективности совершенных хозяйственных операций, проверки финансовой дисциплины, достоверности данных бухгалтерского учета и отчетности – для выявления нарушений и недостатков в деятельности ревизуемого объекта.

Контроль осуществляют законодательные органы власти, исполнительные органы управления, финансовые, налоговые и кредитные учреждения, страховые организации, госкомитеты, министерства и ведомства; финансовые службы предприятий, организаций и учреждений.

2. Государственные органы управления финансами.

2.1. Высшие органы государтвенной власти управления финансами.

Президент РФ

Кроме того, Президент осуществляет некоторые кадровые назначения. Так с согласия Госдумы он назначает Председателя Правительства РФ, а по его предложению заместителей Премьер-министра, федеральных министров, в том числе министра финансов и министра по налогам и сборам. Президент представляет Госдуме кандидатуру председателя ЦБ РФ.

Президент РФ подписывает и обнародует федеральные законы, вносит в Госдуму законопроекты. Он издает указы и распоряжения, обязательные для исполнения на всей территории РФ, являющиеся важным элементом государственного управления финансами.

Государственная дума РФ

Совет федерации и Госдума контролируют осуществление федерального бюджета. С этой целью ими образуется Счетная палата. При этом председателя Счетной палаты и половину состава его аудиторов назначает и освобождает от должности Госдума, а заместителя председателя и другую половину состава ее аудиторов назначает Совет федерации.

Правительство РФ

Правительство РФ обеспечивает проведение в РФ единой финансовой и денежно-кредитной политики.

Правительство РФ является важнейшим звеном стратегического управления финансами государства. И одновременно посредством Минфина и других соответствующих федеральных ведомств осуществляет функцию главного организатора, регулятора и координатора деятельности по оперативному государственному управлению финансами и кредитом.

2.2. Управление бюджетным процессом., Бюджетное планирование, Бюджетный процесс

1) составление проектов бюджетов;

2) рассмотрение и утверждение бюджетов;

3) исполнение бюджетов;

4) составление отчетов об исполнении бюджетов и их утверждение

бюджетное регулирование

Первый этап бюджетного процесса — составление проектов бюджетов. Составлению проектов бюджетов предшествует разработка прогнозов социально-экономического развития РФ, субъектов РФ, муниципальных образований и отраслей экономики, а также подготовка сводных финансовых балансов, на основании которых органы исполнительной власти осуществляют разработку проектов бюджетов.

Составление проектов бюджетов — исключительная прерогатива Правительства РФ, соответствующих органов исполнительной власти субъектов РФ и органов местного самоуправления. Непосредственное составление проектов бюджетов осуществляют Министерство финансов РФ, финансовые органы субъектов РФ и муниципальных образований.

Первый этап формирования федерального бюджета — разработка федеральными органами исполнительной власти и выбор Правительством РФ плана-прогноза функционирования экономики на очередной финансовый год. На основе данных плана-прогноза МФ РФ разрабатывает основные характеристики бюджета и распределение расходов бюджета. Правительство РФ рассматривает предложения об увеличении (сохранении) минимальных размеров оплаты труда и пенсий, их индексации.

МФ РФ направляет проектировки основных показателей бюджета федеральным исполнительным органам для распределения по конкретным бюджетополучателям и уведомляет исполнительные органы субъектов РФ о методике формирования межбюджетных отношений РФ и субъектов РФ.

Второй этап формирования федерального бюджета — распределение федеральными исполнительными органами предельных объемов бюджетногофинансирования в соответствии с функциональной и экономической классификациями расходов и по получателям средств, разработка указанными органами предложений о проведении экономических преобразований, отмене нефинансируемых нормативных актов, а также подготовка перечня финансируемых федеральных целевых программ. Несогласованные вопросы подлежат рассмотрению межведомственной комиссией, возглавляемой министром финансов РФ.

На основе представленных федеральными исполнительными органами документов Правительство Российской Федерации должно утвердить проект закона о федеральном бюджете для внесения в Государственную Думу.

Проект федерального закона о федеральном бюджете на очередной финансовый год вместе указанными в ст. 192 БК РФ документами вносится на рассмотрение Государственной Думы Российской Федерации.

Совет ГД направляет проект в Комитет ГД по бюджету для подготовки заключения о формальном соответствии представленных документов требованиям закона, после получения которого проект направляется в Совет Федерации, комитеты Государственной Думы, другим субъектам законодательной инициативы для замечаний и предложений и в Счетную палату РФ на заключение. Государственная Дума рассматривает проект бюджета в четырех чтениях.

В первом чтении, Во втором чтении, В третьем чтении

в четвертом чтении

Принятый Государственной Думой Федеральный закон о федеральном бюджете на очередной финансовый год передается на рассмотрение Совета Федерации. СФ рассматривает закон и голосует в целом. В случае одобрения закон направляется Президенту РФ для подписания и обнародования. В случае отклонения проекта он передается в согласительную комиссию, перерабатывается, передается в Государственную Думу для утверждения в одном чтении, затем повторно передается в Совет Федерации для окончательного утверждения. Вето Совета Федерации может быть отклонено Государственной Думой повторным голосованием не менее чем двумя третями голосов. В случае неподписания закона Президентом закон направляется в согласительную комиссию и вновь рассматривается Федеральным Собранием. Для преодоления вето Президента требуется не менее двух третей голосов Федерального Собрания.

казначейское исполнение бюджетов

принципа единства кассы

За исполнение доходной части бюджета отвечают налоговые органы и Государственный таможенный комитет (и их органы на местах), которые, помимо сбора налогов и других платежей в бюджет обязаны представлять информацию об исполнении бюджетов в Казначейство, а также органы, распоряжающиеся государственным (муниципальным) имуществом.

Рассмотрение и утверждение отчета об исполнении бюджетов

Для контроля за исполнением бюджета ФС РФ образует специальный орган — Счетную палату(данный орган участвует также в предварительном контроле — при рассмотрении и утверждении проекта федерального бюджета).

ФЗ «О федеральном бюджете на 1999 год»: ст.138 «Счетная палата РФ по согласованию с ГД РФ осуществляет разработку, утверждение и введение форм обязательной для участников бюджетного процесса финансовой отчетности, необходимой Счетной палате для контроля за исполнением федерального бюджета на 1999г.»

Ответственным за составление отчета об исполнении федерального бюджета является Министерство финансов РФ.

Отчет об исполнении федерального бюджета представляется в Государственную Думу и Счетную палату Правительством РФ в форме федерального закона вместе с отчетами об исполнении внебюджетных фондов и другими документами и материалами.

Счетная палата проводит проверку отчета об исполнении федерального бюджета за отчетный год, используя материалы и результаты проведенных проверок и ревизий. Государственная Дума рассматривает отчет об исполнении федерального бюджета после получения заключения Счетной палаты, после чего принимает решение об утверждении или отклонении отчета .

2.3. Управление государственным долгом

государственным внутренним долгом

Обслуживание государственного внутреннего долга РФ производится Центральным Банком и Минфином.

Верхний предел внутреннего долга устанавливается законом о федеральном бюджете.

ФЗ «О федеральном бюджете на 1999 год»: ст.92 «Установить верхний предел государственного внутреннего долга РФ на 1 января 2000г.: по долговым обязательствам РФ – 648,3 млрд. руб.; по целевым долговым обязательствам РФ – 30 млрд. долговых рублей».

государственным внешним долгом

Право на осуществление государственных внешних заимствований находится в компетенции Правительства РФ. К примеру, Минфин разрабатывает проекты программ внешних заимствований и с участием заинтересованных федеральных органов исполнительной власти организует работу по привлечению в экономику иностранных кредитных ресурсов.

Предельный размер государственных внешних заимствований ежегодно устанавливается в законе о федеральном бюджете.

ФЗ «О федеральном бюджете на 1999 год»: ст.103 «Установить предельный размер государственных внешних заимствований РФ на 1999 год в сумме 9,5 млрд. долларов США».

2.4. Управление налогообложением.

В управлении налогообложением Федеральное собрание принимает лишь законотворческое участие – принятие налогового законодательства (изменения и дополнения к Налоговому кодексу, законы о федеральных законах и сборах и др.)

Президент РФ издает такие нормативные акты как Указ «О мерах по повышению собираемости налогов и других налоговых платежей и упорядочиванию наличного и безналичного денежного обращения, Указ « Об укреплении финансовой дисциплины».

Непосредственно управление налогообложением осуществляет Правительство РФ. Своим законотворчеством оно лишь косвенно регулирует налогообложение, например такими постановлениями как «Положение о составе затрат включаемых в издержки производства и обращения» или внесением в государственную думу законопроекты о введении налогов и сборов, об изменениях и дополнениях в отдельные законы РФ о налогах Посредством своих министерств и ведомств Правительство осуществляет прямое управление налогообложением.

Министерство финансов осуществляет налоговое прогнозирование. Основной задачей налогового прогнозирования является определение экономически обоснованного размера поступлений налогов в соответствующий или консолидированный бюджет. Различают оперативное, краткосрочное, среднесрочное налоговое прогнозирование.

оперативное

Налоговое прогнозирование играет активную роль при разработки бюджетной и налоговой политики. Кроме того, в процессе налогового прогнозирования разрабатываются меры по совершенствованию контрольной работы налоговых органов.

На Минфин также возложена задача разработки совместно с МНС РФ и другими федеральными органами исполнительной власти предложений о налоговой политики государства, развитии налогового законодательства и совершенствовании налоговой системы страны.

За полноту поступления налогов и сборов в бюджеты непосредственно отвечает Министерство РФ по налогам и сборам. О его деятельности подробнее в следующем вопросе.

3. Министерство финансов и другие ведомства управления финансами.

Основные положения и сущность функций и задач МФ РФ, а также МНС РФ и ФСНП были изложены выше. А теперь попытаемся раскрыть механизм реализации этих функций и задач.

Деятельность Министерства финансов РФ определяется и регулируется положением «О Министерстве финансов» утвержденным постановление Правительства РФ.

Согласно положению МФ РФ издает в пределах своей компетенции на основе законодательства РФ приказы, инструкции и иные нормативные правовые акты.

Минфин проводит в своей компетенции комплексные ревизии и тематические проверки поступлений и расходования средств федерального бюджета; контролирует в установленном порядке рациональное и целевое использование средств государственных внебюджетных фондов и других федеральных средств. Также органы министерства проводят документальные проверки финансово-хозяйственной деятельности организаций по заданиям правоохранительных органов, организуют ревизии и финансовые проверки в организациях по обращениям органов государственной власти и органов государственной власти субъектов РФ и органов местного самоуправления.

Министерство финансов имеет право:

- ограничивать, приостанавливать, а в необходимых случаях и прекращать в соответствии с законодательством финансирование из федерального бюджета организаций при выявлении фактов нецелевого использования ими средств федерального бюджета;

- взыскивать в установленном порядке с организации средства федерального бюджета, израсходованные ими не по целевому направлению, с наложением штрафа;

- выдавать ссуды за счет средств федерального бюджета;

- предоставлять отсрочки (рассрочки) платежей по налогам в федеральный бюджет;

- осуществлять лицензионную деятельность.

В соответствии с положением Министерство финансов для осуществления своих полномочий может создавать в установленном порядке свои территориальные органы.

Центральный аппарат Министерства финансов включает следующие подразделения:

1) Департамент бюджетной политики – составляет проект бюджета и организует его исполнение.

2) Департамент отраслевого финансирования – определяет направление финансирования отдельных отраслей промышленности, АПК, выделение инвестиций, финансирование транспорта, связи.

3) Департамент межбюджетных отношений – регулирует взаимоотношения с бюджетами субъектов федерации.

4) Департамент управления государственным внутренним долгом – занимается эмиссией внутренних государственных займов, выплатой процентов и погашением.

5) Департамент управления государственным внешним долгом – производит выпуск внешних займов и их погашение.

6) Департамент аудита – осуществляет регламентацию и лицензирование аудиторской деятельности, аттестацию аудиторов, а также выполняет функции упраздненного Контрольно-ревизионного управления.

7) Департамент бухгалтерского учета и отчетности – разрабатывает методы, принципы и формы бухгалтерского учета и отчетности, а также нормативные документы по формам учета и отчетности (План счетов, формы бухгалтерского баланса и отчет о прибылях и убытках и др.)

8) и другие департаменты.

Федеральное казначейство РФ

Структура территориальных органов казначейства является трехуровневой:

1. Главное управление федерального казначейства (ГУФК).

Осуществляет сводный систематический, полный и стандартизированный учет операций и управление движением средств на счетах казначейства, информирует высшие законодательные и исполнительные органы власти о результатах исполнения федерального бюджета по доходам и расходам. Руководит работой нижестоящих органов казначейства, получает от них оперативную информацию и отчетные данные о доходах и средствах федерального бюджета и обеспечивает исполнение ими бюджета в соответствии с действующим законодательством.

2. Управления федерального казначейства (УФК) по республикам в составе РФ, краям, областям, автономным образованиям, городам Москве и С.-Петербургу. Обеспечивают через нижестоящие органы казначейства исполнение всех решений о формировании доходной части и расходованию средств федерального бюджета.

3. Отделения федерального казначейства (ОФК) по городам, районам и районам в городах, кроме городов районного подчинения. Осуществляют формирование доходной части федерального бюджета на территории и обеспечивают целевое финансирование расходов по бюджетополучателям. Выполняют учет операций по движению средств на счетах в банках и лицевых счетах бюджетополучателей, открытых в органах казначейства, и представляют вышестоящим органам казначейства информацию об исполнении доходов и расходов федерального бюджета на территории. ОФК осуществляют текущий контроль за целевым расходованием средств федерального бюджета бюджетополучателями.

Исполнение бюджетов органами федерального казначейства происходит на основании закона о федеральном (или иного уровня)бюджете на соответствующий год и представляет собой два параллельно осуществляемых процесса: исполнение бюджета по доходам и исполнение бюджета по расходам.

Налоговые органы РФ

Деятельность налоговых органов регламентируется и определяется на основании закона «О налоговых органах РФ» и Налогового кодекса.

Задачи контроля со стороны налоговых органов:

1) Выявление суммы сокрытого от налогообложения дохода, сокрытой (заниженной) прибыли.

2) Изыскание дополнительных платежей в доходы бюджета.

Налоговые органы обязаны вести в установленном порядке учет налогоплательщиков, проводить разъяснительную работу по применению налогового законодательства, информировать налогоплательщиков о действующих налогах и сборах; обязаны осуществлять возврат или зачет излишне уплаченных и взысканных сумм налогов пеней и.

Налоговые органы вправе:

1. Производить в органах государственной власти и органах местного самоуправления, организациях, у граждан РФ, иностранных граждан и лиц без гражданства проверки денежных документов, бухгалтерских книг, отчетов, деклараций и других документов, связанных с исчислением и уплатой налогов и других обязательных платежей в бюджет; получать необходимые сведения по вопросам возникающим при проверках.

2. Обследовать любые используемые для извлечения доходов либо связанные с содержанием объектов налогообложения производственные, складские, торговые и иные помещения предприятий, организаций и граждан.

3. Требовать от руководителей и других должностных лиц, а также граждан устранения выявленных нарушений.

4. Приостанавливать операции по расчетным и другим счетам в банках и иных финансово-кредитных учреждениях в случаях непредставления налоговым органам документов связанных с исчислением и уплатой налогов и платежей.

5. Выносить решения о привлечении органов, организаций и граждан к ответственности за совершение налоговых правонарушений.

6. Взыскивать недоимки и пени по налогам.

7. Предъявлять в суде и арбитражном суде иски о ликвидации предприятий любой организационно-правовой формы, о признании сделок недействительными и взыскании в доход государства всего полученного по таким сделкам.

8. Налагать административные штрафы.

МНС РФ является органом валютного контроля и выполняет функции, связанные с осуществлением им валютного контроля.

Налоговые органы несут ответственность за полный и своевременный учет всех налогоплательщиков.

Единая централизованная система налоговых органов состоит из Министерства Российской Федерации по налогам и сборам и его территориальных органов.

МНС РФ подчиняется Президенту РФ и Правительству РФ.

Управления МНС РФ (УМНС) по субъектам РФ осуществляют руководство территориальными государственными налоговыми инспекциями. И обеспечивают через них решение задач налоговых органов. Также УМНС занимается контролем крупных налогоплательщиков имеющих межрегиональную структуру.

Территориальные государственные налоговые инспекции (ТГНИ) осуществляют непосредственную работу с налогоплательщиками. Проводят камеральные проверки (на основании отчетных данных предприятий и поступивших отчетов по налогам по налогам), документальные (с выходом на предприятие, не реже одного раза в год), комплексные – проверяются все стороны деятельности предприятия), тематические.

Методы проведения проверок: сплошной, выборочный, формальный, арифметический, встречные проверки.

Федеральные органы налоговой полиции

Органы налоговой полиции полномочны:

1) производить в соответствии с уголовно-процессуальным законодательством РФ дознание по делам о преступлениях, производство дознания по которым отнесено к компетенции указанных органов;

2) по запросам налоговых органов участвовать в налоговых проверках;

3) осуществлять иные полномочия, предусмотренные законом «О федеральных органах налоговой полиции»

4. Финансовый менеджмент.

4.1. Финансовый механизм. Сущность финансового менеджмента. Основные цели, функции, задачи и методы финансового менеджмента.

В целях управления финансами предприятий применяется финансовый механизм.

Финансовый механизм

Прежде всего, с его помощью достигается обеспеченность предприятия необходимыми средствами.

Финансовая деятельность на предприятиях осуществляется финансовым отделом, службой – на крупных и средних предприятиях, либо только финансовым директором или главным бухгалтером, который занимается не только вопросами бухгалтерского учета, но и вопросами финансовой стратегии, на малых предприятиях.

Свою работу данные структуры осуществляют в соответствии с целями, функциями, задачами, и методами финансового менеджмента.

Финансовый менеджмент

Целью финансового менеджмента являются выработка и применение методов, средств и инструментов для достижения целей деятельности фирмы в целом или её отдельных производственно-хозяйственных звеньев.

Такой системой целей может быть:

- выживание компании в условиях конкурентной борьбы;

- избежание банкротства и крупных финансовых неудач;

- максимизация прибыли;

- минимизация расходов;

- устойчивые темпы роста экономического потенциала компании;

- рост объемов производства и реализации;

- увеличение доходов руководящего состава и владельцев компании;

- обеспечение рентабельности деятельности и др.

В конечном итоге все эти цели ориентированы на повышение доходов вкладчиков (акционеры) или владельцев (собственников капитала) компании.

Функции финансового менеджмента:

- Планирование. Включает в себя стратегическое и текущее финансовое планирование. Составление различных смет и бюджетов для любых мероприятий.

- Участие в определении ценовой политики и прогнозировании сбыта.

- Оценка возможных изменений структуры (слияние, разделение или поглощение фирм).

- Обеспечение источниками финансирования.

Поиск внутренних и внешних источников кратко- и долгосрочного финансирования. Выбор оптимального их сочетания.

- Управление финансовыми ресурсами. Управление денежными средствами на счетах и в кассе, в расчетах. Управление портфелями ценных бумаг. Управление заемными средствами.

- Учет, контроль и анализ.

Выбор учетной политики. Обработка и представление учетной информации в виде финансовой отчетности. Анализ и интерпретация результатов. Сопоставление отчетных данных с планами и стандартами. Внутренний аудит.

В задачи финансового менеджмента входит нахождение оптимального соотношения между краткосрочными и долгосрочными целями развития фирмы и принимаемыми решениями в краткосрочном и долгосрочном финансовом управлении.

Задачей финансового менеджмента является определение приоритетов и поиск компромиссов для оптимального сочетания интересов различных хозяйственных подразделений в принятии инвестиционных проектов и выборе источников их финансирования.

Тактические задачи финансового менеджмента: обеспечение сбалансированности и сроков поступления денежных средств; обеспечение необходимых объемов поступлений; обеспечение рентабельности продаж (конкурентоспособности на оперативном уровне).

Таким образом, оперативное (тактическое) управление сводится, по существу к управлению оборотным капиталом предприятия.

В конечном итоге основная задача финансового менеджмента – принятие решений по обеспечению наиболее эффективного движения финансовых ресурсов между фирмой и источниками её финансирования как внешними, так и внутрифирменными.

финансовой политикой предприятия

Методической основой при разработке финансовой политики в конкретной фирме может служить Приказ Минэкономики РФ «Методические рекомендации по разработке финансовой политики предприятия» от 01.01.97 №118, в котором предусмотрены следующие элементы:

- учетная политика;

- кредитная политика;

- политика управления денежными средствами;

- политика в отношении управления издержками;

- дивидендная политика.

Выбор варианта учетной политики предприятие должно осуществлять в соответствии с национальными стандартами бухгалтерского учета. В РФ таким документом является Положение по бухгалтерскому учету.

В рамках кредитной политики решается вопрос об обеспеченности оборотными средствами — определение величины собственных средств, потребности в заемных средствах.

Политика управление денежными средствами связана с оптимизацией остатков средств на счетах, минимизации разрывов между поступлением средств и их использованием, применением различных схем расчетов, предусматриваемых в договорах.

Политика в отношении управления издержками реализуется с помощью разработки системы бюджетирования, предусматривающей разработку бюджетов (смет) по всем основным элементам затрат и осуществления эффективного контроля за их исполнением.

Дивидендная политика должна уравновешивать защиту интересов собственников с интересами менеджеров и инвесторов с целью максимизации цены предприятия. Возможны следующие варианты дивидендной политики:

- ·дивиденды как постоянный процент от прибыли;

- политика форсированных дивидендных выплат – дивиденды выплачиваются в фиксированном размере на каждую акцию;

- политика выплат гарантированного минимума и экстра дивидендов;

- капитализация дивидендов – выплата дивидендов акциями (при финансовых затруднениях).

финансовых инструментов

Выделяют три основные категории финансовых инструментов: денежные средства (средства в кассе и на расчетном счете, валюта); кредитные инструменты (облигации, форвардные контракты, фьючерсы, опционы и др.); и способы участия в уставном капитале (акции и паи).

методами финансового менеджмента

приемы финансового управления

информационного обеспечения

- бухгалтерская отчетность;

- сообщения учреждений банковской системы;

- информация товарных, фондовых и валютных бирж;

- прочая информация.

Функционирование любой системы финансового управления осуществляется в рамках действующего правового и нормативного обеспечения: законы, указы Президента, постановления Правительства, приказы и распоряжения министерств и ведомств, лицензии, уставные документы, нормы, инструкции, методические указания и др.

В условиях рыночной экономики финансовый менеджер становится одной из ключевых фигур в компании. Он ответственен за постановку проблем финансового характера, анализ целесообразности выбора того или иного способа их решения и иногда за принятие окончательного решения по выбору наиболее приемлемого варианта действий. Финансовый менеджер – как правило, ответственный исполнитель принятого решения, а также осуществляет оперативную финансовую деятельность.

4.2. Управление капиталом – максимальная прибыль и минимальный риск.

Прибыль – это денежное выражение основной части денежных накоплений, создаваемых, создаваемых предприятиями любой формы собственности.

Как экономическая категория она характеризует финансовый результат предпринимательской деятельности. И что особо важно – конечный результат. А следовательно – это один из основных показателей плана и оценки деятельности предприятий. Прибыль является показателем, наиболее полно характеризующим эффективность производства, объем и качество произведенной продукции, состояние производительности, уровень себестоимости. Во многом конечные показатели прибыли, а также производные от нее показатели рентабельности, определяют управленческие решения в рамках принятой финансовой политики.

Абсолютное увеличение прибыли не всегда объективно отражает повышение эффективности производства. Для реальной оценки уровня прибыльности используются методы комплексного анализа прибыли.

Прежде всего валовую прибыль анализируют по ее составным элементам, главным из которых является прибыль от реализации продукции (услуг, работ).

Затем анализируются укрупненные факторы изменения прибыли от выпуска товарной продукции (затраты на денежную единицу товарной продукции, объем и структура реализации, изменение уровня цен на реализованную продукцию, а также на приобретенные сырье, топливо материалы, затраты на оплату труда и др. затраты).

Наряду с этим проводится анализ изменения прибыли от прочей реализации и внереализационных операций.

Также широко используются показатели рентабельности.

Которые отражают уровень прибыльности относительно определенной базы (полная себестоимость реализованной продукции, стоимость производственных фонов и др.).

Важнейшими факторами роста прибыли являются рост объема производства и реализации продукции, повышение производительности, снижение себестоимости.

Приоритетной задачей каждого хозяйствующего субъекта – получить больше прибыли при наименьших затратах путем соблюдения строго режима экономии в расходовании средств и наиболее эффективного их использования.

Основным результативным показателем эффективности деятельности служит чистая прибыль компании.

C позиции финансового управления деятельностью коммерческой организации чистая прибыль зависит: во-первых, от того, насколько рационально использованы предоставленные предприятию финансовые ресурсы, т.е. во что они вложены, и, во-вторых, от структуры источников средств.

Ниже будет изложена деятельность финансовых менеджеров по управлению капиталом с целью обеспечения максимальной прибыли при минимальном риске.

Риск и доходность в финансовом менеджменте рассматриваются как две взаимосвязанные категории. Риск – это вероятность потенциальной потери вложенных средств, либо недополучения дохода по сравнению с прогнозом или планом. На практике широкое применение нашли способы оценки риска с помощью концепции левериджа .

Текущая деятельность сопряжена с риском, в частности производственным и финансовым, который следует принимать во внимание в зависимости оттого, с какой позиции характеризуется компания. Характеристика может быть выполнена либо с позиции активов, которыми владеет и распоряжается предприятие, либо с позиции источников средств. В первом случае возникает понятие производственного риска, во втором — финансового риска.

Производственный риск

финансовым.

В данном случае важен, прежде всего, вопрос о том, как соотносятся между собой собственный и заемный капиталы. С позиции финансовогориска компания, осуществляющая свою деятельность лишь за счет собственных средств, и компания, 90% совокупного капитала которой представляют собой банковские кредиты, диаметрально различаются.

«леверидж».

Производственный леверидж

Если доля постоянных расходов велика, то даже незначительное изменение объемов производства может привести к существенному изменению прибыли, поскольку постоянные расходы компания вынуждена нести в любом случае, производится продукция или нет.

Чем выше уровень производственного левериджа, тем выше производственный риск компании.

финансового левериджа

Количественно эта характеристика измеряется соотношением между заемным и собственным капиталом; уровень финансового левериджа прямо пропорционально влияет на степень финансового риска компании и требуемую акционерами норму прибыли. Чем выше сумма процентов к выплате, являющихся, кстати, постоянными обязательными расходами, тем меньше чистая прибыль. Таким образом, чем выше уровень финансового левериджа, тем выше финансовый риск компании.

Исходя из вышеизложенного становится понятно, почему такое большое внимание с позиции стратегического планирования уделяется операционному и финансовому левериджу — именно условно-постоянные расходы производственного и финансового характера в значительной степени определяют конечные финансовые результаты деятельности предприятия.

Финансовая устойчивость предприятия зависит не только то умелого управления рисками, но и от организации оборотных средств: определение состава и структуры оборотных средств; определение потребности предприятия в оборотных средствах (определение нормативов оборотных средств); изыскание и грамотное соотношение источников формирования оборотных средств (собственных и привлеченных); распоряжение и маневрирование оборотными средствами; эффективное использованиеоборотных средств (ускорениеоборота оборотных средств, рациональная организация производственных запасов).

В заключение выше сказанного считаю возможным привести пример реализации функций и задач финансового менеджмента в российской организации – Сберегательном Банке Российской Федерации (Сбербанк России).

Естественно банковская сфера обладает своими особенностями и спецификой сильно отличающими ее от сферы производства. Но дает возможность раскрыть основные принципы, механизмы и содержание финансового менеджмента.

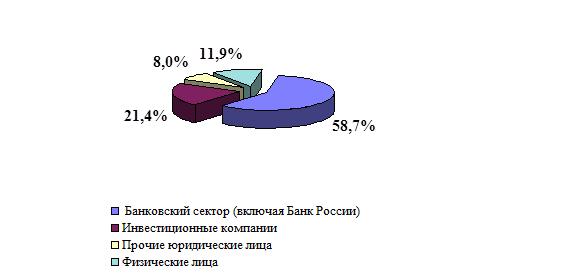

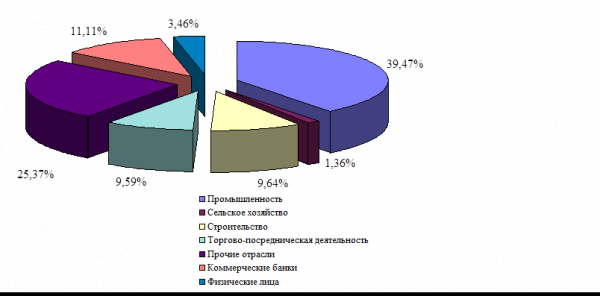

Сбербанк РФ, Рис.2 Структура акционеров на 01.01.2000г.

менеджмент

В Сбербанке обеспечивается единая процентная политика, учитывающая региональные особенности, действует централизованная система контроля, учета и управления рисками, управления финансовыми потоками и ликвидностью.

Банк проводит процентную и тарифную политику, исходя из рентабельности операций и оценки рыночных условий. Значительные объемы продаваемых продуктов и предоставляемых услуг снижают себестоимость отдельных операций и тем самым обеспечивают наиболее конкурентные цены для клиентов Банка.

Основные направления деятельности банка.

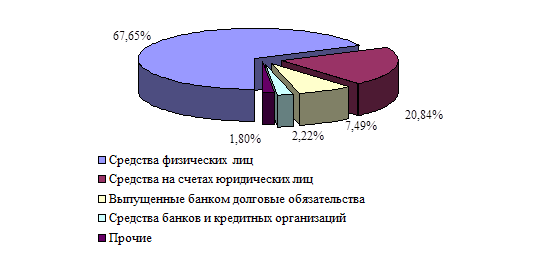

Привлечение

В качестве основных источников привлечения средств Банк определяет:

- Сбережения населения – главный и наиболее стабильный инвестиционный ресурс.

- Средства юридических лиц – наиболее динамично растущая составляющая пассивов Банка.

- Средства, привлекаемые на международных финансовых рынках, – долгосрочный пассив для расширения финансирования инвестиционных проектов.

Рис.3 Структура привлеченных ресурсов на 01.01.2000 г.

Политика Банка в области привлечения будет направлена на сохранение лидирующего положения на рынке вкладов физических лиц. Сбережения населения по-прежнему будут являться основой ресурсной базы.

В числе приоритетов процентной политики будет увеличение доли долгосрочных депозитов. Реализация такой процентной политики позволит Банку существенно сократить процентный и валютный риски. Оптимизируя структуру вкладов по срокам привлечения, Банк будет учитывать риск возможности безусловного досрочного отзыва депозита вкладчиком, что предусмотрено Гражданским Кодексом.

С целью улучшения структуры привлеченных ресурсов и предоставления конкурентоспособных ценовых условий для инвестиций в реальный сектор экономики, Банк ставит одной из основных задач в области привлечения средств сохранение и увеличение доли на рынке банковского обслуживания корпоративных клиентов. Что также будет способствовать снижению процентного риска и повышению объемов непроцентных доходов Банка.

Банк продолжит практику привлечения средств физических июридических лиц путем эмиссии долговых обязательств и выпуска банковских сертификатов и предполагает сохранить долю данного вида ресурсов на уровне 6-7% от объема привлеченных Банком средств.

Банк планирует сохранить долю этих инструментов привлечения на постоянном уровне для диверсификации ресурсной базы, будет повышать их привлекательность как средства накопления и расчетов.

Роль лидера банковской системы России, высокие показатели ликвидности и надежности дают Банку конкурентные преимущества в работе на межбанковском рынке и позволяют использовать инструменты привлечения средств с целью обеспечения краткосрочной ликвидности,удешевления финансирования текущих платежей, более эффективного использования остатков на счетах Банка.

Заимствования среднесрочных и долгосрочных ресурсов у коммерческих банков как существенные источники формирования ресурсной базы Банка не рассматриваются.

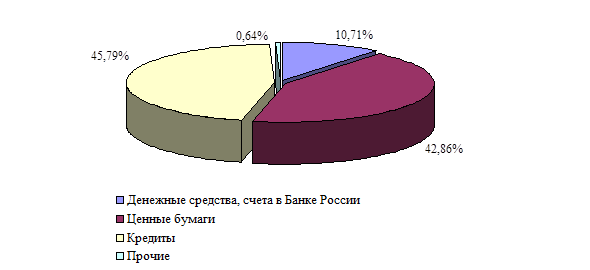

Для достижения основных стратегических целей Банк будет поддерживать оптимальное соотношение между тремя основными направлениями деятельности в области размещения ресурсов:

- Кредитование, проектное финансирование и вложения в долговые ценные бумаги юридических лиц — главное направление размещения ресурсов, содействующее развитию национальной экономики, поддержке отечественного производителя товаров и услуг.

- Инвестиции в государственные ценные бумаги, кредитование и участие в реализации целевых государственных и региональных проектов — основная форма поддержки экономических программ государства.

В рамках стратегии в области управления рисками при формировании активов Банк будет стремиться к поддержанию достаточного уровня ликвидности, сбалансированности структуры активов и пассивов Банка по срокам и видам валют, обеспечению необходимого уровня диверсификации по регионам, отраслям, клиентам и размерам инвестиций. Развитие активных операций Банка будет осуществляться с учетом оценки эффективности различных сегментов рынка.

Основными направлениями оптимизации структуры высоколиквидных активов будут:

- минимизация остатков наличности в кассе, средств на корреспондентских счетах в Банке России, не приносящих доход;

- повышение уровня доходности размещения средств на счетах в банках-корреспондентах и в межбанковских депозитах;

- создание высоколиквидных торговых портфелей ценных бумаг первоклассных российских и иностранных эмитентов, обеспечивающих доходность на уровне выше ставок денежного рынка; размещение средств в краткосрочные финансовые инструменты международного финансового рынка с фиксированными параметрами риска и доходности.

Главной задачей Банка в области кредитования является увеличение качественного и высокодоходного кредитного портфеля на основе минимизации и диверсификации кредитных рисков. Банк продолжит кредитованиевсех основных групп клиентов: населения, корпоративных клиентов, федеральных структур и органов исполнительной власти субъектов Российской Федерации, кредитно-финансовых организаций.

Рис.5 Структура кредитного портфеля по направлениям кредитования на 01.01.2000 г.

По мере стабилизации экономической ситуации в стране и роста платежеспособного спроса населения планируется увеличить долю кредитов физическим лицам в кредитном портфеле Банка за счет наращивания объемов предоставляемых кредитов и услуг. Банк предполагает повысить свою долю на рынке кредитования населения до 30%.

Определяющими факторами при принятии решений о кредитовании будут оставаться эффективность бизнеса заемщика, рентабельность финансируемого проекта, а также поддержание стабильных оборотов по счетам в Банке

Кредитование корпоративных клиентов будет осуществляться по следующим основным направлениям: краткосрочное коммерческоекредитование, инвестиционное кредитование и проектное финансирование.

Краткосрочное кредитование корпоративных клиентов в рублях и иностранной валюте на срок до одного года будет ориентировано на удовлетворение потребностей клиентов в оборотных средствах. В качестве целевых групп по данному виду кредитования выделяются клиенты с наиболее высокой оборачиваемостью средств, которые представлены предприятиями легкой и пищевой отраслей, службы быта, торговыми и торгово-посредническими предприятиями.

Торговый портфель ценных бумаг создается как эффективный инструмент снижения затрат на поддержание краткосрочной ликвидности Банка, необходимое условие для развития клиентских операций.

Сбербанк России рассматривает инвестиционные вложения в ценные бумаги как один из основных активов Банка, способ эффективного вложения собственных средств и ресурсов, привлеченных у клиентов.

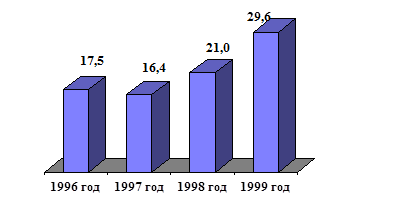

Собственный капитал (млрд. руб.)

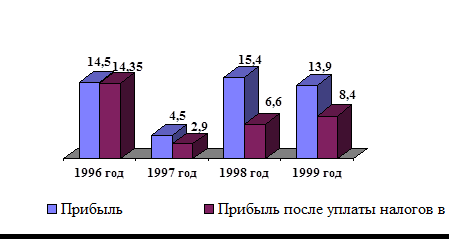

В качестве одной из стратегических задач Банк определяет значение отношения прибыли к капиталу на уровне не менее 20%, что позволит обеспечить акционерам Банка уровень доходности, соответствующий рыночным условиям, при сохранении умеренного риска вложений.

Прибыль (млрд. руб.)

Обеспечение роста прибыли Банка будет являться основным источником наращивания капитала. Банк рассматривает увеличение капитала как необходимое условие для соответствия возрастающим потребностям российских предприятий в получении кредитных ресурсов значительных объемов и сроков. Необходимость увеличения капитала также вызвана внедрением современных информационных технологий и совершенствованием материально-технической базы Банка.

Источниками увеличения собственных средств могут стать как дополнительная эмиссия акций, так и конвертируемые облигации, субординированный кредит и другие.

И подводя итог можно отметить, что рост рыночной цены и привлекательности акций Сбербанка будет обеспечиваться высокими финансовыми результатами и ростом рейтинга банка, повышением прозрачности финансовой информации, проведением рациональной и стабильной дивидендной политики.

Список использованной литературы и нормативно-правовых актов

1) Бюджетный кодекс РФ. №145-ФЗ, от 31.07.98.

2) Конституция Российской Федерации, 1993г.

3) Налоговый кодекс РФ. Часть первая, №146-ФЗ

4) Постановление Правительства РФ «Об утверждении Положения о Министерстве финансов РФ», №273, от 06.03.98.; «Положение о Министерстве финансов РФ».

5) Федеральный закон Российской Федерации «О федеральном бюджете на 1999 год», №36-ФЗ, от.23.02.1999г.

6) Федеральный закон РФ «О налоговых органах РФ», №151-ФЗ, от 08.07.99

7) Герчикова И.Н. Менеджмент: Учебник. – М.: Банки и биржи, ЮНИТИ, 1997.

8) Годовой отчет Сбербанка России за 1999. –М.: 2000.

9) Дадашев А.З., Черник Д.Г. Финансовая система России. Учебное пособие. –М.: Инфра-М, 1997.

10) Концепция Развития Сбербанка России до 2005 года. – М.: 2000.

11) Ковалев В.В. Управление финансами. Учебное пособие – М.: ФБК-ПРЕСС, 1998.

12) Лекции по курсу «Общая теория финансов». Кеменова З.А. –М.: АБиК, 2000.

13) Общая теория финансов. /Под ред. Дробозиной Л.А. – М.: Банки и биржи, ЮНИТИ, 1995.

14) Пансков В.Г. Налоги и налогообложение в Российской Федерации. Учебник для вузов. – М.: Книжный мир, 1999.

15) Тосунян Г.А. Государственное управление в области финансов и кредита в России. Учебное пособие. –М.: Дело, 1997.

16) Финансы. /Под ред. Ковалевой А.М. Учебное пособие. –М.: Финансы и статистика, 1996.

17) Финансы в управлении предприятием. /Под ред. Ковалевой А.М. – М.: Финансы и статистика, 1995.

18) Финансы. /Под ред. Родионовой В.М, -М.: Финансы и статистика, 1995.

19) Финансы. Денежное обращение. Кредит. /Под ред. Дробозиной Л.А. – М.: Финансы, ЮНИТИ, 1997.

20) Шахов В.В. Страхование: Учебник для вузов. – М.: Страховой полис, ЮНИТИ, 1997.