Инвестиции принадлежат к основной категории изучения предмета экономической теории и являются важнейшим элементом хозяйственной жизни. Они призваны воспроизводить и обновлять основной капитал. Проблема инвестирования всегда привлекала внимание экономической науки, потому что инвестиции непосредственно влияют на основы хозяйственной деятельности, определяя процесс экономического роста в целом.

Инвестиционные проекты рождаются из потребностей предприятия. Условием жизнеспособности инвестиционных проектов является их соответствие инвестиционной политике и стратегическим целям предприятия, находящим основное выражение в повышении эффективности его хозяйственной деятельности. Оценка эффективности инвестиционных проектов — один из главных элементов инвестиционного анализа; является основным инструментом правильного выбора из нескольких инвестиционных проектов наиболее эффективного, совершенствования инвестиционных программ и минимизации рисков.

Методы оценки инвестиционных проектов не во всех случаях могут быть едиными, так как инвестиционные проекты весьма значительно различаются по масштабам затрат, срокам их полезною использования, а также по полезным результатам.

К мелким инвестиционным проектам, не требующим больших капитальных вложений, не оказывающим существенного влияния на изменение выпуска продукции, а также имеющим относительно небольшой срок полезного использования, можно применять простейшие способы расчета.

В то же время реализация более масштабных инвестиционных проектов (новое строительство, реконструкция, освоение принципиально новых видов продукции и т. п.), требующих больших инвестиционных затрат, вызывает необходимость учета большого числа факторов и, как следствие, проведения более сложных расчетов, а также уточнения методов оценки эффективности. Чем масштабнее инвестиционный проект и чем больше значительных изменений он вызывает в результатах хозяйственной деятельности предприятия, тем точнее должны быть расчеты денежных потоков и методы оценки эффективности инвестиционного проекта.

То обстоятельство, что движение денежных потоков, вызванное реализацией инвестиционных проектов, происходит в течение ряда лет, усложняет оценку их эффективности. С учетом того, что внедрение инвестиционных проектов в течение длительного периода времени оказывает влияние на экономический потенциал и результаты хозяйственной деятельности предприятия, ошибка в оценке их эффективности чревата значительными финансовыми рисками и потерями.

Денежные потоки инвестиционного проекта

... окупаемости проекта 3 года 9 месяцев эффективность проекта для бюджета. 1. Федаральный закон "Об инвестиционной деятельности в Российской Федерации, осуществляемой в форме капитальных вложений" от 25.02.1999г. № 39-ФЗ (ред. от 17.06.2010г.) ...

Экономической науке известны несколько основных причин расхождения между проектными и фактическими показателями эффективности инвестиционных проектов. К первой группе причин относится сознательное завышение эффективности инвестиционного проекта, обусловленное субъективной позицией отдельных ученых, научных работников и специалистов предприятия и их борьбой за ограниченные финансовые ресурсы. Защититься от таких просчетов возможно путем создания на предприятиях соответствующих систем управления, которые позволяют координировать и контролировать работу функциональных служб предприятия, или привлечения независимых экспертов к проверке объективности расчетов, связанных с оценкой эффективности инвестиционных проектов. Вторая группа причин обусловлена недостаточным учетом факторов риска и неопределенности, возникающих в процессе использования инвестиционных проектов.

Как следует из изложенного, при перспективной оценке эффективности инвестиционных проектов возникает множество проблем. Избежать или свести их к минимуму в значительной мере поможет выбор наиболее объективных методов оценки эффективности инвестиций.

1. Понятие инвестиций и их виды, Инвестиции

Инвестирование, создание и воспроизводство основных фондов осуществляется в форме капвложений.

Капитальные вложения

Они сосредоточены в двух фондах:

- амортизационном

- накопления

Долгосрочные кредиты

Назначение инвестиционных операций:

1. Расширение и диверсификация доходной базы,

2. Повышение финансовой устойчивости и понижение общего риска за счет расширения видов деятельности;

3. Удержание рыночной нити;

4. Усиление влияния на клиентов;

5. Снижение доли в активах денежных средств, не приносящих дохода.

1. По объектам банковские инвестиции делятся на:

- ценные бумаги;

- паи и долевые участия;

- драгоценные металлы и коллекции;

- недвижимость и долгосрочные имущественные права.

2. По срокам делятся на:

- краткосрочные (до 1 года) — преимущественно спекулятивный характер или на поддержку ликвидности;

- среднесрочные (до 5 лет);

- долгосрочные (свыше 5 лет).

3. По целям вложений:

- прямые инвестиции, т.е. вложения в реальные активы (строительство) — обеспечивают непосредственное участие общества в инвестировании;

- портфельные — вложения в портфель ЦБ или иные активы с целью получения дохода от изменения курсовой стоимости ЦБ либо формирования ресурсов для дальнейшего реального финансирования.

4. По рискам:

- агрессивные — высокий риск и прибыль, низкая ликвидность, долг вложений в ЦБ растет;

- умеренные — умеренный риск, достаточная ликвидность и прибыль, долг вложений в ЦБ стабильно или медленно растет;

— консервативные — минимальный риск, высокая надежность и ликвидность, низкая оборачиваемость ЦБ, долг вложений в ЦБ не растет, портфель состоит из государственных ЦБ.

Инвестиционная деятельность, Субъектами инвестиционной деятельности

Субъектами могут быть юридические и физические лица, в том числе иностранцы, государства.

Инвесторы

Объектами инвестиционной деятельности могут быть:

1. Вновь создаваемые и модифицируемые ОФ и оборотные средства во всех отраслях народного хозяйства;

2. ЦБ;

Инвестиции и инвестиционная деятельность

... эффективности инвестиционной деятельности. инвестиционная политика. Объектом курсовой работы является нефтяная компания «Лукойл». Курсовая работа состоит из четырех глав, последовательно раскрывающих тему работы, заключения-вывода, приложения и списка используемой литературы. 1. Инвестиции и инвестиционная деятельность 1.1 Инвестиции: экономическое содержание и виды Инвестиция ...

3. Целевые денежные вклады;

4. НТ продукция;

5. Права на интеллектуальные ценности;

6. Имущественные права и др.

Государство осуществляет регулирование инвестиций в соответствии с государственными инвестиционными программами:

- прямое управление гос. инвестициями;

- введение в инструкцию налогов с дифференцированием налоговых ставок и льгот;

- предоставление финансовой помощи в виде дотаций, субсидий, субвенций;

- проведение финансовой и кредитной политики политическим ценообразованием, т.е. выпуском в обращение ЦБ;

- в соответствии с установленными законодательством условиями пользования землей и др. природными ресурсами;

- антимонопольными мероприятиями, приватизацией общественной, государственной собственности.

Размер государственной поддержки, предоставляемой за счет средств федерального бюджета:

- выделяемых на возвратной основе;

- на основе закрепления государственной части акций, создаваемых АО, устанавливаемых в зависимости от категории проекта;

- не может превышать в % от стоимости проекта для КА-50%;

- КБ-40%;

- KB-30%;

- КГ-20%;

- предоставление государственных гарантий для проектов.

Инвестиционная деятельность делится на два периода:

1. Затратный — включает проектно-изыскательскую работу, строительство, ввод в эксплуатацию производственных мощностей;

2. Возмещение затрат и получение дохода. Источниками средств для инвестирования являются доходы от предыдущей деятельности.

Валовые инвестиции, Чистые инвестиции

Инвестирование инвестиций осуществляется за счет: 1. Собственных финансовых ресурсов и внутрихозяйственных резервов инвестора: прибыль; амортизация отчисления, денежные сбережения граждан и юридических лиц; банковские средства, выплачиваемые от страхования в виде возмещения потерь от аварий, стихийных бедствий; валютные средства, централизуемые предприятием в установленном порядке;

2. Заемные финансовые средства инвестора или переданные им средства; банковский и бюджетный капитал; средства, полученные в результате выпуска облигаций и займов; средства внебюджетных или иных фондов, привлекаемые на возвратной основе;

3. Привлеченные финансовые средства инвесторов — это:

- средства, получаемые от проданных акций, паевые иные взносы;

- средства федерального и субъектов федерации бюджетов, привлекаемые на безвозвратной основе, и средства внебюджетных фондов.

2.

Спрос на инвестиции, Инвестиционный спрос —

Факторы его определяющие:

1. Ожидание нормы прибыли (прямая)

2. Ставка банковского процента (обратная)

Факторы, влияющие на спрос и предложение инвестиций Планирование инвестиций — это очень важный и сложный процесс. Сложность этого процесса заключается в том, что необходимо учитывать многие факторы, в том числе и непредвиденные, а также степень риска вложения инвестиций. Важность этого процесса для предприятия заключается в том, что, планируя инвестиции, оно закладывает основы своей работы в будущем. Если хорошо спланирован и реализован план инвестиций, то предприятие будет работать успешно, плохо — в будущем оно может стать банкротом. В общем виде план инвестиций на предприятии состоит из двух разделов: плана портфельных инвестиций и плана реальных инвестиций (капитальных вложений): план портфельных инвестиций — это план приобретения и реализации предприятием акций, облигаций и других ценных бумаг; . план реальных инвестиций — это план инвестиций на производственное и непроизводственное развитие предприятия. Хотя на практике план инвестиций может состоять из одного раздела. Планированию инвестиций на предприятии должен предшествовать глубокий анализ экономического обоснования вложения инвестиций. Например у предприятия имеются свободные денежные средства в размере 2 млн. руб.; оно может их использовать на следующие цели: положить в коммерческий банк на депозит под 40% годовых (вероятность — 0,6); приобрести акции и получать ежегодный дивиденд в размере 400 тыс. руб. (вероятность — 0,5); реализовать проект по реконструкции и техническому перевооружению производства, который позволит получать ежегодно 500 тыс. руб. чистой прибыли (вероятность — 0,9).

Источники инвестиций в реальный сектор экономики

... инвестиций в работе предприятия на всех стадиях его жизненного цикла. 1. Экономическая сущность инвестиций и инвестиционной деятельности. Инвестиции в реальный сектор экономики и их особенности. Инвестиции ... экономического эффекта от вложений определяется их потенциальной способностью приносить доход. Как источник дохода инвестиции - одно из важнейших средств формирования будущего процветания ...

Уровень инфляции составляет 25% годовых. Требуется определить, на какие цели следует в первую очередь использовать имеющиеся свободные денежные средства на предприятии и почему. Исходя из этих данных следует, что наиболее предпочтительным является первый вариант, в котором самая большая величина математического ожидания (480 тыс. руб.).

На втором месте по выгодности находится проект по реконструкции и техническому перевооружению производства (математическое ожидание — 450 тыс. руб.).

Самым невыгодным вариантом является второй, при котором ставка дивиденда (20%) не покрывает уровень инфляции (25%).

В общем плане можно сформулировать следующие правила, которые необходимо учитывать при планировании инвестиций. Инвестировать средства имеет смысл:. если предприятие получит большую выгоду, чем от хранения денег в банке;. если рентабельность инвестиций превышает темпы инфляции;. в наиболее рентабельные, с учетом дисконтирования, проекты;. если обеспечивается наибольшая экономическая выгода с наименьшей степенью риска. Если на основе анализа пришли к выводу, что необходимо вложить свободные средства в развитие собственного предприятия, то в этом случае разрабатывается план капитальных вложений. Большой теоретический и практический интерес представляет методика определения выгодности вложения инвестиций в развитых странах с рыночной экономикой, которая на протяжении десятилетий не претерпела существенных изменений, что свидетельствует, во-первых, о ее глубокой научной обоснованности, во-вторых, о ее подтверждении практикой. Известны два метода решения данной проблемы, хотя они имеют и много общего. Первый метод связан со сравнением величины инвестиций с величиной получаемого дохода от их использования путем сопоставления цены спроса с ценой предложения. Предприниматель заинтересован во вложении инвестиций, т.е. в приобретении капитального товара, только в том случае, если ожидаемый доход от его использования за определенный период составит не менее величины вложения инвестиций. Но как сравнить эти величины? Предприниматель за товар сразу платит определенную сумму, а доход будет получать частями в течение ряда лет. Следует определить, сколько стоит тот доход, который предприниматель может получить в будущем, в момент вложения инвестиций. В мировой практике подобные расчеты называют дисконтированными, а полученную в результате этих расчетов величину называют дисконтированной или текущей стоимостью. Выгодность вложения инвестиций, как было уже отмечено, определяется путем сопоставления цены спроса с ценой предложения. Цена спроса (ДР) на товар — это самая высокая цена, которую мог бы заплатить предприниматель. Она равна дисконтированной стоимости ожидаемого чистого дохода от вложения инвестиций: ДР = PV ожидаемого чистого дохода. Предприниматель не будет вкладывать инвестиции больше этой суммы (цены спроса), ибо в противном случае ему выгоднее вложить деньги в банк под проценты. Цена предложения товара (СР) определяется как сумма издержек производства этого товара и затрат на его реализацию. Как правило, это цена, указанная в прейскуранте, или продажная цена. Итак, можно сделать следующий вывод: если цена спроса на капитальный товар превышает пену его предложения, то фирме имеет смысл приобретать дополнительные единицы товара; если цена спроса равна цене предложения, то для предпринимателя будет одинаково правильно любое из инвестиционных решений — приобретать или не приобретать дополнительные товары; для предпринимателя невыгодно вкладывать инвестиции, если цена спроса ниже цены предложения. Значит, стратегия принятия фирмой инвестиционного решения зависит в конечном итоге от соотношения цены спроса и цены предложения. Если все это перевести на более понятные в экономике термины, то этоозначает: если Д > К—выгодно вкладывать инвестиции; если Д < К — невыгодно; если Д = К— достигаются равновыгодные условия, где Д — доход (прибыль), который может быть получен за счет реализации какого-то проекта. Он определяется на основе дисконтирования; К — капитальные вложения, необходимые для реализации проекта. В нашем случае Д является ценой спроса, К—ценой предложения. Второй метод определения экономической целесообразности вложения инвестиций связан со сравнением нормы отдачи от инвестиций с процентной ставкой или другими аналогичными критериями.

Закон спроса и предложения

... рыночную экономику во всей ее полноте, необходимо хорошо усвоить два фундаментальных понятия: ü спрос; предложение. Спрос и предложение - взаимозависимые элементы рыночного механизма, где спрос определяется платежеспособной потребностью покупателей (потребителей), а предложение - совокупностью ...

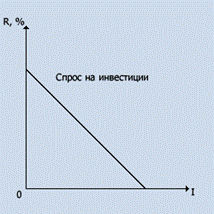

Функция инвестиционного спроса

ожидаемая норма чистой прибыли

Функция инвестиционного спроса отражает обратную зависимость между ставкой процента и уровнем совокупных инвестиций (I):

I=e-dxR

где е — максимальное значение инвестиций,

d — коэффициент, определяющий угол наклона функции инвестиционного спроса,

R — реальная величина ставки процента.

Графический вид функции показан на рис. 53.

Рис. 53. Функция инвестиционного спроса

Инвестиции выгодны до тех пор, пока ожидаемая норма чистой прибыли больше или равна реальной величине ставки процента.

Влияние факторов, не связанных со ставкой процента, на кривую инвестиционного спроса

Сдвиги кривой спроса на инвестиции могут происходить за счет факторов, не связанных с процентной ставкой. Рассмотрим факторы, увеличивающие доходность инвестиций (ожидаемую) и смещающие кривую вправо или влево:

издержки на приобретение, эксплуатацию оборудования

налоги на предпринимателя

технологические изменения

наличный основной капитал

Инвестиционная деятельность в Республике Беларусь

... частные инвестиции граждан Республики Беларусь и иностранных инвесторов. В соответствии с Инвестиционным кодексом Республики Беларусь предприятия также имеют право привлекать инвестиции, создавать инвестиционные банки и фонды. Инвестиции будут прибыльными до тех пор, пока ожидаемая норма ...

Сдвиги в спросе на инвестиции происходят вследствие изменения ожидаемой доходности инвестиций. Если ожидаемая доходность инвестиций увеличится, возрастет и спрос на них, кривая спроса на инвестиции сместится вправо, и, наоборот, с уменьшением ожидаемой доходности инвестиций спрос на них уменьшится, а кривая спроса на инвестиции сместится влево.

К факторам роста ожидаемой доходности и спроса на инвестиции относятся падение затрат на приобретение, эксплуатацию и обслуживание оборудования, снижение налогов на предпринимательскую деятельность, создание новой техники и технологий, относительный недостаток основного капитала, благоприятный прогноз эффективности осуществляемых капитальных вложений.

К факторам снижения ожидаемой доходности и спроса на инвестиции принадлежат рост затрат на приобретение, эксплуатацию и обслуживание оборудования, рост налогов, торможение технического прогресса, наличие неиспользуемых мощностей, ожидание падения темпов роста производства, политические потрясения и т.п.

Кроме перечисленных факторов на нестабильность инвестиций оказывают влияние неопределенность при принятии решений о замене функционирующего оборудования, волнообразный характер развития технического прогресса, изменчивость конъюнктуры, доходов и ожиданий. В краткосрочном периоде рост инвестиций означает увеличение спроса на инвестиционные товары и совокупного спроса. В долгосрочном периоде рост инвестиций способствует вводу в действие новых мощностей, увеличению потенциала производства и реального ВВП, т.е. росту совокупного предложения.

3. Дисконтирование, критерий чистой дисконтированной стоимости

Критерий чистой дисконтированной стоимости при принятии решений по инвестициям.

Одним из наиболее распространенных и важных решений, принимаемых фирмой, является решение о новых инвестициях. Миллионы долларов могут быть вложены в завод или оборудование, которые будут работать и обеспечивать прибыли фирмы в течение долгих лет. Будущие доходы от капиталовложений зачастую неопределенны. А как только завод построен, фирма не может демонтировать его или перепродать, чтобы компенсировать инвестиции, — они становятся невозвратными издержками.

Как приходится фирме решать, будут ли те или иные капиталовложения рентабельными? Ей следует подсчитать дисконтированную стоимость будущих доходов, ожидаемых от инвестиций, и сравнить ее с размером инвестиций.

Это и есть критерий чистой дисконтированной стоимости(NPV): инвестируйте, если ожидаемые доходы больше, чем издержки на инвестиции.

Предположим, инвестиции размером С, вероятно, принесут прибыль в следующие десять лет в размереp1,p2,p3,…p10, тогда мы запишем чистую дисконтированную стоимость как:

NPV= — С +p1/(1+R)+p2/(1+R)2+p3/(1+R)3+….+p10/(1+R)10(3.1.1.)

Где R является нормативом приведения затрат к единому моменту времени – нормой дисконта(R может быть учетной ставкой процента или какой-нибудь иной ставкой).

Уравнение (3.1.1.) дает описание чистой прибыли фирмы от инвестиций. Фирме следует производить капиталовложения только тогда, когда чистая прибыль положительна, т.е. только в том случае, если NPV > 0.

Какой нормой дисконта должна пользоваться фирма? Ответ зависит от альтернативных способов, по которым фирма может использовать свои деньги. Например, вместо данных инвестиций фирма может вложить деньги в другой объект, который приносит иной доход, или купить облигации, приносящие другую прибыль. В результате мы можем рассматривать R как вмененные издержки на основной капитал. Если бы фирма не вкладывала капитал в данный проект, она могла бы заработать прибыль, произведя инвестиции во что-нибудь другое. Следовательно, значение R является нормой прибыли, которую фирма могла бы получить от «аналогичного» капиталовложения.

Государственный контроль за деятельностью страховых организаций

... страховых организаций, на открытие представительств иностранных страховых, перестраховочных, брокерских и иных организаций, осуществляющих деятельность в сфере страхового дела, а также на открытие филиалов страховщиков с иностранными инвестициями; ... и последующего контроля за их деятельностью, готовит ... компании обязаны публиковать в средствах массовой информации годовую отчетность о своей деятельности ...

Под «аналогичным» капиталовложением мы подразумеваем капиталовложение с таким же риском. Чем больше рискованно капиталовложение, тем ожидаемая от него прибыль. Таким образом, вмененные издержки на капиталовложения в данный проект равны прибыли, которую можно получить от другого проекта или ценных бумаг с аналогичным риском.

Теперь предположим, что данный проект совсем не связан с риском (т.е. фирма уверена, что будущие доходы составятp1,p2, и т.д.).

Тогда вмененные издержки на капиталовложения равны свободной от риска прибыли (например, прибыли, которую можно получить от государственной облигации).

Если ожидается, что проект продлится десять лет, фирма может использовать годовую ставку процента по десятилетней государственной облигации, чтобы вычислить NPV проекта, как это сделано в уравнении (3.1.1.).

Если NPV равно нулю, доход от капиталовложения будет просто равен вмененным издержкам и поэтому фирма будет безразлична к тому, вкладывать ли ей капитал или нет. Если NPV больше нуля, доход превышает вмененные издержки и капиталовложения будет прибыльно.

Под дисконтированием понимается: 1) приведение разновременных инвестиций и денежных поступлений к определенному периоду времени; 2) скидка при продаже ценных бумаг. В данном разделе будет рассматриваться только первое значение данного термина. С дисконтированием связаны следующие понятия: 1) Внутренняя норма окупаемости капиталовложений — отношение экономического эффекта капиталовложений (прибыли на капитал) к их размеру. Будем обозначать данную величину через еВ = Э/К, где: Э — эффект капиталовложений, К — их объем. 2) Чистая норма окупаемости — внутренняя норма окупаемости за вычетом процента на капитал. Обозначение: eЧ = еВ — i, где: еВ — внутренняя норма окупаемости, i — ставка процента. Данная величина показывает превышение внутренней нормы окупаемости над ставкой процента. 3) Норма дисконтирования — показатель эффективности капиталовложений, выбираемый в качестве ее норматива. В качестве нормы дисконтирования могут использоваться различные величины: внутренняя норма окупаемости, норма процента (обычно — учетная ставка процента по кредитам Центрального банка), норматив эффективности капиталовложений и другие. Выбор конкретного значения нормы дисконтирования зависит от цели и конкретного содержания дисконтирования. 4) Коэффициент дисконтирования — показатель, равный единице плюс норма дисконтирования, или 1+ r, где: r — норма дисконтирования. 5) Дисконтированная стоимость — величина инвестиций или денежных поступлений, приведенная к определенному периоду. 6) Номинальная ставка процента ( iн )- фактическая ставка процента, не учитывающая инфляцию. Она показывает уровень прироста денежной величины капитала (вклада).

Проблемы проведения налогового аудита и его роль в повышении ...

... существенности и аудиторский риск. Для качественного проведения налогового аудита организаций, необходима методика, включающая теоретические и практические основы аудита налогообложения и учитывающая специфику деятельности аудируемого хозяйствующего субъекта, а также особенности ...

7) Реальная ставка процента ( iр ) — ставка процента, учитывающая инфляцию и характеризующая прирост реальной стоимости капитала (вклада).

Между номинальной и реальной ставками процента имеет место следующая взаимосвязь: ; где: К — первоначальное значение капитала (вклада), К ( — возросшее значение капитала (вклада), IЦ — индекс роста цен. Отношение К ( /К показывает рост денежной величины капитала (вклада), а iр — прирост его реальной стоимости. Пример. Вклад, равный 1000, дал годовой доход в размере 210. Уровень инфляции (прирост цен) за год составил 10 %. В этом случае номинальная ставка процента будет равна 210/ 1000 = 0,21 или 21 %, а реальная ставка процента: 1210/(1000(1,1) — 1 = 0,1 (или 10 %).

Эффект от использования капиталовложений, как правило, различен по годам. Поэтому определение внутренней нормы их эффективности (окупаемости) — дело не простое. Для ее определения используется следующий метод. Обозначим через t — номер года, t = 1, 2, …. Т; где: Т — срок службы капиталовложений. Пусть Yt — доход в году t (его величина рассчитывается с учетом инфляции, то есть как реальная стоимость), К — размер капиталовложений. Тогда внутренняя норма эффективности определяется как неизвестная величина х из решения уравнения: . Иначе говоря, предполагается, что капиталовложения имеют среднегодовую норму эффективности, равную некоторой величине х, и находится значение этой величины. Пример. Пусть капиталовложения размером 1000 служат два года и дают доход в 1-ом году, равный 600; во 2-ом — 900. Требуется найти внутреннюю норму эффективности капиталовложений. Она находится из решения уравнения: 1000 = 600/(1+х) + 900/(1+х)2. Положительное решение этого уравнения единственно и равно примерно 0,295. Если предположить, что в условиях данной задачи ставка процента составляет 15 % в год, то чистая норма окупаемости капиталовложений будет равна 0,295 — 0,15 = 0,145 или 14,5 %. Дисконтирование используется для выбора наиболее эффективных вариантов капиталовложений. Оно приводит к одному времени разновременные капиталовложения или доходы. Дисконтированная сумма капиталовложений рассчитывается следующим образом: ; где: Кt — размер капиталовложений в году t; 1+r — коэффициент дисконтирования. По этой формуле все капиталовложения приводятся к начальному моменту времени. Аналогичным образом определяется дисконтированная сумма доходов: ; где: Yt — доход в году t. Здесь они также приводятся к начальному моменту времени. Если реализация разных проектов при одинаковом объеме капиталовложений дает разные во времени доходы, то наиболее эффективным является тот проект, который дает более высокую дисконтированную сумму доходов. Если капиталовложения на разные проекты осуществляются в течение ряда лет, то их размеры сравниваются как дисконтированные суммы. Если имеется несколько вариантов капиталовложений в реконструкцию предприятия, дающих одинаковую продукцию, но различных по объему капиталовложений и уровню текущих затрат на производство продукции после осуществления капиталовложений, то наиболее эффективным вариантом является тот, который дает наименьшую величину приведенных затрат, то есть величины (К + rC); где: К — объем капиталовложений, С — уровень текущих затрат на производство продукции после реализации данного варианта капиталовложений, r — норма дисконтирования (норматив эффективности капиталовложений).

Комплексный анализ финансово-хозяйственной деятельности организации ...

... те предприятия, на которых серьезно относятся к анализу хозяйственной деятельности, имеют хорошие результаты, высокую экономическую эффективность. Целью написания данной курсовой работы являетсякомплексный анализ финансово-хозяйственной деятельности организации на примере ОАО «Курганский электромеханический завод. 1 ...

Пример. Имеются два варианта реконструкции производства, позволяющие предприятию выйти на одинаковую производственную мощность. Они различаются объемами капиталовложений (К1=100 и К2=150) и уровнем текущих издержек на производство продукции после их реализации (С1=40 и С2=30).

Норматив эффективности капиталовложений равен 12,5%. Определить наиболее эффективный вариант капиталовложений. В данном случае мы видим, что 1-ый вариант требует меньшего объема капиталовложений, чем 2-ой, но зато 2-ой вариант дает снижение текущих затрат по сравнению с 1-ым. Чтобы установить, какой из вариантов лучше, нужно рассчитать приведенные затраты. При реализации 1-го варианта они составят 100 (0,125 + 40 = 52,5; а при реализации 2-го: 150(0,125 + 30 = 48,75. Поскольку 2-ой вариант дает более низкое значение приведенных затрат, то он и является более эффективным.

4. Правовое регулирование инвестиционной деятельности.

Основу правового регулирования инвестиционной деятельности составляет Инвестиционный кодекс Республики Беларусь, принятый 22 июня 2001 г. Он определяет общие правовые условия осуществления инвестиционной деятельности в Республике Беларусь и направлен на ее стимулирование и государственную поддержку, а также на защиту прав инвесторов на территории Республики Беларусь.

Под инвестиционной деятельностью, в соответствии с белорусским законодательством, понимается действия юридического или физического лица либо государства (административно-территориальной единицы государства) по вложению инвестиций в производство продукции (работ, услуг) или их иному использованию для получения прибыли (дохода) или достижения иного значимого результата (статья 2 Инвестиционного кодекса Республики Беларусь).

Инвесторы в целях определения особенностей регулирования их деятельности рассматриваются как национальные, так и иностранные инвесторы.

Иностранными инвесторами в Республике Беларусь признаются:

- иностранные государства и их административно-территориальные единицы в лице уполномоченных органов;

- международные организации;

- иностранные юридические лица;

- иностранные граждане;

- физические лица (граждане Республики Беларусь и лица без гражданства), постоянно проживающие за пределами Республики Беларусь.

Согласно статье 5 Инвестиционного кодекса Республики Беларусь, инвестиционная деятельность в Республике Беларусь осуществляется в следующих формах:

1) создание юридического лица;

2) приобретение имущества или имущественных прав, а именно:

- доли в уставном фонде юридического лица;

- недвижимости;

- ценных бумаг;

- прав на объекты интеллектуальной собственности;

- концессий;

- оборудования;

- других основных средств.

Привлекаемые в Республику Беларусь иностранные кредиты, как правило, носят целевой характер и направляются на структурную перестройку экономики, модернизацию действующих предприятий, расширение выпуска потребительских товаров. Наиболее перспективными отраслями для притока иностранного капитала являются: электроника, автомобилестроение, нефтехимия, строительство, лесопереработка, производство товаров народного потребления и продуктов питания, переработка вторичного сырья, производство медицинского оборудования и т.д.

В процессе осуществления инвестиционной деятельности, в том числе при реализации инвестиционных проектов, инвесторы имеют право получить государственную поддержку, которая оказывается с целью стимулирования привлечения инвестиций в экономику Республики Беларусь.

Государственная поддержка инвестиционных проектов оказывается в виде предоставления:

- льгот по налоговым и таможенным платежам;

- гарантий Правительства Республики Беларусь;

- централизованных инвестиционных ресурсов.

Юридическое лицо, в уставном фонде которого частично или полностью используются иностранные инвестиции, является коммерческой организацией с иностранными инвестициями.

Все коммерческие организации с иностранными инвестициями рассматриваются как коммерческие совместные либо коммерческие иностранные организации. Коммерческой совместной организацией на территории Республики Беларусь является юридическое лицо Республики Беларусь, уставный фонд которого состоит из доли иностранного инвестора и доли физических и (или) юридических лиц Республики Беларусь. Коммерческой иностранной организацией является юридическое лицо Республики Беларусь, в уставном фонде которого иностранные инвестиции составляют 100 процентов.

Для организаций с иностранными инвестициями предоставляется ряд льгот. Например, освобождается от уплаты налога в течение трех лет с момента объявления ими прибыли, включая первый прибыльный год, прибыль коммерческих организаций с иностранными инвестициями, доля иностранного инвестора в уставном фонде которых составляет более 30 процентов, полученная от реализации продукции (работ, услуг) собственного производства, кроме торговой и торгово-закупочной деятельности. А в случае, если коммерческие организации с иностранными инвестициями производят особо важную для республики продукцию, включенную в перечень такой продукции, утверждаемый Правительством Республики Беларусь, в отношении таких организаций действуют еще на срок до трех лет ставки налога на прибыль, уменьшенные на 50процентов.

Государство гарантирует инвестору право собственности и иные вещные права, а также имущественные права, приобретенные законным способом, и защищает эти права.

Государство гарантирует равенство прав, предоставляемых инвесторам независимо от их формы собственности при осуществлении инвестиционной деятельности, а также равную, без всякой дискриминации, защиту прав и законных интересов инвесторов.

Государство гарантирует стабильность прав инвестора, установленных

Инвестиционным Кодексом, по осуществлению инвестиционной деятельности и ее прекращению.

Инвестор вправе самостоятельно определять и осуществлять в соответствии с законодательными актами Республики Беларусь все действия, вытекающие из владения, пользования и распоряжения объектами и результатами инвестиционной деятельности (статья 9 Инвестиционного кодекса Республики Беларусь).

Инвестор вправе самостоятельно распоряжаться прибылью (доходом), полученной в результате осуществления инвестиционной деятельности, в том числе осуществлять реинвестирование на территории Республики Беларусь в соответствии с законодательными актами Республики Беларусь.

Под реинвестированием понимается вложение инвестором в объекты инвестиционной деятельности на территории Республики Беларусь прибыли (дохода), уже полученной им в результате такой деятельности.

Иностранному инвестору гарантируется после уплаты им налогов и других обязательных платежей, установленных законодательными актами Республики Беларусь, беспрепятственный перевод за пределы Республики Беларусь прибыли (дохода), полученной на территории Республики Беларусь в результате осуществления инвестиционной деятельности, а также выручки от полной или частичной реализации инвестиционного имущества при прекращении инвестиционной деятельности (статья 10 Инвестиционного кодекса Республики Беларусь).

При создании и регистрации предприятий с иностранными инвестициями помимо Инвестиционного кодекса Республики Беларусь применяются также положения законов, устанавливающие порядок создания и регистрации предприятий без иностранных инвестиций. В целях упорядочения государственной регистрации и ликвидации (прекращения деятельности) коммерческих и некоммерческих организаций, их объединений, индивидуальных предпринимателей был принят Декрет Президента Республики Беларусь от 16 марта 1999 г. № 11 «Об упорядочении государственной регистрации и ликвидации (прекращения деятельности) субъектов хозяйствования», которым утверждено соответствующее Положение о государственной регистрации и ликвидации (прекращении деятельности) субъектов хозяйствования (в редакции Декрета Президента Республики Беларусь от 16 ноября 2000 г. № 22).

Коммерческая организация с иностранными инвестициями может осуществлять любые виды деятельности, если они не запрещены законодательством Республики Беларусь и соответствуют целям, предусмотренным в уставе этой организации.

Отдельными видами деятельности, перечень которых устанавливается актами законодательства Республики Беларусь, коммерческая организация с иностранными инвестициями может заниматься только на основании специальных разрешений (лицензий) — статья 80 Инвестиционного кодекса Республики Беларусь, части 3, 4.

Коммерческая организация с иностранными инвестициями вправе иметь дочерние и зависимые общества, а также создавать филиалы и представительства на территории Республики Беларусь и за ее пределами с соблюдением условий, предусмотренных актами законодательства Республики Беларусь и соответствующим законодательством иностранных государств.

Дочерние общества коммерческих иностранных организаций пользуются теми же правами и регистрируются тем же органом, что и коммерческие иностранные организации. Зависимые общества коммерческих иностранных организаций пользуются теми же правами и регистрируются тем же органом, что и коммерческие иностранные организации, в случае, если размер иностранных инвестиций в уставном фонде зависимых обществ составляет сумму не менее 20 000 долларов США в эквиваленте. Дочерние и зависимые общества коммерческих совместных организаций регистрируются в порядке, предусмотренном для юридических лиц без иностранных инвестиций, и не пользуются правами, предоставленными коммерческим организациям с иностранными инвестициями.

Филиалы и представительства коммерческих организаций с иностранными инвестициями действуют на основании положений о них, утверждаемых коммерческими организациями с иностранными инвестициями. На территории Республики Беларусь филиалы и представительства коммерческих организаций с иностранными инвестициями не являются юридическими лицами (статья 82 Инвестиционного кодекса Республики Беларусь).

Порядок открытия и деятельности представительств иностранных предприятий на территории Республики Беларусь регулируется Положением о порядке открытия и деятельности в Республике Беларусь представительств иностранных организаций, утвержденным постановлением Совета Министров Республики Беларусь от 22 июля 1997 № 929 (в редакции постановления Совета Министров Республики Беларусь от 12 марта 2001 года № 325).

Согласно этому Положению, иностранные организации открывают свои представительства на территории Республики Беларусь с разрешения Министерства иностранных дел. За выдачу разрешения на открытие представительства в Республике Беларусь взимается сбор в размере 2000 долларов США, на продление срока деятельности — 1000долларов США.

Для получения разрешения на открытие представительства организация представляет в Министерство иностранных дел следующие документы:

- заявление, в котором должно быть указано: цель (цели) открытия представительства;

- полное наименование организации;

- дата создания организации;

- место нахождения главного офиса;

- описание деятельности организации;

- сведения о лицах, уполномоченных вести дела от имени организации в Республике Беларусь;

- копии учредительных документов организации, легализованные в установленном порядке;

- копию документа, подтверждающего государственную регистрацию организации в уполномоченном органе страны заявителя (выписку из торгового реестра, сертификат о регистрации организации и т.д.), легализованную в установленном порядке;

- доверенность на руководителя представительства, легализованную в установленном порядке;

- рекомендательное письмо банка, услугами которого пользуется организация;

- копию особого разрешения государственных учреждений страны местонахождения организации, если этого требует законодательство страны-заявителя;

- положение о представительстве, в котором указывается цель (цели) открытия представительства на территории Республики Беларусь, адрес, организационная структура, компетенция руководителя представительства, порядок закрытия представительства;

- легализованную в установленном порядке доверенность на лицо, уполномоченное осуществлять действия, связанные с открытием представительства.

Представительства организаций открываются на срок до трех лет с возможностью последующего продления деятельности на такой же срок при условии обращения в Министерство иностранных дел не позднее одного месяца до истечения срока действия разрешения на открытие представительства.

Государственная регистрация коммерческих организаций с иностранными инвестициями, за исключением банков, небанковских кредитно-финансовых организаций, коммерческих организаций с иностранными инвестициями в свободных экономических зонах и страховых, перестраховочных организаций, осуществляется уполномоченным государственным органом (часть 1 статьи 83 Инвестиционного кодекса Республики Беларусь).

Согласно Положению о государственной регистрации и ликвидации (прекращении деятельности)субъектов хозяйствования, утвержденному Декретом Президента Республики Беларусь от 16 марта 1999 года № 11 (в редакции Декрета Президента Республики Беларусь от 16 ноября 2000 года № 22) таким органом является Министерство иностранных дел.

Коммерческая организация с иностранными инвестициями считается созданной с момента ее государственной регистрации.

Государственная регистрация коммерческой организации с иностранными инвестициями осуществляется в течение не более 15 дней со дня подачи ее учредителями (участниками) заявления с приложением документов, указанных в Инвестиционном кодексе Республики Беларусь.

О регистрации коммерческой организации с иностранными инвестициями регистрирующим органом в письменной форме сообщается: в течение пяти дней со дня принятия решения о регистрации — учредителям (участникам) этой коммерческой организации, в течение 10 дней со дня принятия решения о регистрации — в Министерство по налогам и сборам Республики Беларусь для включения данной коммерческой организации в Единый государственный регистр юридических лиц и индивидуальных предпринимателей Республики Беларусь, а также в Министерство статистики и анализа Республики Беларусь.

Регистрирующий орган выдает коммерческой организации с иностранными инвестициями свидетельство о регистрации и публикует данные о регистрации в печати.

В настоящее время, когда Беларусь начинает заявлять о себе во взаимоотношениях с другими государствами, необходимо развивать отдельное направление законотворческой деятельности — гармонизацию национального законодательства применительно к требованиям международного права. Уже сейчас подписана Конвенция о защите прав инвесторов. Гармонизация национального и международно-правового регулирования инвестиций направлена, прежде всего, на обеспечение полной и правовой защиты иностранных инвестиций. Несмотря на то, что в Беларуси законотворчество постоянно развивается, правовые риски явно превышают допустимые для цивилизованной страны размеры. В целом, правовая система носит излишне запутанный характер. Особые нарекания вызывает механизм исполнения законодательства. Обычным делом является невыполнение отдельных решений и законов.

Дополнительную озабоченность вызывает у иностранных инвесторов недостаточная защита интеллектуальной собственности. Этому способствуют неисполнение существующих законов, затяжки с формированием Высшей патентной палаты. Некоторые проблемы иностранцы могут уменьшить, организуя тесное взаимодействие с местными пользователями их технологий, создавая, например, совместные предприятия или франчайзинговые системы, хотя и здесь наблюдается слабость законодательной базы. Для решения правовых рисков необходима деятельность государственных органов. В первую очередь необходимо завершение формирования иерархической системы. Основой для этого является жесткое соблюдение законов, их приоритетности. Кроме того, нужно отказаться от практики издания актов с обратной силой, а также усилить контроль за исполнением законов и судебных решений. Только в таком случае инвестор сможет выделить некую достаточно стабильную основу в правовой среде и определить диапазон возможных изменений законодательства для разумной оценки правовых рисков.

Заключение

Инвестиции представляют собой важнейшую экономическую категорию расширенного воспроизводства, играющую ключевую роль в реализации структурных сдвигов в экономике и формировании народнохозяйственных пропорций на макроуровне, адекватных рыночным формам хозяйствования.

Многообразный мировой опыт показывает, что инвестиции являются мощной движущей силой развития экономики. Однако, эффективность их значительно возрастает при грамотном использовании. Инвестиции — одни из важных возможных составляющих, способствующих в совокупности с другими, преодолению кризисных явлений, развитию экономики страны, созданию новых рабочих мест, технологическому перевооружению предприятий и последующего развития экономики государства с большей долей внутренних инвестиций.

Примеры высокоразвитых стран (послевоенная Япония, Германия и др.), вынужденных в связи с чрезвычайной ситуацией опираться для поднятия экономики в значительной степени на иностранные инвестиции, свидетельствуют, что при разумном управлении возможно достижение положительных результатов.

Национальная программа стимулирования отечественных и иностранных инвестиций в экономику республики — это звено в цепи законодательных, нормативных и программных документов, направленных на обеспечение повышения инвестиционной активности в стране. Важность же иностранного капитала и инвестиций требует того, чтобы такая программа работала бы в унисон с Программой мер Правительства по углублению реформы.

Программа должна исходить из главной предпосылки: для противодействия сползанию экономики в длительную депрессию необходимо срочно повысить инвестиционную активность, а для этого должна быть создана политика привлечения и использования иностранного капитала и инвестиций. При этом акцент должен быть сделан на разработку конкретных механизмов и процедур, регламентирующих инвестиционный процесс на основе внешней помощи.

Привлечение в широких масштабах национальных и иностранных инвестиций должно преследовать долговременные стратегические цели создания в Республике Казахстан цивилизованного, социально-ориентированного общества, характеризующегося высоким качеством жизни населения, в основе которого лежит смешанная экономика, предполагающая не только совместное эффективное функционирование различных форм собственности, но и интернационализацию рынка товаров, рабочей силы и капитала. А иностранный капитал может привнести в Республику Казахстан достижения научно-технического прогресса и передовой управленческий опыт. Поэтому включение РК в мировое хозяйство и привлечение иностранного капитала в материальное производство гораздо выгоднее, чем получение кредитов для покупки необходимых товаров, которые по-прежнему растрачиваются бессистемно и только умножают государственные долги.

В условиях кризиса правительство должно проводить гибкую экономическую политику, особенно в области инвестиций, направляемых на экспортное производство. Иначе значительная часть населения будет составлять когорту безработных и существовать за чертой бедности, а национальная валюта продолжит свое падение по отношению к доллару США, способствуя сокращению золотовалютных резервов Национального банка РК. При этом большое внимание должно уделяться обучению местного персонала за рубежом, приобретению опыта развитых стран и применению его с учетом особенностей национальной экономики Казахстана.

Приток иностранных инвестиций жизненно важен в настоящее время и для достижения среднесрочных целей — выхода из современного экономического кризиса, преодоления спада производства и ухудшения качества жизни населения. Республика Казахстан заинтересована в восстановлении, обновлении своего производственного потенциала, насыщении потребительского рынка качественными и недорогими товарами, в развитии и структурной перестройке своего экспортного потенциала, проведении антиимпортной политики, в привнесении в наше общество западной управленческой культуры.

Поэтому перед нашим государством стоит важная задача: привлечь иностранный капитал, не лишая его собственных стимулов и направляя его мерами экономического регулирования на достижение общественных целей.

Привлекая иностранный капитал нельзя допускать дискриминации в отношении национальных инвесторов. Нужно стремится создать благоприятный инвестиционный климат не только для иностранных инвесторов, но и для национальных.

ЛИТЕРАТУРА:

1. «Экономическая теория», Н.И. Базылева, С.П. Гурко, Мн.: 1999 г.

2. «Банковский вестник», Мн: 2008 г.

3. www.nbrb.by

4. www.belarusbank.by

5. www.google.com

6. www.finisteam.ru

7. www.referater.ru